Quels sont les revenus concernés ?

La retenue à la source s’applique aux revenus professionnels des fonctionnaires, des salariés, des travailleurs indépendants et des dirigeants d’entreprises.

Elle s’applique également aux revenus de remplacement : allocations chômage, indemnités journalières maladie, pensions de retraites et rentes viagères à titre gratuit, et aux revenus fonciers (loyers perçus sur les biens non meublés mis en location).

Comment sera calculé le taux de prélèvement applicable ?

Le prélèvement sera effectué par application d’un taux unique calculé par l’administration fiscale. Ce taux s’appliquera à tous les membres du foyer fiscal.

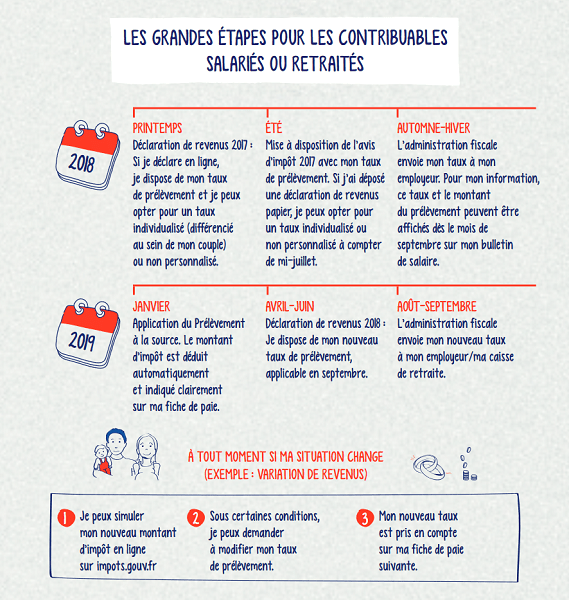

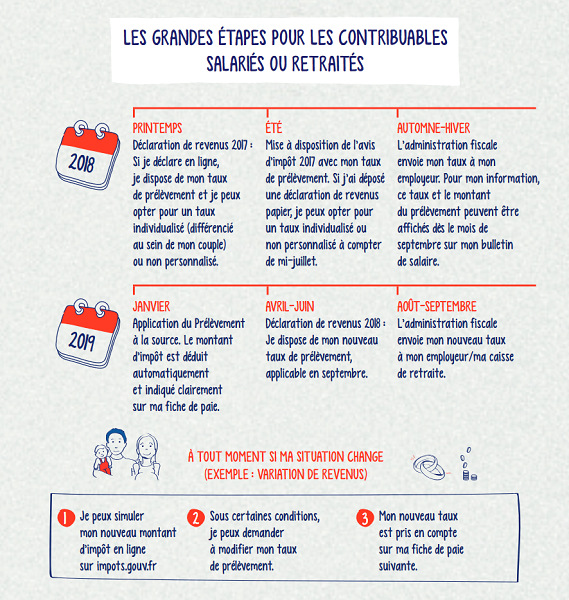

Calculé sur la base des impôts et des revenus de l’avant dernière année (N-2), le taux de prélèvement sera révisé une fois par an, en septembre. Cette actualisation se fera cette fois sur la base des impôts et des revenus de l’année précédente (N-1) qui auront été indiqués au mois de mai par les contribuables.

Source : economie.gouv.fr

Que se passera-t-il en cas de changement de situation entrainant une variation significative de l’impôt ?

En cas de mariage ou pacs, divorce ou séparation, décès, naissance ou adoption, les contribuables doivent signaler ces changements à l’administration fiscale pour un recalcul du taux applicable.

En cas de mariage ou de pacs, les conjoints peuvent demander l’application d’un taux unique familial uniquement au 1er janvier de l’année suivante.

Les contribuables conservent la possibilité de demander une mise à jour en cours d’année, du taux de prélèvement à la source. Ils pourront d’ailleurs simuler la possibilité de modulation directement sur le site impots.gouv.fr et valider leur demande auprès de l’administration fiscale.

A la hausse, il s’agit principalement des augmentations importantes de rémunération ou de la perception de nouveaux revenus professionnels ou patrimoniaux qui auront un effet direct sur le taux moyen d’imposition du foyer.

A la baisse, il s’agit soit d’une diminution des revenus du foyer (perte d’emploi, perte de revenus locatifs) ou de la réalisation d’opérations de défiscalisation (FIP Corse, Loi Girardin, versements PERP…).

A noter : la possibilité de modifier son taux en cas de changement de situation ne sera ouverte qu’en 2019.

Pour les conjoints, qu’est-ce que le taux individualisé ou différencié ?

Les conjoints d’un foyer peuvent opter pour l’application de taux de prélèvement individualisés. Ce choix conduit à minorer le taux de prélèvement applicable au conjoint disposant de moins de revenus et de majorer le taux de prélèvement applicable au conjoint disposant de plus de revenus.

Vais-je continuer à remplir une déclaration d’impôts ?

Oui. La déclaration des revenus ne change pas, seul le recouvrement de l’impôt est modifié.

La confidentialité des informations est-elle garantie ? Quel type d’infos est transmis à l’employeur ?

L’administration fiscale reste le seul interlocuteur du contribuable. Elle recevra les déclarations d’impôt des contribuables, le solde éventuel d’impôt à payer et les demandes de modification de situation (mariages, naissance d’enfant…).

Les relations entre l’employeur et l’administration fiscale se borneront à la transmission par cette dernière du taux de prélèvement et au reversement par l’employeur des impositions retenues, comme c’est le cas actuellement avec les cotisations et prélèvements sociaux.

Si un salarié craint que son employeur ne connaisse sa situation globale par déduction du taux indiqué par l’administration fiscale, il pourra demander l’application d’un taux « neutre » ou « non personnalisé ». C’est-à-dire d’un taux dépendant uniquement du niveau de salaire du contribuable. Ce taux neutre correspond à l’imposition d’un célibataire sans enfant.

C’est également ce taux qui sera appliqué aux personnes rattachées au foyer fiscal (cas des enfants qui commencent à travailler), et aux personnes nouvellement détachées de foyers fiscaux. En dessous d’une rémunération mensuelle nette de 1 367 €, le taux sera de 0 %.

Si les personnes qui demandent l’application de ce taux bénéficient par ailleurs, de revenus patrimoniaux, elles devront verser volontairement le complément d’impôt correspondant à ce qu’elles auraient dû payer.

Les informations concernant ces taux sont soumises au secret professionnel. Leur divulgation sera donc protégée par la loi.

Source : economie.gouv.fr

Qu’adviendra-t-il de mes réductions d’impôts (nounou, dons…) ?

Le taux est calculé hors réductions et crédits d’impôts. Ainsi, les contribuables qui bénéficient en 2018 d’une réduction ou d’un crédit d’impôt (emploi d’un salarié à domicile, garde d’enfant, dons aux associations…) recevront un acompte de 60 % le 15 janvier 2019 et le solde à l’été 2019.

A noter : Les bénéficiaires de réductions d’impôt en faveur de l’investissement locatif (Pinel, Duflot, Scellier, investissement social et logement dans les DOM, Censi-Bouvard) recevront également une avance de 60 % le 15 janvier.

Je suis travailleur indépendant, comment ça se passe ?

Les travailleurs indépendants sont soumis aux mêmes règles que les fonctionnaires, les salariés et les retraités. Ils devront acquitter leur impôt sur le revenu via des acomptes prélevés mensuellement ou trimestriellement sur la base du taux indiqué par l’Administration fiscale.

Ils le font déjà pour le paiement de leurs charges et contributions sociales.

Je paie mes impôts par prélèvement mensuel, quelles démarches dois-je entreprendre ?

Aucune, le contrat de mensualisation s’éteindra de lui-même.

Pour les personnes mensualisées, le prélèvement de l’impôt se fait actuellement sur 10 mois. Avec la mise en place de l’impôt à la source, le prélèvement sera étalé sur 12 mois.

Quels sont les avantages du prélèvement à la source ?

Fini les problèmes de trésorerie liés aux impôts.

Les Français recevront une rémunération « nette à dépenser », ce qui sera plus simple pour la gestion de leur trésorerie.

En cas de baisse des revenus (retraite, chômage), ils n’auront plus à attendre un an avant que leur impôt ne baisse. Désormais, l’année de la prise de retraite ne nécessitera plus de payer des impôts sur les revenus de l’année précédente alors que la retraite est 30 % à 50 % inférieure aux derniers salaires.

De la même manière, l’ancien salarié se retrouvant au chômage n’aura plus à payer des impôts sur les revenus de l’année précédente alors que ses allocations chômage ne représentent que 71 % de ses derniers salaires.

Enfin, le prélèvement de l’impôt sur 12 mois peut donner l’illusion de payer moins d’impôts – du fait de son étalement sur 12 mois contre 10 actuellement – et ainsi de récupérer du pouvoir d’achat.

{youtube:”6M7ufcWs3WE”}