Voici tout ce qu’il faut savoir sur cette solution de différenciation.

Le private equity, ses origines et sa création

D’origine anglo –saxonne, le terme « private equity » s’oppose, en fait, à ce que l’on pourrait nommer « public equity », ce dernier terme définirait alors l’investissement dans des entreprises cotées sur les marchés boursiers. Par opposition, le private equity concerne des entreprises qui ne sont pas cotées sur les marchés boursiers (ou encore qui sont cotées sur des marchés non réglementés).

Né aux États-Unis dans les années 1980, le private equity a connu un fort développement au niveau mondial, particulièrement ces 10 dernières années.

Le private equity est un investissement de long terme dans le capital d’entreprises privées qui ont besoin de capitaux pour se développer ou accroître leur activité. Les investissements se font dans des sociétés non cotées qui ne sont pas des grandes entreprises, mais des PME ou des ETI.

En France, dans quels types d’entreprises investissent les fonds de private equity ?

Les fonds de private equity investissent dans des ETI et des PME.

Les ETI constituent une catégorie d’entreprises intermédiaire entre les PME et les grandes entreprises. Cette catégorie d’entreprises est définie par le décret d’application (n°2008-1354) de l’article 51 de la loi de modernisation de l’économie.

Une entreprise de taille intermédiaire est une entreprise qui a entre 250 et 4 999 salariés, et soit un chiffre d’affaires n’excédant pas 1,5 milliard d’euros soit un total de bilan n’excédant pas 2 milliards d’euros.

Une entreprise qui a moins de 250 salariés, mais plus de 50 millions d’euros de chiffre d’affaires et plus de 43 millions d’euros de total de bilan est aussi considérée comme une ETI.

La catégorie des petites et moyennes entreprises (PME) est constituée des entreprises de moins de 250 personnes, qui ont un chiffre d’affaires annuel inférieur à 50 millions d’euros ou un total de bilan n’excédant pas 43 millions d’euros.

Le terme TPE ou micro entreprise désigne une entreprise occupant moins de 10 personnes, et qui a un chiffre d’affaires annuel ou un total de bilan n’excédant pas 2 millions d’euros.

Les différentes catégories d’entreprises en France

| Grande entreprise | ETI | PME | TPE | |

|---|---|---|---|---|

| Nombre d’entreprises d’entreprises | 243 | 4 959 | 137 534 | 3 001 329 |

(en 2011, source INSEE. INSEE Focus n° 4)

Définition du Private Equity par l’Association Française de Gestion Financière (AFG)

« Le capital-investissement ou private equity se définit comme la prise de participations en capital dans des entreprises non cotées dans le but de financer leur démarrage, leur développement ou leur cession/transmission …/… Les apporteurs de capitaux privés investissent en fonds propres (sans garanties) dans le but de dégager de la plus-value lors de la sortie.

… / … Le capital investissement peut intervenir à différentes étapes de la vie d’une entreprise : au moment de sa création, à l’occasion d’un projet de développement, en cas de crise, lors de l’acquisition ou de la transmission de l’entreprise…

Le capital investissement se décompose généralement en quatre grandes pratiques :

- le capital risque

- le capital développement

- le capital transmission

- le capital retournement

Le capital risque

Il intervient le plus souvent auprès de jeunes entreprises innovantes, principalement dans les secteurs des nouvelles technologies, des sciences du vivant…, souhaitant trouver des financements. …/…

Le capital développement

Il intervient après les premiers stades de création de l’entreprise, alors que l’entreprise gagne en maturité. Le but du capital développement est d’investir dans des entreprises de plus de 3 ans, bénéficiaires et souhaitant consolider leur structure financière afin de passer à une nouvelle étape de leur développement de type croissance externe ou développement d’une nouvelle gamme de produits, par exemple. …/…

Le capital transmission

De loin la part du capital investissement la plus importante, le capital transmission intervient lors de la cession ou du rachat d’une entreprise….

Le capital retournement ou restructuration

Il intervient lorsque la société traverse une crise et nécessite, par exemple, une restructuration. Les investisseurs peuvent alors injecter des fonds propres afin de permettre à l’entreprise de passer ce cap. »

(Extrait du site de l’AFG)

Le développement du capital-investissement en France

En France, le private equity a surtout été développé et connu via les Fonds communs de Placement Innovation (FCPI). La création des premiers fonds remonte à l’année 1997, ensuite, ce sont les Fonds d’Investissement de Proximité (FIP) qui ont été introduits par la loi d’initiative économique de 2003.

Les fonds communs de placements à risques (FCPR) – qui sont des produits de capital développement – ont longtemps été réservés aux institutionnels et aux professionnels ainsi qu’aux investisseurs avertis.

Depuis quelques années les FCPR se sont ouverts au grand public et ils ont été introduits dans les contrats d’assurance-vie.

Les pouvoirs publics encouragent fortement la création de fonds de private equity qui, selon eux, contribuent à la création d’emplois et à la croissance économique, d’autant que ces fonds utilisent des pratiques de gestion responsables au niveau de l’environnement, du social et de la gouvernance des entreprises dans lesquelles ils investissent, respectant ainsi les critères de gestion ESG.

Bonnes performances à long terme

Mesurée sur longue période, sur un historique de 31 ans (de 1987 à fin 2018), la performance globale du capital-investissement français s’établit à 9,9 % à fin 2018. Elle atteint 11,2 % par an sur un horizon de 15 ans.

Performances par segments

- La performance du capital-innovation qui accompagne des start-ups et de jeunes entreprises à forte dominante innovation s’élevait à fin 2018, à 1,9 % par an depuis l’origine, et la performance atteint 5,6 % par an sur 5 ans.

- Les performances du capital-développement et du capital-transmission qui accompagnent des entreprises plus matures restent soutenues. A fin 2018, depuis 31 ans, elles sont respectivement de 7,3 % et de 13,9 %.

De fortes divergences d’un fonds à l’autre

Il existe de fortes disparités selon les fonds, leurs années de création et leurs catégories. Par exemple, France Invest et EY relèvent que les 62 fonds de capital innovation clos à fin 2018 ont donné un TRI (taux de rentabilité interne annuelle) négatif, de – 2,2 %, tandis que les 32 fonds de capital développement clos à fin 2018 ont délivré un TRI de 10,4 %.

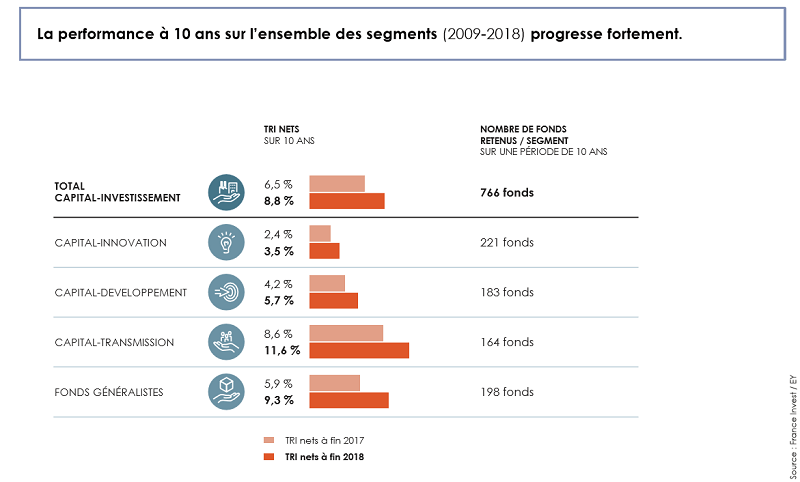

Sur une période de 10 ans (2009 à 2018), le TRI net calculé pour 183 fonds de capital développement, s’élève à 5,7 %. Sur la même durée de 10 ans, le TRI net calculé pour 164 fonds de capital transmission, s’élève à 11,6 %.

L’étude « Performance nette des acteurs français du capital-investissement à fin 2018 » a été publiée le 17 juillet 2019.

L’introduction récente du private equity dans l’assurance-vie

C’est la loi du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques, dite « loi Macron », qui a favorisé l’introduction des fonds de « private equity » dans les contrats d’assurance-vie.

L’article 137 de la loi n° 2015-990 du 6 août 2015 (introduit dans l’article L. 131-1 du Code des assurances) permet notamment à l’assuré ou au bénéficiaire d’opter « pour la remise de titres ou de parts non négociés sur un marché réglementé, notamment de parts de fonds communs de placement à risques ou non négociables, au moment du rachat des engagements exprimés en unité de compte d’un contrat …/…ainsi que la remise des parts ou actions de fonds d’investissements alternatifs ».

Les premiers contrats d’assurance-vie ont donc accueilli les fonds de private equity dès l’année suivante de publication de la loi, c’est-à-dire en 2016.

Les fonds de private equity offrent les avantages suivants :

- Des potentialités élevées de performance à long terme

- Des investissements décorrélés des marchés boursiers (puisque réalisés sur les marchés non cotés).

- Une diversification des actifs (surtout des secteurs économiques) dans le portefeuille de chaque fonds.

- Dans le cadre de l’assurance-vie les gains et plus-values bénéficient du régime juridique et fiscal intéressant de l’assurance-vie qui en plus assure une parfaite liquidité apportée par l’assureur.

Les fonds de private equity présentent les inconvénients suivants :

- Ces fonds sont des placements risqués : ils sont, en général, au niveau 7 sur l’échelle officielle de risque (qui va de 1 à 7), autrement dit, au niveau le plus élevé.

- Pour une optique long terme (performance optimale attendue entre 8 et 10 ans, parfois 15 ans)

- Pas de valeur quotidienne pour ces fonds, mais des valeurs liquidatives généralement déterminées deux fois par mois (le 15 et le 30).

- Ce type de fonds n’est ni garanti pendant sa durée de vie ni garanti à l’échéance.

Jouer la diversification

Il existe des différences entre souscrire un fonds de Private Equity en direct et le souscrire via un contrat d’assurance vie, explique Younes Guenad du service offre financière de Generali Patrimoine : « Au même titre que pour une unité de compte traditionnelle, loger un ou plusieurs actifs illiquides par nature (immobilier papier, Private Equity ou autre) dans son contrat d’assurance-vie va permettre de diversifier son allocation UC :

- Dans une classe d’actifs décorrélée des marchés cotés (intéressant quand l’assureur impose une cote part d’UC significative et que le contexte boursier est incertain) ;

- Dans le cadre fiscal avantageux de l’enveloppe d’assurance-vie (arbitrages défiscalisés et régime de faveur en cas de décès) ;

- Avec la possibilité de disposer de son épargne en cas de besoin ;

- Tout en conservant une ambition de performance intéressante sur le long terme. »

4 conseils à suivre pour bien investir dans le private equity

- Sachez que vous vous engagez sur le long terme : 8 ou 10 ans en règle générale afin d’optimiser votre placement.

- Si votre contrat propose plus d’un fonds de private equity, répartissez vos investissements sur 2 ou 3 fonds plutôt que de tout miser sur un seul.

- Ne comptez pas sur cet investissement pour vous procurer des liquidités à tout moment, car outre une éventuelle pénalité de sortie, la période de cession pourrait être défavorable à ce type de fonds au moment où vous décideriez de sortir.

- Vérifiez la répartition des investissements du fonds retenu (évitez que ce fonds concentre ses investissements sur une seule société). Essayez de comprendre la philosophie d’investissement de chaque fonds de private equity.

En assurance-vie, une réglementation spécifique s’applique aux fonds de private equity

L’investissement sur le support doit être d’au moins 1 000 €.

Pas de « gate », mais des frais de sortie

Il faut savoir que les fonds de private equity demandent des frais de sortie de 5 % au cours des 5 premières années à partir de la souscription du fonds, que le désinvestissement ait lieu par rachat ou arbitrage. Contrepartie positive de cette pénalité : On explique que ces frais obligent aussi l’investisseur à conserver son investissement sur une durée longue.

Dans le cadre des contrats d’assurance vie, l’assureur garantit la liquidité du fonds de private equity et en cas de décès de l’assuré lorsque les capitaux sont versés aux bénéficiaires désignés, les frais de sortie ne s’appliquent pas. Les contrats d’assurance-vie qui proposent des fonds de private equity offrent également le choix aux bénéficiaires désignés, en cas de décès de l’assuré, de percevoir des titres ou parts de fonds de private equity, ce qui peut leur éviter de sortir dans une mauvaise période lorsque la valeur liquidative des fonds est basse et leur permettre d’attendre une période plus favorable.

A retenir :

- Seuil d’accès par contrat vie ≥ 1 000 € (par versement ou arbitrage)

- Suppression du plafond par souscripteur à 10 % de l’encours du contrat

Zoom sur 2 fonds de private equity proposés par Linxea Vie et Linxea Spirit 2

Le contrat d’assurance vie Linxea Vie offre aujourd’hui la possibilité d’investir sur un fonds de Private Equity. A terme, l’objectif de Generali patrimoine est de proposer plusieurs fonds de Private Equity au sein de ce contrat.

« Le fonds de Private Equity actuellement référencé en tant qu’unité de compte (UC) dans ce contrat est le FCPR – Fonds Commun de Placement à Risque – « Isatis Capital Vie & Retraite ».

Comme son nom l’indique, le FCPR Isatis Capital Vie & Retraite est dédié à l’enveloppe d’assurance-vie. Il n’est pas commercialisé hors assurance-vie (ou contrat de capitalisation). Il a été bâti comme une unité de compte pour « épouser » les particularités de l’enveloppe à laquelle il est destiné. Ainsi, il se veut accessible dès 1 000 €, liquide sur la base d’une valeur liquidative bimensuelle et n’a pas de biais fiscal. Ces particularités de fonctionnement en font un support incomparable par rapport à un FCPR traditionnel qui n’offre pas de liquidité avant dissolution de celui-ci.

Isatis Capital Vie & Retraite est le premier fonds de Capital Investissement perpétuel permettant aux porteurs de parts de disposer d’une faculté de rachat en cas de besoin. Sa stratégie de gestion est principalement orientée vers le financement et l’accompagnement de PME françaises non cotées, matures, rentables au moment de l’investissement et en croissance. Le fonds intègre une poche de liquidité, constituée sur la base d’une sélection rigoureuse d’OPC européens de classification actions, ouverts, à liquidité quotidienne, dont la stratégie se concentre sur des petites et/ou moyennes valeurs européennes en excluant les micro-capitalisations. Le caractère perpétuel et la composition mixte de ce FCPR confèrent aux porteurs la possibilité d’investir à leur rythme tout en conservant leur faculté de rachat en numéraire sur base d’une valeur liquidative bimensuelle en cas de besoin », précise Matthieu Lambert, Directeur Clientèle professionnelle chez Isatis Capital.

Le contrat d’assurance-vie Linxea Spirit 2 offre aujourd’hui la possibilité d’investir sur deux fonds de Private Equity : le fonds Isatis Capital Vie & Retraite qui est, à la fois présent chez Spririca et Generali et un second fonds disponible sur le contrat Linxea Spirit 2 et Linxea Zen : le fonds Nextstage Croissance de la société de gestion Nextstage AM.

A l’occasion du lancement de cette nouvelle offre Daniel Collignon, ex-Directeur général de Spirica avait déclaré : « Le Private Equity est la classe d’actifs la plus performante depuis 20 ans, et une véritable source de diversification pour des investisseurs à la recherche de performance. Intégrer du « non coté » dans une enveloppe d’assurance -vie, comporte de réels avantages pour un assuré et permet de redonner du sens à son épargne en soutenant l’économie réelle à travers des TPE, PME et ETI tout en bénéficiant de l’expertise des sociétés de gestion ».

Focus sur le fonds Isatis Capital Vie & Retraite de la société de gestion Isatis Capital

Isatis Capital Vie & Retraite de la société de gestion Isatis Capital est un fonds de Private Equity ouvert et perpétuel (durée de vie de 99 ans) avec une valeur liquidative bimensuelle.

Dédié au financement des PME françaises non cotées, Isatis Capital Vie & Retraite est une allocation multiple reposant sur deux moteurs de performance

1. Des PME françaises non cotées en bourse pour environ 60% de l’actif du fonds

2. Des actifs cotés en bourse pour environ 35% de l’actif du fonds

Enfin, le fonds conserve le solde (5%) de son actif en liquidités.

Selon le reporting trimestriel au 29 mars 2019 du FCPR Isatis Capital Vie & Retraite : « L’objectif du fonds est d’investir pour environ 60% de son actif dans des PME françaises non cotées, jugées par l’équipe d’investissement comme étant en phase de développement et disposant d’un potentiel de croissance grâce à la mise en œuvre d’innovations de toutes natures (produits, processus industriels, marketing). Le fonds privilégie des investissements dans les petites et moyennes entreprises axées principalement vers une clientèle entreprises et positionnées sur les quatre grands secteurs suivants : logiciel, informatique, numérique, digital, medtech, nutrition, services à la personne, services aux entreprises, industries de pointe jugées à forte valeur ajoutée. Concernant le solde des actifs du fonds, l’objectif est de favoriser la liquidité du portefeuille en investissant ces actifs pour environ 35% du Fonds dans des OPC européens de classification actions, de type ouvert, à liquidité quotidienne, dont la stratégie d’investissement se concentre sur des investissements au sein de petites et/ou moyennes valeurs européennes, et dont les parts sont libellées en euros.

Du 31 mai 2017 (création) au 31 décembre 2021, la performance cumulée du fonds a été de 36,79%.

Les souscriptions et rachats ont lieu à la valeur liquidative, laquelle est fixée 2 fois par mois. Le fonds est classé au niveau 7 sur l’échelle de risques et de performances qui va de 1 à 7.

L’assurance vie et le private equity en résumé

- A l’opposé des fonds en euros, les fonds de private equity s’adressent à une clientèle patrimoniale.

- A long terme (généralement 10 ans), les fonds de private equity devraient apporter une performance financière élevée, contrepartie du risque de perte (partielle ou totale) inhérent.

- Les bénéficiaires peuvent, s’ils le souhaitent, percevoir les parts des fonds de private equity en cas de décès de l’assuré.

Est-il intéressant de choisir des fonds de private equity ?

« Cette classe d’actifs est nouvelle pour la majorité des épargnants nous explique Younes Guenad du service offre financière de Generali Patrimoine : « Le décryptage et la compréhension des mécanismes de génération de performance restent ainsi spécifiques. La décorrélation aux fluctuations des marchés financiers en tant qu’actifs réels et la tangibilité de la classe d’actifs répondent à une demande croissante de la part des épargnants. L’objectif de diversification est aussi clairement atteint et même règlementaire, évitant la surexposition. Nous pouvons aussi constater qu’au regard de la durée minimum d’investissement conseillée de 8 ans et de la contrainte de détention, une part investie en Private Equity peut être intégrée dans un contrat d’assurance- vie pour la plupart des épargnants. »

Dans les fonds de private equity, qu’est-ce qui attire les assurés ?

Generali Patrimoine nous rappelle qu ‘« il est toujours important de viser la bonne compréhension des actifs intégrés aux allocations des assurés et par suite de contextualiser l’appréciation des éléments de performance après une durée de détention significative.»

S’il est trop tôt aujourd’hui pour connaître les avis des clients qui ont choisi des fonds de private equity, Generali Patrimoine a observé que le choix de ce type de fonds met en avant la « conviction, la volonté de disposer d’une épargne productive permettant de participer et de suivre le développement des participations intégrées au portefeuille sont les retours les plus significatifs à ce jour, au regard de la jeunesse du support en unités de compte Isatis Capital Vie & Retraite ».

« Un travail de pédagogie reste à poursuivre afin d’apporter à de plus en plus d’épargnants la culture de l’investissement entrepreneurial. De même, il est nécessaire de comprendre que le temps des entreprises n’est pas celui de la bourse. Il appartient aussi à l’ensemble de l’écosystème de poursuivre son adaptation à une clientèle de particuliers, facilitant d’autant plus l’investissement vers ce type de véhicule, sans dénaturer les atouts et les rendements de cette classe d’actifs. La philosophie du support en unités de compte Isatis Capital Vie & Retraite est une première réponse, en proposant un fonds liquide et accessible à un grand nombre avec un accès dès 1 000 € ».

Pour parfaire votre connaissance des fonds de Private Equity, n’hésitez pas à lire le livret d’une douzaine de pages rédigé par l’Autorité des Marchés Financiers (AMF) intitulé : « S’informer sur LES FONDS DE CAPITAL INVESTISSEMENT (FCPR, FCPI, FIP) QUE SAVOIR AVANT D’INVESTIR DANS CES PLACEMENTS COLLECTIFS ? ».