Les cotisations versées sur un plan d’épargne retraite individuel (PER individuel) ouvrent droit à un avantage fiscal sous la forme d’une déduction du revenu. Cette déduction est limitée à la fois en fonction des revenus de chacun et peut être utilisée sur quatre années glissantes. Voici un mode d’emploi de cette déduction qui réduit fortement le coût réel de la constitution de ce complément de retraite via le PER.

Dès 2003, la loi a créé le plan d’épargne retraite populaire (PERP), produit d’épargne longue spécifiquement dédié à la constitution d’un complément de retraite. Afin d’encourager la constitution de cette épargne retraite, la loi a institué un avantage fiscal, sous la forme d’une déduction du revenu net global des cotisations versées par chaque membre du foyer fiscal au PERP. Une nouvelle loi dite loi PACTE du 22 mai 2019 a remplacé le PERP par le PER, un produit beaucoup plus souple. Le plan d’épargne retraite (PER) est aujourd’hui un contrat moderne bien adapté à la préparation d’un complément de retraite.

Le PER individuel ou PERin est ouvert à tous. Ce nouveau plan succède au PERP et au contrat Madelin. L’épargne accumulée sur le PERP et le Madelin peut être transférée sur le PERin. Le PER d’entreprise peut également y être transféré. La source principale d’alimentation du PERin ce sont les versements volontaires effectués par l’adhérent. Ceux-ci peuvent être déduits des revenus dans les limites indiquées ci-dessous.

Le PER procure à tous un avantage fiscal

Chaque contribuable peut, s’il le souhaite, réduire son impôt sur le revenu en effectuant des versements sur un plan d’épargne retraite (PER). Si vous n’avez pas de PER, vous pouvez en ouvrir un pour profiter de cet avantage fiscal. Si vous êtes en couple, chacun d’entre vous peut souscrire un PER et chacun bénéficier de cet avantage fiscal. Si vous avez des personnes à charge (par exemple des enfants majeurs rattachés à votre foyer fiscal) ces enfants majeurs peuvent aussi bénéficier d’un plafond qui leur est propre et ils ont donc tout intérêt à souscrire un PER à leur nom. Comme nous l’indiquons ci-dessous, quel que soit vos revenus annuels de l’année précédente (et même en l’absence de revenus) chacun bénéficie d’un plancher de déduction de 4 113 €. Autrement dit, un couple avec un enfant majeur rattaché au foyer fiscal peut bénéficier au minimum d’une possibilité de déduction de 3 fois 4 113 euros, soit 12 339 €. Supposons qu’un tel couple soit dans une tranche fiscale de 30%, son gain total d’impôt à condition d’avoir versé 12 339 € sur les PER est de 3 701 €.

Un plancher de déduction pour tous, même pour ceux qui n’ont pas de revenus

La faiblesse des revenus ou l’absence de revenus d’activité professionnelle ne prive pas une personne (par exemple, personne invalide ou retraitée) d’un droit à déduction au titre de l’épargne retraite.

Cette personne bénéficie pour les cotisations d’épargne retraite versées en 2022 d’un plafond de déduction minimum ou “plancher de déduction” (4113€) correspondant à 10 % du montant annuel du plafond de la sécurité sociale de 2021 augmenté, le cas échéant, du plafond ou de la fraction du plafond de déduction non utilisé en 2019, 2020 et 2021.

Les personnes qui versent des cotisations en 2022 et qui souscriront une déclaration de revenus pour la première fois en mai 2023 bénéficieront du même plafond de déduction minimum.

Quel est le plafond de déduction fiscale applicable aux cotisations versées en 2022 ?

Le plafond applicable aux cotisations déductibles du revenu global est égal à :

- 10 % des revenus d’activité nets de frais professionnels de l’année 2021, retenus dans la limite de 8 fois le montant annuel du plafond de la sécurité sociale de 2021 (montant maximum, dit « plafond »: 32 908€) ou 10% du plafond annuel de la sécurité sociale si ce montant est plus élevé (montant minimum, dit « plancher » : 4 113€) ;

- sous déduction des versements effectués dans le cadre de l’activité professionnelle (cotisations aux régimes de retraite supplémentaire rendus obligatoires dans l’entreprise pour les salariés, cotisations aux régimes facultatifs des non-salariés, abondement de l’employeur au plan d’épargne pour la retraite collectif (PERCO), dans la limite du montant exonéré d’impôt sur le revenu, jours de congé monétisés et affectés par le salarié à un PERCO ou un régime supplémentaire d’entreprise “article 83”) ;

- et majoré du plafond ou de la fraction du plafond de déduction non utilisé au cours des trois années précédentes (Voir ci-dessous : « Comment avoir connaissance de vos plafonds de versements disponibles ? »).

Les cotisations versées sur un PER peuvent être déduites entre :

- un montant minimum, dit « plancher » : 4 113€

- un montant maximum dit « plafond » : 32 908 €

Comment avoir connaissance de vos plafonds de versements disponibles ?

Les plafonds disponibles pour les cotisations versées en 2022 sont calculés automatiquement par l’administration fiscale et figurent, pour information, sur l’avis d’impôt sur les revenus 2021 que vous allez recevoir début août 2022 ou pouvoir consulter au sein de votre espace personnel sur impots.gouv.fr sur le site impôts.gouv.fr à partir du 25 juillet 2022.

Votre avis d’imposition 2022 sur vos revenus de 2021 mentionnera :

- Le plafond non utilisé pour les revenus de 2019

- Le plafond non utilisé pour les revenus de 2020

- Le plafond non utilisé pour les revenus de 2021

- Le plafond calculé sur les revenus de 2021

= PLAFOND pour les cotisations versées en 2022

La fraction non utilisée du plafond de déduction est reportable sur les 3 années suivantes. Les cotisations s’imputent en priorité sur le plafond de l’année de cotisation, puis sur les plafonds ou fractions de plafond non utilisés, en commençant par le plus ancien.

Ainsi, pour un PER souscrit en N et des cotisations et primes versées en N, la limite de déduction sur laquelle elles s’imputent correspond à la limite de l’année N (référence des revenus d’activité professionnelle N-1), augmentée le cas échéant des reliquats de limites des années N-1, N-2 et N-3 non consommés.

Exemple :

L’avis d’imposition d’un cadre d’une entreprise d’ingénierie indique les montants suivants :

- Le plafond non utilisé pour les revenus de 2019 : 6 000

- Le plafond non utilisé pour les revenus de 2020 : 5 000

- Le plafond non utilisé pour les revenus de 2021 : 4 000

- Le plafond calculé sur les revenus de 2021 : 6 000

D’où on obtient un plafond pour les cotisations versées en 2022 de 21 000.

Il souhaite verser 15 000 € dans un PER, ce montant sera retiré en priorité sur le plafond calculé sur les revenus de 2021 à hauteur de 6 000€, puis sur le plus ancien soit le plafond non utilisé pour les revenus de 2019 à hauteur de 6 000 €, ensuite sur le plafond non utilisé de 2020 à concurrence de 3 000 €.

Après ce versement, le plafond 2019 sera totalement utilisé et même s’il ne l’avait pas été l’année suivante, ce plafond n’aurait pas été reporté car les plafonds ne sont reportables que sur les années N-1, N-2 et N-3.

Le reliquat du plafond de 2020 pas totalement utilisé (5 000 – 3 000) soit 2 000 €, pourra être utilisé l’année suivante.

L’année suivante, en 2023, l’avis d’imposition sur les revenus de 2022 fera apparaître les montants suivants :

- Le plafond non utilisé pour les revenus de 2020 : 2 000

- Le plafond non utilisé pour les revenus de 2021 : 4 000

- Le plafond non utilisé pour les revenus de 2022 : 0

- Le plafond calculé sur les revenus de 2022 : 7 000

D’où on obtient un plafond pour les cotisations versées en 2023 de 13 000.

Le conseil de LINXEA

1. Vérifiez chaque année le montant de votre plafond de déductibilité

2. Suivez le montant de votre investissement (versements réguliers + versements supplémentaires)

3. N’oubliez pas de tenir compte, le cas échéant, de vos versements facultatifs dans des contrats collectifs qui auraient pu être souscrits par votre employeur afin de calculer le montant « restant déductible » sur votre PER.

Comment vérifier l’ensemble des cotisations déductibles versées sur une année ?

En principe, vous connaissez les montants des cotisations versées sur votre PER, mais parfois il se peut que vous versiez des cotisations régulières mensuelles et quelques cotisations exceptionnelles supplémentaires dans l’année, vous pouvez retrouver le montant global versé chaque année dans l’IFU que vous adresse l’établissement qui tient votre PER.

En effet, les organismes gestionnaires des PER sont tenus de délivrer avant le 1er mars de chaque année aux cotisants une attestation mentionnant le montant des cotisations ou primes versées au cours de l’année civile écoulée.

Ces renseignements sont mentionnés dans un document intitulé « imprimé fiscal unique » ou IFU que les contribuables reçoivent par voie postale ou par voie dématérialisée ou qu’ils peuvent télécharger sur le site de leur banque ou assureur.

Pour pouvoir les déduire, vous devez indiquer sur votre déclaration annuelle d’impôt les cotisations versées sur votre PER

Les contribuables qui demandent la déduction de leur revenu global des cotisations versées sur leur PER (et produits assimilés) au cours d’une année doivent indiquer sur la déclaration des revenus n° 2042 de l’année concernée :

- D’une part, le montant des cotisations et primes versées au PER (et produits assimilés) indiquées sur l’attestation d’IFU délivrée par les organismes gestionnaires. Cette attestation ne doit pas être jointe à la déclaration annuelle des revenus, mais conservée par le contribuable afin d’être produite, le cas échéant, à la demande de l’administration fiscale.

- D’autre part, le montant des cotisations et primes d’épargne retraite déduites des revenus professionnels de la même année.

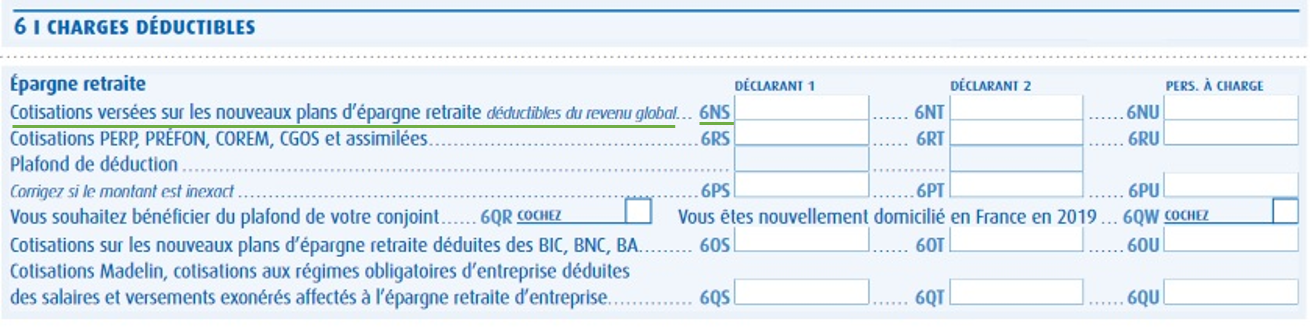

Les cotisations versées sont à indiquer dans la déclaration de revenus n°2042 au paragraphe 6 « Charges déductibles », rubrique « Épargne-retraite ».

Ce sont les cases 6NS, 6NT et 6NU qui permettent de déclarer l’épargne versée sur les nouveaux plans d’épargne retraite.

La case 6NS sert à déclarer l’argent placé sur un PERin par le premier déclarant, la case 6NT pour le second déclarant.

Si une personne à charge (enfant majeur à charge, par exemple) a aussi ouvert un plan d’épargne retraite individuel, elle remplira la case 6NU de votre déclaration d’impôt

Les plafonds de déduction sont en principe individuels, sauf pour les couples

Lorsque le montant des cotisations versées sur un plan d’épargne retraite par un membre du foyer fiscal bénéficiant de son propre plafond (par exemple, un enfant à charge) est au titre d’une année supérieur à sa limite personnelle de déduction, la fraction excédentaire n’est pas reportable sur un autre membre du foyer fiscal même si celui-ci n’a pas utilisé lui-même son plafond de déduction. Cette fraction excédentaire n’est pas non plus reportable sur une année ultérieure.

La mutualisation du plafond ne joue qu’entre conjoints

Les membres d’un couple marié ou pacsé soumis à une imposition commune peuvent demander la mutualisation de leurs plafonds de déduction en cochant la case 6QR. Cette mutualisation ne joue pas pour les personnes à charge (par exemple, un enfant qui bénéficie de son propre plafond).

Les plafonds de déduction de chaque membre du couple ainsi que les cotisations versées par chacun sont alors additionnés afin de n’obtenir qu’un seul et même plafond de déduction et un seul et même montant de cotisations déductibles pour l’ensemble du foyer fiscal.

Exemple :

Vous disposez pour les revenus de 2022 d’un plafond de déduction de 5 000 € et votre conjoint d’un plafond de 9 000 €.

En 2022, vous souhaitez verser 10 000 € de cotisations. Votre conjoint désire verser 8 000 € de cotisations.

Vous demandez la mutualisation et disposez donc d’un plafond global de 14 000 € (5 000 + 9 000).

Le montant total des cotisations versées par votre couple est de 18 000 €. Une partie de vos cotisations ne sera pas déductible :

18 000 – 14 000 = 4 000 €.

Les cotisations versées par les deux conjoints s’imputent en priorité sur le plafond de déduction calculé pour les revenus de 2022 (sur la base de revenus de 2021) puis, le cas échéant, sur le solde non utilisé des plafonds des années précédentes.

L’avantage fiscal de la déduction est plus important pour les gros revenus

Plus vous êtes dans une tranche fiscale élevée, plus la déduction donne un avantage fiscal important. Ainsi, pour un versement de 10 000 € l’avantage fiscal est de :

- 1 100 € dans la tranche de 11%

- 3 000 € dans la tranche de 30%

- 4 100 € dans la tranche de 41%

- 4 500 € dans la tranche de 45%

Pour un couple marié un seul PER fait par celui qui a le plus gros revenu peut suffire?

Bonjour,

Oui en effet. A noter que vous pouvez opter pour la mutualisation des plafonds épargne retraite afin d’additionner votre plafond et celui de votre épouse.

bonjour,

je ne comprends pas le terme ” plafond non utilisé ” dans le cadre d’un PER

dois-je l’indiquer lors de ma déclaration d’impôts ?

est-ce que ce plafond non utilisé donne droit à un abattement ?

merci pour votre réponse

Bonjour,

Le plafond non utilisé pour les revenus correspond à la somme défiscalisable qu’un contribuable pourrait placer sur un produit d’épargne retraite, mais qu’il n’a pas utilisée. Ce plafond peut être reporté sur les années suivantes et augmenter ainsi les déductions fiscales potentielles. Si vous n’avez pas entièrement utilisé votre plafond de déduction en 2022, vous pouvez l’utiliser pour augmenter votre plafond de déduction en 2023, 2024 ou 2025. Ce plafond est calculé par l’administration fiscale et figure sur votre avis d’impôt. Vous n’avez pas à l’indiquer sur votre déclaration. Pour en savoir plus sur le plafond de déduction du PER, nous vous invitons à consulter cet article.

Je veux merci quand le système que vous avez donné c’est vrai…

Bonjour,

Pour souscrire à l’un de nos PER, rendez-vous ici.

[email protected]

Bonjour., une fois en retraite le versement du per qu’il soit mensuel ou autre il sera imposable de combien ??

Bonjour,

Cela dépend des options choisies (sortie en rente ou capital et, choix de la déductibilité des versements ou non). Pour tout savoir sur la fiscalité du PER, rendez-vous ici.

Par contre pour fermer un per lorsque vous êtes en retraite, c’est très compliqué. Il faut le faire en 1 seule fois et 10% vous sont prélevés. Exemple sur 2587€, 258€ ont été prélevés….par normal..

.

Bonjour,

La liquidation d’un PER doit se passer sans difficulté dans la mesure où votre dossier de liquidation est bien complété et que vous joignez votre justificatif de statut “retraité”. Vous pouvez choisir de récupérer votre épargne sous la forme d’une rente, d’un capital (à 100% ou fractionné en fonction de l’assureur) ou bien un mix des deux solutions. Concernant les 10% prélevés, ils doivent certainement correspondre aux frais de sortie. Nous vous invitons à vous rapprocher de l’assureur de votre contrat afin qu’il puisse vous éclairer.