Les expatriés de retour en France ainsi que les nouveaux résidents fiscaux français bénéficient d’un plafond élevé de déduction des cotisations versées sur leur plan d’épargne retraite lors de leur première année de domiciliation.

Au total, pour eux, la possibilité de déduire leurs versements de leur PER est égale à 4 fois le montant de la déduction ordinaire.

Les personnes qui deviennent résidentes de France au sens de l’article 4 B du Code Général des Impôts ou résidentes de France au sens des conventions internationales ou bilatérales bénéficient, la première année de leur habitation en France, d’un plafond de déduction pour l’année de leur retour en France + un triplement de ce plafond de déduction.

Ce dispositif s’applique aux personnes nouvellement domiciliées fiscalement en France : il s’agit des personnes sans domicile fiscal en France au cours des 3 années civiles précédentes.

Les non-résidents ne peuvent pas déduire les cotisations versées sur un PER

Selon l’article 164 A du Code Général des Impôts, les personnes fiscalement domiciliées hors de France ne peuvent pas, en principe, déduire des charges de leur revenu global (sauf rares exceptions prévues par des conventions fiscales internationales ou bilatérales). Les cotisations versées par un non résident fiscal français au titre de l‘épargne retraite ne peuvent pas bénéficier de la déduction fiscale. Les plafonds non utilisés au titre des années durant lesquelles le titulaire du PER n’était pas fiscalement domicilié en France ne sont pas reportables.

Quadruplement du plafond de déduction fiscale l’année du retour en France

L’année de leur retour en France le plafond de déduction du PER est quadruplé pour les personnes revenant en France et pour ceux qui deviennent résidents français.

Le plafond de déduction accordé aux nouveaux résidents au titre de l’imposition des revenus de l’année de leur domiciliation en France présente deux spécificités :

- Première spécificité : D’une part, il est déterminé par référence aux revenus d’activité professionnelle de l’année même de la domiciliation, et non à partir des revenus de l’année précédente.

- Seconde spécificité : D’autre part, il est augmenté d’un « plafond complémentaire » égal au triple du plafond annuel, sous réserve que la non-domiciliation antérieure en France des personnes concernées ne soit pas liée à la mise en œuvre de procédures judiciaires, fiscales, ou douanières.

1. Première spécificité : Détermination du montant du plafond de déduction à partir des revenus d’activité professionnelle et des cotisations versées au titre de l’année d’installation en France

Afin de pallier l’absence de revenus imposables en France au titre de l’année précédant leur installation, qui devraient constituer le terme de référence pour l’établissement du plafond de déduction des cotisations, et de conserver un lien entre les revenus d’activité et ce plafond, il est prévu pour la détermination du plafond des nouveaux résidents, quelle que soit leur situation antérieure, de se référer aux revenus de l’année de leur installation.

Ainsi, ce sont les revenus d’activité professionnelle de la première année d’imposition en tant que résident de France qui sont admis comme référence, plafonnés à huit fois le montant annuel du plafond de la sécurité sociale (41 136 euros soit pour 2022).

Le plafond de déduction fiscal applicable aux produits d’épargne retraite, pour les personnes nouvellement domiciliées fiscalement en France, correspond, pour chaque membre du foyer fiscal à :

- 10 % des revenus professionnels de l’année en cours (alors que c’est l’année précédente qui est retenue pour les autres personnes), limité à 10 % de 8 fois le Plafond annuel de la Sécurité sociale (PASS) de l’année N, soit un plafond maxi de 32 908 € en 2022

Ou

- 10 % du Plafond annuel de la Sécurité sociale (PASS) de l’année N si ce montant est plus élevé, soit un plafond mini de 4 113 € en 2022.

EXEMPLES :

Pour un revenu professionnel de 60 000 €, soit un revenu supérieur au PASS (41 136 € pour l’année 2022), l’enveloppe maximale de déductibilité est égal à 10 % de 60 000 € soit 6 000 €

Pour un revenu professionnel de 25 000 €, soit un revenu inférieur au PASS, l’enveloppe maximale de déductibilité est égale au plancher soit 4 113 € en 2022.

Pour un revenu professionnel de 380 000 €, soit un revenu supérieur à 8 fois le PASS (329 088 € en 2022), l’enveloppe maximale de déductibilité est égale au plafond, soit 10 % de 8 fois le PASS, 32 908 € en 2022.

2. Seconde spécificité : Détermination du montant du plafond complémentaire de déduction

a. Détermination du montant du plafond complémentaire de déduction :

À défaut de disposer d’un report de plafond non utilisé au titre des années antérieures dès lors qu’il n’était pas préalablement résident fiscal de France, il est prévu que le nouveau résident bénéficie, au titre de l’année de sa domiciliation en France, d’un plafond complémentaire de déduction d’épargne retraite dont le montant est égal au triple du plafond de déduction établi.

b. Conditions d’application du plafond complémentaire de déduction :

Le bénéfice du plafond complémentaire de déduction est réservé aux personnes dont la non-domiciliation en France au cours des trois années civiles précédant celle au cours de laquelle elles s’y domicilient n’est pas liée à la mise en œuvre de procédures judiciaires, fiscales ou douanières.

Le plafond de déduction d’épargne retraite des nouveaux résidents de France s’établit au total, pour l’année au titre de laquelle ils s’y domicilient, à quatre fois le plafond de déduction qui résulte de l’application des règles de droit commun, et encore en prenant comme référence les revenus de l’activité professionnelle de l’année même de l’installation en France.

Ainsi, un expatrié qui revient en France et qui a un revenu de 50 000 euros l’année de son retour peut, donc verser sur son PER, la somme de 20 000 euros (10% de 50 000 € = 5 000 € X 4 = 20 000 €) et la déduire de ses revenus de l’année de son retour en France.

En effet, l’enveloppe de base maximale de déductibilité est égale à 10 % de 50 000 € soit 5 000 €. Si on retient 4 fois ce dernier montant, la somme maximale pouvant être déduite, l’année du retour en France est donc de 20 000 €.

Afin de bénéficier de cette disposition spécifique le contribuable doit cocher la case 6QW de la rubrique de sa déclaration des revenus n°2042 de l’année de retour : « Vous êtes nouvellement domicilié en France en [année] ».

Le conseil de LINXEA

Les Français expatriés ont vocation à bénéficier d’un régime fiscal favorable « à l’entrée » lorsqu’ ils redeviennent résidents de France. Leur plan d’épargne retraite (PER) peut avoir été souscrit avant leur ré-installation en France.

Chez LINXEA, trois PER sont proposés, l’un d’entre eux est accessible dès 500 euros, les deux autres le sont à partir de 1 000 euros. Il est donc tout à fait possible de souscrire au plus tôt un contrat PER afin de prendre date et lors de son retour en France d’effectuer un gros versement qui sera déductible.

Le plafond spécifique de déduction accordé au détenteur d’un PER, qui a été non résident fiscal pendant une durée d’au moins 3 ans, n’est, en effet, valable que l’année de son retour en France.

Par la suite, pour les années qui suivent l’année de retour en France, c’est le régime de droit commun de déduction des versements PER qui s’applique.

Bonjour,

Etant rentré en France en 2022, j’ai coché la case 6QW et est pu beneficié de ce plafond. En revanche, je n’en ai utilisé qu’une partie.

Puis-je reporter la part non utilisée sur l’année suivante ?

Bonjour,

En effet, le plafond non utilisé pourra être reporté l’année suivante.

Bonjour,

Les deux réponses apportées aux deux questions précédentes semblent contradictoire, quelle est la bonne ?

Dans la première question la personne rentre en France au milieu de l’année 2023, et vous répondez qu’il faut verser sur le PER cette année là (2023) pour bénéficier du plafond expetionnel.

Mais vous apportez exactement la même réponse à la seconde question alors que la personne est revenue en France l’année précédente, en 2022.

Qu’en est-il ?

Merci

Bonjour,

En effet, vous avez parfaitement raison. Nous avons fait une erreur dans la dernière réponse – que nous allons corriger immédiatement. Le principe étant que les personnes qui rentrent en France bénéficient au titre de la première année de leur domiciliation, de 4 plafonds cumulables (comme les autres résidents français) en cochant la case 6QW de la déclaration 2042.

Bonjour. Je suis rentré en France en septembre 2022. Est-ce trop tard pour en bénéficier au titre des revenus 2023 (déclaration en mai 2024)?

Merci.

Bonjour,

En effet, il est trop tard pour en bénéficier. Cette possibilité n’est offerte qu’au titre de la première année de domiciliation.

bonjour,

un non resident rentre en France en Juillet 2023. 1/ case 6QW a cocher a quel moment ? 2/ plafond pass = 10 % des revenus professionnels perçus au cours de l’année de domiciliation retenus dans la limite de 8 fois le PASS de la même année, ou 10 % du PASS de l’année de domiciliation si ce montant est supérieur ( 41 136 euros soit pour 2022). 3/ 41 136 = le maximum pouvant etre utilise ou est 41 136*3 ( plafond complémentaire de déduction d’épargne retraite dont le montant est égal au triple du plafond de déduction établi)

merci

Bonjour,

Un non-résident s’installe en France à compter du 1er juillet 2023. Il peut réaliser des versements en 2023 dans la limite d’un plafond égal à :

La case 6QW est à cocher dans la déclaration des revenus 2023, en avril 2024.

Bonjour

Quel salaire doit être pris en compte pour le calcul du montant du plafond lors de l’année de retour? Salaire brut ou net?

Merci beaucoup a vous

Ludovic

Bonjour,

Il s’agit du revenu net.

Bonjour, faut-il que le PER soit ouvert avant son départ en expatriation pour bénéficier du quadruplement du plafond?

Cordialement

Bonjour,

Non, il peut aussi être ouvert après la réinstallation en France.

Bonjour,

Vous dites qu’il est possible de souscrire un PER avant sa réinstallation en France pour prendre date. Pour un PER quel avantage de prendre date ? à part d’avoir les performance du contrat lors des années en cours. Un Français expatrié peut donc ouvrir un PER ? Bien à vous.

Bonjour,

Il s’agit de prendre date avant son expatriation afin de bénéficier à son retour d’un quadruplement du plafond de déduction fiscale. Les Français expatriés peuvent en effet ouvrir un PER, chez Linxea la souscription pour les non-résidents ne peut pas se faire en ligne et passe nécessairement par l’envoi d’un dossier papier.

Bonjour, un point ne reste pas clair.

En effet, les nouveaux résidents bénéficient de cette mesure la première année civile, donc complète.

Donc pour un nouveau résident arrivant en cours d’année, il faut cocher la case 6QW sur l’année d’arrivée pour en bénéficier la première année civile suivante, ou faut-il la cocher l’année de la première année civile complète ?

Bien à vous.

Bonjour,

La case est à cocher lors de la déclaration qui se fait au printemps. Si vous ne résidiez pas en France en 2022, le centre des impôts n’a pu vous calculer de plafond de déduction. Il sera calculé sur les revenus de 2023 majoré d’un plafond complémentaire.

Bonjour, je suis résident depuis sept 2021. Vous dites que le bénéfice de cet avantage est valable la première année complète. Donc me concernant il s’agit de 2022 ? cela implique de concher la case 6QW en 2021 ou alors en 2022 ?

Bonjour,

Dans votre situation, la case 6QW était à cocher sur la déclaration remplie au printemps dernier.

3) Est-ce que le plafond pour 2022 est calcule sur les revenus totaux de 2022 ou au pro-rata?

Bonjour,

Le plafond pour 2022 est calculé sur les revenus totaux de 2022.

Bonjour,

J’ai quitte la France en Juin 2021, mais je suis retournee plus tot que prevu en Septembre 2022 avec ma femme qui est Espagnole et n’a jamais ete residente fiscale en france et notre fils qui est ne en Octobre 2021 (donc n’a jamais reside en France aussi).

1) Est ce que ca vaut le coup d’ouvrir un PER pour chaque membre de la famille en 2022?

2) Est-ce que tout les membres de la famille peuvent profiter de cette avantage d’un plafond plus eleve?

Merci d’avance

Bonjour,

Oui tous les membres du foyer fiscal peuvent bénéficier de cet avantage. Pour répondre à votre première question, le PER étant un produit d’épargne très avantageux, il peut être en effet intéressant d’en ouvrir un pour chaque membre de votre famille.

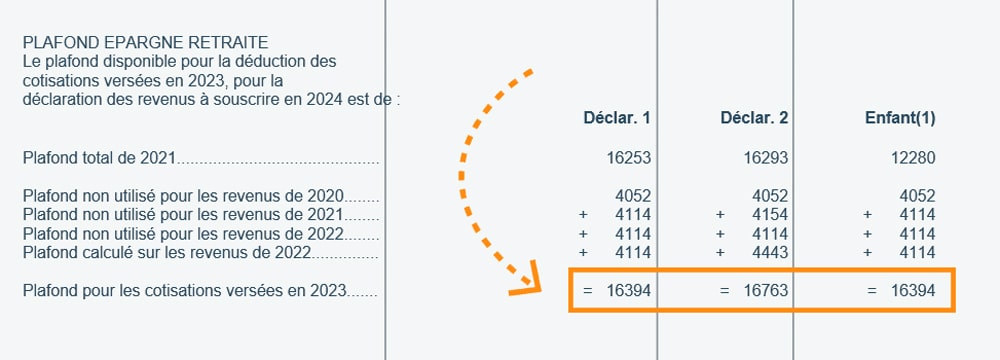

Bonjour. Question similaire à celles ci-dessus. j’ai fait ma 1ere déclaration cette année au titre des revenus 2021 car je suis rentrée en France en juillet 2021. je crois que j’ai perdu l’occasion de bénéficier du triple du plafond pour investir maintenant en 2022. Cependant sur ma 1ere feuille d’impot, je vois qu’il y a un plafond sur les revenus de 2021 mais aussi 3 lignes de plafons non utilisé sur les revenus de 2021, 2020 et 2019 alors que je n’étais pas fiscalement résidente en France, est- une erreur/un automatisme et je ne dois pas les prendre en compte sous peine d’un redressement plus tard?

Bonjour,

En effet, les plafonds non utilisés sont automatiquement calculés par l’administration fiscale. Si vous n’avez pas été résidente fiscale en 2020 et en 2019, vous n’avez en principe pas droit au report des plafonds non utilisés au titre de ces années. Qui plus est, pour bénéficier du quadruplement du plafond de déduction fiscale l’année du retour en France, il aurait fallu cocher la case 6QW de la rubrique de sa déclaration des revenus n°2042 de l’année de retour.

Bonjour,

Un (nouveau) résident fiscal français, rentré en France le 01/01/2021, bénéficie-t-il de cet avantage au titre de ses revenus de 2021 ou de ses revenus de 2022 ?

Merci d’avance

Bonjour,

S’il est rentré en France le 01/01/2021, alors il bénéficie de cet avantage au titre de ses revenus de 2021.

Bonjour,

Je suis rentré en France en octobre 2021, et découvre cet avantage fiscal aujourd’hui…

Est-ce trop tard, ou bien le quadruplement est-il valable la 1ere année complète?… On ne sait jamais… Merci de votre aide!

Bonjour,

Cet avantage émane de la Loi n° 2006-1666 du 21 décembre 2006 de finances pour 2007 qui a modifié l’Article 163 quatervicies du code général des impôts qui dispose que : “d) Les personnes qui, pour des raisons qui ne sont pas liées à la mise en œuvre de procédures judiciaires, fiscales ou douanières, n’ont pas été fiscalement domiciliées en France au cours des trois années civiles précédant celle au cours de laquelle elles s’y domicilient bénéficient au titre de cette dernière année d’un plafond complémentaire de déduction égal au triple du montant de la différence définie au a.” Il s’agit donc de la 1ère année complète.