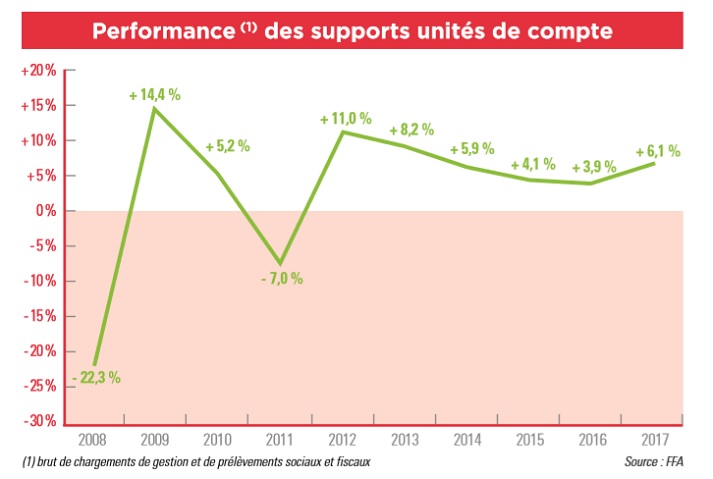

A l’heure où le gouvernement souhaite introduire un plan d’épargne en actions (PEA) pour les jeunes, il est temps de se poser la question d’un retour sur les unités de compte (UC). D’autant, que la baisse des marchés peut encourager cette initiative, car elle offre un point d’entrée peu onéreux.

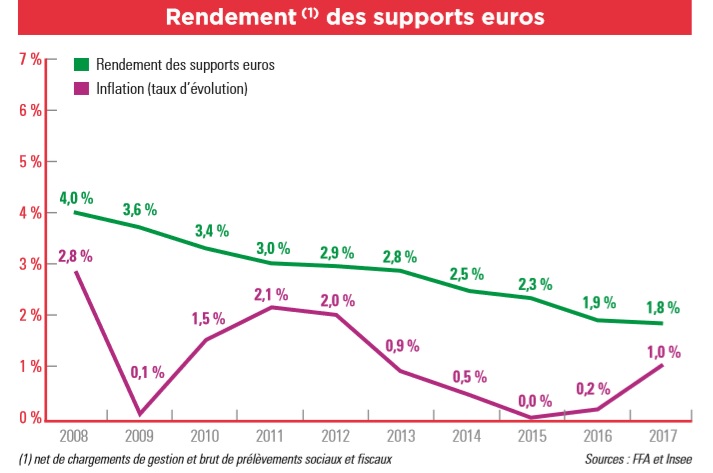

Les fonds en euros ont fait le bonheur des épargnants, mais la diminution de leurs rendements (autour de 1,80 % en 2018) conjuguée à une inflation de 2,20 % pose à nouveau la question d’un investissement en unités de compte, c’est-à-dire dans des fonds communs de placement et des Sicav dont la valeur peut varier à la hausse ou à la baisse.

Cependant, depuis plusieurs mois les marchés sont difficiles et les facteurs de risques sont nombreux. La période actuelle est très contrastée avec des éléments défavorables et des critères plus positifs.

Le pétrole est (moyennement) cher (autour de 67 $ ou 60 € le baril de Brent au 15.11.2018)

Mais on a déjà connu ce scénario qui n’a pas eu un impact majeur sur les marchés boursiers. Rappelons, en effet, qu’en 2011 et en 2012 on a eu des cours à près de 120 dollars le baril de Brent et il a fallu attendre 2015 pour bénéficier d’une baisse des cours.

Les raisons de la hausse des cours du pétrole sont multiples, géopolitiques, mais aussi commerciales (réduire la production pour maintenir les cours). On voit aussi les implications des prises de parole des politiques suite au tweet de Donald Trump le 14 novembre dernier. Les plus hauts cours semblent avoir été touchés en octobre et, sauf incidents, il est probable que le pétrole baisse… dans les prochaines semaines.

La croissance européenne et la croissance mondiale se maintiennent à un niveau élevé

Il est difficile d’expliquer une baisse des marchés financiers alors que le produit intérieur brut (PIB) est en hausse. Il faut simplement se rappeler que les marchés financiers regardent plus les pourcentages que les valeurs brutes. Or en termes de pourcentages on a connu des jours meilleurs.

Les entreprises françaises sont optimistes mais soucieuses des entraves au commerce international

La seconde édition de l’enquête mondiale Navigator de HSBC dédiée au commerce international dresse un état des tendances macroéconomiques du commerce international et analyse les perspectives de développement des entreprises de 34 marchés à travers le monde, dont la France. Le principal enseignement de l’étude est une perception globale positive du commerce international : au niveau mondial, 78 % des entreprises ont une vision positive de l’environnement commercial international.

A noter, les enseignements les plus significatifs pour la France :

-

- Les entreprises françaises expriment leur optimisme, avec 82 % des sondés qui déclarent être confiants sur les perspectives du commerce international et presque autant (81%) qui expriment leur confiance quant à leur propre réussite à l’international.

-

- 62 % (en hausse de 13% par rapport à 2017) des entreprises françaises s’inquiètent d’un protectionnisme croissant et y voient un frein à leur développement. Ce sentiment s’est largement renforcé à l’échelle mondiale où les entreprises sont 63 % à exprimer une crainte similaire.

- Trois quarts des entreprises de biens en France considèrent être en avance ou à parité avec leurs concurrents sur les questions de gestion éthique et durable de leur activité.

Le taux d’endettement du secteur privé non financier est élevé

Le STAT INFO paru le 7 novembre 2018 « Taux d’endettement des agents non financiers – Comparaisons internationales – T2 2018 » constate une hausse du taux d’endettement privé en France et en Allemagne.

Depuis fin 2017, le taux d’endettement français du secteur privé non financier (SPNF) demeure au niveau le plus élevé parmi les grands pays de la zone euro (132,2 % du PIB au T2 2018). En France, il a augmenté en raison d’une hausse de la dette des ménages ainsi que des SNF tandis qu’en Allemagne le taux d’endettement des SNF a seul augmenté. Au sein de la zone euro, le taux d’endettement des administrations publiques s’établit à 86,3 % du PIB au T2 2018, en baisse de 0,6 point par rapport au trimestre précédent. Le ratio de dette publique poursuit sa baisse en Allemagne (-1,2 point au T2 2018). Il diminue également sur le second trimestre 2018 en Espagne et en France (respectivement – 0,6 et – 0,3 point). Il augmente légèrement en Italie (+ 0,2 point de PIB au T2 2018). Au second trimestre 2018, le ratio de dette publique croît au Royaume-Uni (+ 1,1 point), il est stable au Japon et baisse aux États-Unis (- 1,1 point) ».

Les fonds en euros s’inscrivent en net/net négatif à cause du retour de l’inflation

L’inflation prévue à 1,60 % dans le projet de loi de finances pour 2019 risque de s’inscrire à court terme à plus de 2 % pour l’année 2018.

A fin octobre (dernière statistique INSEE), cette inflation prévisionnelle était de 2,20 % en glissement annuel. D’autant, qu’il ne faut pas espérer une accalmie, en effet, les prix des produits agricoles à la production ayant eux-mêmes augmenté de 5,7 % sur un an (Indices des prix agricoles (IPPAP, IPAMPA) – septembre 2018).

Déconstruire les idées fausses sur l’épargne en actions

Les épargnants sont peu attirés par les placements dynamiques en actions. « Le principal frein psychologique porte sur le caractère aléatoire de l’épargne en actions », rappelle l’Autorité des marchés Financiers, qui dans La lettre de l’Observatoire de l’épargne de l’AMF n° 24, avance les arguments suivants en faveur d’un placement en actions ou en fonds actions :

« Le rendement et le risque des actions :

Les placements en actions, sur les principaux marchés boursiers, ont le plus souvent, procuré des rendements réels positifs. Sur longue durée, lorsque le placement est bien diversifié, le risque de perte est faible.

La souplesse et l’accessibilité du placement en actions :

Il est possible en pratique d’épargner régulièrement, avec de très petits montants, sur des fonds diversifiés en actions. Les sommes investies restent disponibles en cas de nécessité et les placements collectifs diversifiés (fonds et SICAV), gérés par des professionnels, offrent des solutions « clé en main » aux épargnants n’ayant ni le temps ni les connaissances pour investir eux-mêmes sur les marchés financiers » (Source AMF).

Tirer parti d’un point d’entrée intéressant sur les marchés boursiers

Précisons qu’aujourd’hui, les marchés financiers sont très bas et constituent donc un point d’entrée intéressant pour un placement à moyen ou à long terme. D’ailleurs, le STAT INFO de la Banque de France paru le 16 novembre 2018 « Performance des OPC – France » constate avec un retard propre à toute analyse statistique que « Les fonds actions, touchés par les turbulences boursières, enregistrent la plus forte baisse (-3,9 points en septembre 2018 par rapport à août 2018) tandis que la performance des fonds mixtes devient négative (-0,2%), celle des fonds obligataires le restant (-0,2%, après -0,4% en août) ».

En « year to date » les 2 grands indices ont perdu chacun plus de 300 points

Rappelons encore que l’indice français CAC 40 qui était à 5 331 points le 3 janvier 2018 est à 5 011 points en ce 16 novembre 2018 après-midi et que l’indice européen DJ EurostoXX 50 qui était à 3 490 (cours du 02/01/2018 en clôture) a perdu plus de 300 points et s’affiche à 3 161 points. Grosso modo, on est revenu à des niveaux d’il y a plus d’un an et demi et de près de deux ans en arrière.

Les outils et services mis en place par LINXEA

Sachez en effet que les contrats Linxea vous proposent plusieurs centaines de fonds. Mais à quoi bon multiplier des fonds identiques (qui comporteront des valeurs communes) et qui surtout baisseront ou augmenteront dans les mêmes marchés ?

Un bon portefeuille n’est pas un assemblage disparate de fonds.

Il faut composer un portefeuille répondant à vos attentes en termes de risques, de durée et d’espérance de gains, ce qui nécessite de s’impliquer dans la gestion. Ensuite, il faut l’adapter et le faire vivre.

Le conseil Linxea

Linxea met gracieusement à votre disposition sur son site des outils et des simulateurs qui peuvent vous aider à composer librement votre épargne si vous souhaitez gérer votre épargne.

Avec l’outil XRay, choisissez les supports en unités de compte dans lesquels investir ! Pour vous aider dans votre sélection de fonds, retrouvez la liste des fonds stars répertoriés par Linxea pour leur qualité et leur performance dans le temps, disponibles sur tous les contrats Linxea et adaptés à tous les profils épargnants.

Des portefeuilles types pour investir votre épargne

Si vous préférez ne rien faire et confier la gestion de votre capital à des professionnels alors la gestion pilotée est faite pour vous ! Vous pouvez déléguer à des professionnels la gestion de votre contrat.

Linxea vous propose 4 portefeuilles types en ligne avec votre profil épargnant.