Une épargne de précaution à deux ans

Rouvier Patrimoine est proposé dans tous les contrats de LINXEA. C’est un fonds à dominante obligataire qui dispose d’une antériorité importante. Il séduira les épargnants qui privilégient la prudence.

L’objectif de Rouvier Patrimoine est de conserver et revaloriser le patrimoine sur un horizon de 2 ans minimum. C’est un fonds de profil de risque 3 (sur l’échelle de risque qui va de 1 à 7) et qui a pour caractéristique une volatilité inférieure à 3 % couplée à une performance moyenne nette de frais de gestion de 5,1 % depuis 27 ans.

Rouvier Patrimoine est un fonds de taille moyenne, ses encours s’élèvent à 434 millions d’euros à fin juillet 2018.

L’équipe de gestion du fonds est constituée des quatre gérants suivants (de gauche à droite): Elizabeth de Saint Leger, Guillaume Brisset, Marc de Roüalle, Michel Legros.

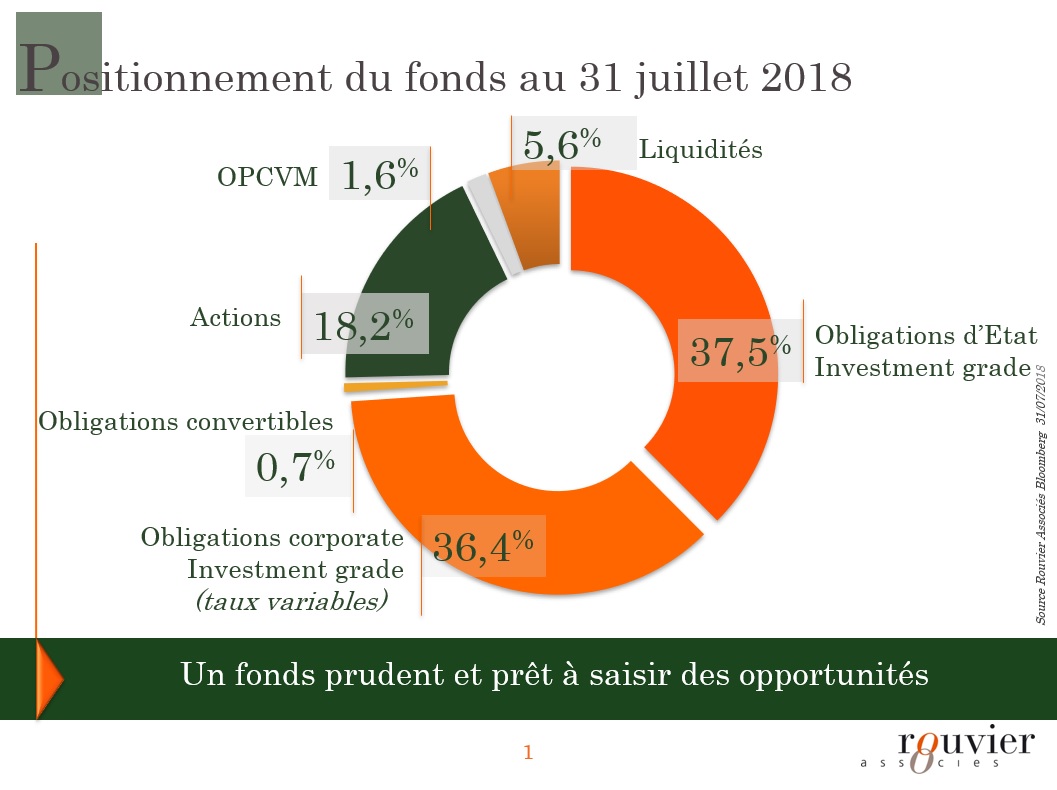

LINXEA : Quelle est l’allocation du fonds ?

Équipe de gestion : Prenons, par exemple, une photographie du fonds à fin juillet 2018 (illustrée par le camembert ci-dessous), Rouvier Patrimoine est investi à 74 % en obligations de qualité (Investment grade) dont 38 % en obligations d’État avec des durations courtes. Les obligations d’entreprises privées (corporate) sont 100 % à taux variables. La poche actions représente 18 % du portefeuille et respecte le processus d’investissement maison qui consiste à acheter des sociétés de grande qualité avec une décote. Le fonds conserve une enveloppe de 5 % de liquidités pour saisir des opportunités.

LINXEA : Le choix des obligations d’État à durations courtes est-il effectué uniquement dans le but de réduire les risques ou y a-t-il d’autres raisons ?

Équipe de gestion : Nous considérons que dans le contexte macrofinancier actuel, marqué par un resserrement de politique monétaire et d’expansion économique en Europe, il existe un risque non négligeable de remontée des taux obligataires plus ou moins violent. L’investissement sur des obligations à échéances très courtes (inférieures à 2 ans) permet donc de mieux protéger notre portefeuille obligataire contre une hausse éventuelle des taux d’intérêt dans la zone euro.

LINXEA : Dans votre poche obligations, pourquoi les obligations d’entreprises (corporate) sont-elles à taux variables ? Est-ce un choix de la gestion ou est-ce imposé par le prospectus du fonds ?

Équipe de gestion : Il s’agit d’un choix de gestion. En cas de remontée des taux d’intérêt, la valorisation des obligations à taux variable résiste mieux au renchérissement du coût de la dette par rapport aux obligations à taux fixe. Cette caractéristique provient de l’ajustement à la hausse du coupon versé aux détenteurs de la dette du niveau des taux d’intérêt mesuré par un indice tel que Euribor. Les obligations à taux variable ont donc tendance à surperformer celles à taux fixes dont le coupon reste inchangé.

LINXEA : Pour les mois à venir, êtes-vous plus confiants dans les obligations ou dans les actions ? Pouvez vous nous préciser succinctement pour quelles raisons ?

Équipe de gestion : De façon structurelle, nous privilégions l’investissement dans les entreprises, créatrices de valeur, au détriment des titres d’emprunt. De plus, l’amélioration du climat macroéconomique et des perspectives de croissance en zone euro devrait logiquement se traduire par une hausse des taux d’intérêt défavorable au marché obligataire. Pour Rouvier Patrimoine, qui détient par nature 70 % d’obligations, cela nous conduit à privilégier la prudence dans les choix de signatures et d’échéances dans la poche obligataire et la vigilance dans les valorisations au sein de la poche actions.

Fonds à dominante obligataire

Le fonds cherche, sur une période de plus de 2 ans, à réaliser une performance supérieure à un placement dans des obligations d’Etat de la zone euro de durée équivalente, représenté par l’indice de référence : EMTX (Eurozone Government Bond Indices) 1-3 ans, calculé coupons net réinvestis, son indicateur de référence, qui est un indice des obligations d’Etat de la zone euro.

Rouvier Patrimoine est un fonds adapté à une épargne de précaution. Son univers d’investissement est globalement constitué de 70 % minimum d’obligations (notées au moins BBB-) libellées en euro et de 30 % au maximum d’autres actifs, dont essentiellement des actions européennes.

Sa politique d’investissement est de sélectionner :

-

- Des emprunts en analysant le risque de signature et le niveau de rémunération

Le compartiment investit au minimum 70 % de ses actifs en obligations émises dans des pays de l’OCDE, libellées en euro, et notées au minimum BBB- (Standard & Poor’s ou équivalent).

- Des actions présentant une rentabilité régulière et une volatilité réduite

Il recherche un surplus de performance par rapport à son investissement obligataire par l’investissement de 0 % à 30 % du compartiment :

-

- dans des actions de sociétés cotées sur les marchés financiers réglementés des pays de l’OCDE (laquelle comporte 36 pays). Le compartiment recherche alors le plus souvent des sociétés de qualité, susceptibles d’être conservées dans la durée. Le prospectus du fonds donne une large liberté à la gérance qui peut retenir des titres de tous secteurs, de toutes tailles de capitalisation, y compris des petites capitalisations et hors de la zone euro (de 0 % à 30 %), mais cotées sur des marchés financiers des pays de l’OCDE.

- dans des titres de créances indexés (convertibles, océanes, obligations, titres participatifs, TCN) ou dans des obligations, à taux fixes ou variables. Ces titres de créances et ces obligations peuvent avoir une notation inférieure à BBB- (Standard & Poor’s ou équivalent), le compartiment a ainsi la possibilité d’investir dans des obligations à haut rendement, c’est-à-dire spéculatives. Ils sont émis dans des pays de l’OCDE et n’ont pas de contrainte de maturité.

La gestion repose alors essentiellement dans l’analyse du potentiel de performance du sous-jacent et dans l’analyse de la garantie de capital accordée par l’émetteur ou le marché. Le pourcentage d’investissement du compartiment dans ces deux types d’investissement varie de 0 % à 30 % en fonction des opportunités offertes par le marché, étant entendu que le compartiment est très sélectif tant sur la qualité de l’investissement que sur le prix d’acquisition.

Une variation assez linéaire

Rouvier Patrimoine affiche un historique de faible volatilité.

Voici quelques années qui illustrent la prudence du fonds.

- En 1994, pire année pour Rouvier Patrimoine lorsque les marchés obligataires baissaient de plus de 15 % il accusait une perte de 3 %.

- En 2008, plus grosse crise de ces 150 dernières années, Rouvier Patrimoine se revalorisait de 0,6 %

Rouvier Patrimoine s’est revalorisé de 2,4 % en 2017 et de 2,6 % en 2016. Dans le contexte actuel de remontée des taux, la société de gestion a fait le choix d’une gestion prudente, et elle atteint entre 1 et 3 % par an. Rouvier Patrimoine est noté 4 étoiles par Morningstar.

Une société collégiale depuis 1986

Depuis 1986, Rouvier Associés exerce un métier unique : la gestion de capitaux pour des clients particuliers et institutionnels.

Société de Gestion de Portefeuille indépendante, elle est agréée par l’Autorité des Marchés Financiers et se développe selon un modèle spécifique et intégré.

Sa méthode : la fiabilité de la gestion est assurée dans la durée par une approche de terrain, l’utilisation rigoureuse d’un savoir-faire et sa mise en œuvre de façon collégiale.

A l’origine exclusivement destinée à la gestion d’une clientèle privée, Rouvier Associés bâtit des relations dans la durée et la confiance. La gestion des capitaux confiés se construit dans la durée sur la connaissance des entreprises et des hommes.

En sélection d’entreprises, Rouvier rencontre chaque année plus de 150 sociétés, soit près d’une par jour : des équipes dirigeantes mais également d’autres acteurs de la chaîne de valeur : clients, fournisseurs ou concurrents. Son expertise remonte à 1986.

En sélection de fonds, Rouvier valide ses analyses par des due diligences réalisées auprès des gérants. « Chaque année, entre 30 et 40 sociétés de gestion et gérants de fonds sont ainsi visités par notre équipe ».

Collégialité : Celle-ci repose sur l’adhésion à un état d’esprit et des valeurs communes. Les décisions de gestion sont mises en œuvre par des comités d’investissement comprenant au minimum 3 gérants financiers. Cette organisation permet de respecter un processus de gestion rigoureux et une meilleure gestion des risques.

Les fonctions sont regroupées par pôles réunissant des associés et des salariés pour favoriser une implication de tous dans les prises de décision. Ce modèle s’appuie sur les talents individuels et encourage leur développement.

L’association des gérants au capital de la société et l’intéressement des salariés aux résultats de l’entreprise les engagent sur le long terme. Ils permettent un alignement de leurs intérêts et de ceux des clients dans la durée.

En Bref :

Encours = 1,3 milliard €

Nombre de collaborateurs = 31 en Europe dont 25 à Paris dont 9 personnes à la gestion

Nombre de fonds offerts : 5

Rouvier Associés

11 avenue Myron Herrick

75008 PARIS

Tél. : 01 53 77 60 80

www.rouvierassocies.com