Gagner de l’argent via vos investissements en 2022 relevait de la gageure tant toutes les classes d’actifs ont essuyé de lourdes pertes. Fait rarissime, on a assisté à la baisse concomitante des actions et des obligations. Les actions européennes ont d’ailleurs connu l’une de leurs plus fortes baisses depuis 2018.

Entre inflation record, crise énergétique, tensions géopolitiques et hausse des taux directeurs des banques centrales, l’année 2022 aura largement éprouvé les épargnant(e)s.

Que faut-il attendre de 2023 ? Vers quels placements se tourner pour optimiser son épargne ? Quelques pistes de réflexion.

À noter : Les placements et supports que nous présentons ici doivent être envisagés sur le moyen long terme, voire très long terme pour certains. La performance ne saurait être garantie. Et à part le fonds en euros, aucun n’est garanti en capital et le risque de perte de tout ou partie du capital investi est donc bien présent.

Le fonds en euros

Descriptif

Support d’investissement propre aux contrats d’assurance vie, de capitalisation et aux Plans d’épargne Retraite (PER) garantissant le capital investi et les intérêts générés chaque année.

Quand s’y intéresser ?

- Tout le temps. Pourquoi ? C’est la clef de voûte de l’assurance vie – garanti en capital brut de frais de gestion, disponible à tout moment, hermétique aux soubresauts des marchés financiers mais pas à l’inflation.

- En ce moment, grâce ou à cause de l’inflation. Pourquoi ? Les taux de rendement des livrets réglementés augmentent. Pour rester dans la course, les assureurs augmentent aussi les rendements des fonds en euros servis en 2022 et annoncés en ce moment.

Comment s’y intéresser ?

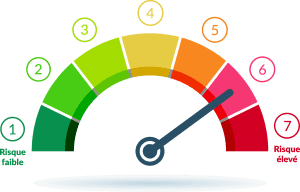

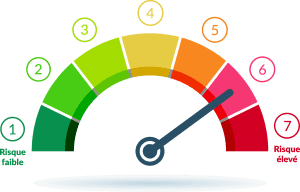

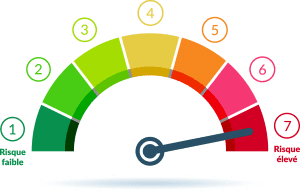

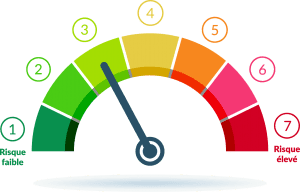

En y plaçant une part plus ou moins importante de votre épargne – adaptée à votre tolérance au risque – au sein de votre contrat d’assurance vie ou de votre PER. Un profil prudent/défensif, c’est-à-dire qui veut limiter au maximum les risques de perte en capital, y placera 70% de son épargne, un profil équilibré 50%, un profil dynamique 30% et un profil agressif 0%.

À retenir

- Directement géré par l’assureur, le fonds en euros est majoritairement investi en obligations d’État et en obligations d’entreprises très bien notées (Investment Grade) afin de garantir le capital.

- Les meilleurs fonds euros garantissent non seulement le capital via l’investissement en obligations mais sont également plus rémunérateurs que les fonds euros classiques car ils investissent aussi dans des fonds immobiliers ou des fonds actions.

- Pour l’impact de la remontée des taux d’intérêts sur le rendement des fonds en euros, il faudra encore patienter. Car les assureurs détiennent un stock d’anciennes obligations, peu rémunératrices, et leur remplacement par de nouvelles obligations – plus rémunératrices car bénéficiant de la hausse des taux – nécessitera que les anciennes arrivent à échéance.

Les produits structurés

Descriptif

Unité de compte dans vos contrats d’assurance vie, de capitalisation ou PER dont la performance est liée à un actif sous-jacent. Toutes les caractéristiques principales du produit sont connues à l’avance : durée d’investissement, objectif de rendement, protection du capital jusqu’à un certain seuil prédéfini, risque de perte en capital.

Quand s’y intéresser ?

- En période de chahut et/ ou de forte volatilité sur les marchés. Pourquoi ? Parce qu’ils permettent une maîtrise du risque pris grâce notamment aux barrières de protection. Vous connaissez également dès le départ le montant du coupon.

Comment s’y intéresser ?

Régulièrement chez Linxea, nous mettons à votre disposition des produits structurés – notamment à travers notre gamme “Exigence” – accessibles en tant qu’unités de compte dans nos contrats d’assurance vie et nos PER.

À retenir

- Plus le niveau de protection du capital est élevé, moins le rendement visé ne l’est.

- La durée d’investissement est en général de 10 ans mais dans les faits et en fonction de l’évolution du sous-jacent, le produit peut être remboursé par anticipation. Vous pouvez donc récupérer votre versement initial plus tôt que prévu, majoré des coupons (en cas de scénario positif)

L’immobilier en assurance vie (SCI, SC, SCPI de rendement) et les SCPI de rendement en direct

Descriptif

Placement dans l’immobilier locatif en vue d’obtenir des revenus réguliers via la distribution des loyers, sans contrainte de gestion locative.

Quand s’y intéresser ?

- En période d’inflation, c’est-à-dire maintenant. Pourquoi ? Les loyers sont en partie indexés sur l’inflation, ce qui signifie qu’une inflation forte engendre une hausse des loyers et donc des dividendes versés aux porteurs de part.

- Tout le temps. Pourquoi ? L’immobilier reste un placement solide, résilient face aux crises et qui délivre chaque année un rendement global moyen (tenant compte de l’appréciation des parts) élevé. Mais, les performances passées ne préjugent pas des performances futures.

Comment s’y intéresser ?

Vous pouvez acquérir des parts de SCPI en direct ou au sein de vos contrats d’assurance vie et PER. Bonne nouvelle, chez Linxea nous proposons ces deux modes de souscription.

À retenir

- L’acquisition de supports immobiliers en assurance vie présente de nombreux avantages (par rapport à l’acquisition de SCPI en direct) : ticket d’entrée et délai de jouissance réduits, risque de liquidité assumé par l’assureur, frais d’acquisition réduits et surtout fiscalité très favorable de l’assurance vie (imposition en cas de retrait uniquement..)

- Et des inconvénients par rapport à la détention en direct : choix de SCPI limité par l’assureur (en direct, accès à l’intégralité des SCPI du marché), pas de possibilité de les acquérir à crédit (sauf à faire un crédit à la consommation et donc pas d’avantages liés à l’acquisition à crédit, notamment la déduction des intérêts d’emprunts de ses revenus fonciers), frais de gestion de l’enveloppe assurance vie

Les fonds obligataires datés

Descriptif

Support d’investissement investi dans des obligations d’entreprises dont la durée de vie maximale et le rendement moyen sont connus à l’avance.

Quand s’y intéresser ?

En période de remontée des taux directeurs des banques centrales, c’est-à-dire maintenant.

Pourquoi ?

Le taux de rémunération des obligations d’Etat et d’entreprises augmentent sous l’effet de la hausse des taux d’intérêt.

Comment s’y intéresser ?

Chez Linxea, nous proposons des fonds obligataires datés au sein de tous nos contrats d’assurance vie et nos PER.

À retenir

- Le portefeuille obligataire est diversifié sur 50 à 100 lignes afin de limiter le risque de défaut des entreprises

- L’investisseur n’a aucune visibilité sur le risque en capital qui dépend du nombre de faillite éventuel au sein du portefeuille.

Le private equity

Descriptif

Investissement privé dans des entreprises non cotées sur les marchés boursiers, type start-up, PME et ETI.

Quand s’y intéresser ?

- Dans des marchés chahutés. Pourquoi ? Car ce placement est décorrélé des marchés financiers

- En cas de forte inflation. Pourquoi ? Le private equity est considéré comme la classe d’actifs la plus performante depuis 20 ans. Certains fonds proposent une exposition à des secteurs résilients et en plein essor (cybersécurité, infrastructures, énergie..)

- Après avoir déjà constitué une allocation équilibrée et diversifiée qu’on cherche à diversifier davantage avec de nouveaux actifs

Comment s’y intéresser ?

En y souscrivant via votre contrat d’assurance vie ou votre PER. Chez Linxea, nous proposons des fonds de private equity sur tous nos contrats.

À retenir

- Sur ce placement, vous ne connaissez ni le rendement potentiel ni le niveau de risque.

- Avec des rendements potentiellement attractifs, le private equity constitue un bon rempart contre l’inflation.

- Ce placement est décorrélé des soubresauts des marchés financiers

Le PER

Descriptif

Enveloppe fiscale qui vous permet de vous constituer des revenus complémentaires futurs (à la retraite) et de déduire vos versements de vos revenus imposables chaque année dans la limite de certains plafonds. Vous pouvez ainsi bénéficier d’une réduction d’impôt plus ou moins importante selon votre tranche marginale d’imposition.

Quand s’y intéresser ?

Le plus tôt est le mieux mais il n’est jamais trop tard. Donc tout le temps.

Pourquoi ?

Pour compenser la baisse inéluctable de vos revenus lorsque vous serez à la retraite.

Comment s’y intéresser ?

En adhérant directement à un PER Linxea en ligne. Sur un PER – qui est un produit long terme – la mise en place de versements mensuels programmés est une excellente méthode pour épargner facilement.

À retenir

- Sur un PER, il n’y a aucune obligation de versements, vous constituez dès lors une épargne à votre rythme, selon vos capacités

- Bien que l’épargne constituée ne soit déblocable qu’à l’âge légal de départ à la retraite, il existe des cas de déblocages anticipés liés à des accidents de la vie, ou à l’acquisition d’une résidence principale

- Sur un PER, vous avez le choix ou non de déduire vos versements de vos revenus imposables. Si vous vous abstenez de les déduire, vous récupérez l’épargne accumulée avec une fiscalité plus douce une fois à la retraite

Les fonds actions

Descriptif

Investir en actions c’est acquérir une part du capital d’une entreprise. L’investissement en actions revient donc à investir dans une entreprise et à miser sur la croissance de ses bénéfices.

Quand s’y intéresser ?

- Tout le temps. Pourquoi ? Sur 40 ans, les actions affichent des performances imbattables par rapport aux autres actifs.

- Maintenant. Pourquoi ? L’année 2022 a mis sous tension les bourses mondiales, les cours de plusieurs actions ont fortement baissé créant ainsi des points d’entrée (ou de retour) intéressants.

Comment s’y intéresser ?

Privilégiez les fonds actions (OPCVM) pour être exposé à un panier d’actions (plutôt qu’à une seule). Vous pouvez souscrire facilement ces fonds au sein de vos contrats d’assurance vie ou vos PER. Idéalement, mettez en place des versements programmés.

À retenir

- Ce qui fait varier la valeur d’une action cotée en Bourse, ce sont les anticipations des investisseurs sur l’évolution des bénéfices de l’entreprise. Son cours augmentera si les bénéfices et le chiffre d’affaires croissent et dépassent ainsi les attentes même des investisseurs.

A l’inverse, si les perspectives de bénéfices se dégradent, le cours de l’action baisse. - En bref, c’est surtout la santé financière de l’entreprise qui va influer sur le cours de l’action. Donc, sauf à s’y connaître extrêmement bien et à faire preuve d’une sélection très rigoureuse, il est parfaitement hasardeux d’en sélectionner une seule et de la gérer en direct. Pour nous, il est largement préférable de choisir un fonds actions, composé de plusieurs actions.

Les fonds indexés sur l’or et les matières premières

Descriptif

Placement financier indexé sur le cours de l’or et des matières premières.

Quand s’y intéresser ?

- En période d’inflation. Pourquoi ? Ces fonds peuvent offrir une protection contre l’inflation car ils sont mécaniquement indexés à la hausse des prix des métaux et des matières premières

- Après avoir constitué un portefeuille équilibré et diversifié, lorsqu’on cherche à diversifier davantage avec des actifs faiblement corrélés avec les marchés actions et négativement corrélés avec les marchés obligataires

Comment s’y intéresser ?

En souscrivant des fonds indexés sur l’or et sur les matières premières (OPCVM, ETF, Certificat), directement dans vos contrats d’assurance vie et PER Linxea.

À retenir

À souscrire dans une optique de diversification supplémentaire, ces fonds permettent une exposition à plusieurs métaux précieux et à des paniers de matières premières.

Cryptomonnaies

Descriptif

Actif numérique virtuel dont la valeur se détermine uniquement en fonction de l’offre et de la demande. Ces actifs sont stockés sur un support électronique permettant à une communauté d’utilisateurs les acceptant en paiement de réaliser des transactions sans avoir à recourir à la monnaie légale.

À retenir

- Les crypto-monnaies les plus connues sont le bitcoin, le ripple, l’éther, le litecoin, le nem et le dash. Mais sachez qu’il en existe plus de 1 300. Donc si vous comptiez investir en crypto, faites votre choix parmi les plus connues.

- Il s’agit d’instruments extrêmement volatils pour lesquels il convient de ne placer qu’une petite partie de votre patrimoine, idéalement en lissant pour tempérer la volatilité.

Bonjour, jusqu’à quand la fenêtre intéressante des fonds obligataires datés va t-elle se poursuivre cette année ? Il faudrait un tableau comparatif: frais d’entrée, de gestion, performance espérée à terme, composition, date de cloture. Vous évoquez l’or et les matières premières, avez vous un article permettant de lister ce qui existe chez linxea côté fonds et trackers or, sociétés minières, raffineries pétrole/gaz ? On aimerait aussi un classement sectoriel: zone géographique (chine, pologne et grèce en ce moment), trackers sur les taux longs, fonds value, agroalimentaire.

Merci d’avance.

Cdt

Bonjour,

Ce tableau existe ! En fonction du contrat, rendez-vous sur ces pages :

Concernant les fonds or et matières premières, rendez-vous ici

Avez-vous la liste des fonds obligataires datés

Bonjour,

Voici la liste par contrat :