Une belle collecte pour les FIP et FCPI

Pour la 1ère fois depuis 2008, la collecte 2017 des FIP et FCPI dépasse 1 milliard d’euros. La collecte globale 2017 s’élève à 1 084 millions € contre 967 millions € en 2016 (+12%) revenant ainsi au niveau de 2008 (1 180 millions €).

En 2017, la collecte des fonds donnant une réduction d’impôt sur le revenu s’établit à 502 millions € (+11%/2016) et celle des fonds au titre de la réduction d’impôt sur la fortune (ISF) à 581 millions € (+13%/2016).

En 2017,137 000 particuliers ont souscrit à des FCPI et/ou à des FIP, un nombre proche du record historique de 145 000 souscripteurs en 2008. Le montant moyen des souscriptions s’élevait en 2017 à 7 900 €. (Sources : France Invest et AFG).

Rappelons que LINXEA propose un FIP Outre-Mer qui donnent un avantage fiscal important puisque la réduction d’impôt accordée normalement aux FIP et aux FCPI est majorée pour ces catégories de FIP.

Affaire Maranatha : Où finiront les économies des petits porteurs ?

« Maranatha était, il y a encore quelques mois, un fleuron du secteur hôtelier mondial. Ce groupe avait acquis en 18 ans quelque soixante hôtels prestigieux, à Paris, dans les plus belles stations alpines et en PACA. Le modèle économique était salué comme innovant, élégant et vertueux; il générait de l ’emploi local, stable et bien rémunéré pour plus de deux mille salariés, et contribuait à la prospérité de centaines de petits investisseurs, souvent des retraités désireux d ’améliorer leur ordinaire. En 2015, Maranatha joue gros en achetant d ’un coup cinq palaces parisiens et un à Nice, les fameux Hôtels du Roy. C ’est cher, mais Paris et Nice sont des villes en or massif pour l ’hôtellerie de luxe, et le placement est prometteur ».

Cette présentation est faite par l ’Adefima, association de défense des porteurs de parts de Maranatha qui représente plus de 2 000 investisseurs.

Aujourd’hui ces personnes risquent de tout perdre : les attentats qui ont frappé la France ont détourné les touristes vers d’autres destinations, alors que le groupe était fortement endetté. En effet, un fonds d ’investissement koweitien installé à Londres a avancé, sous forme d ’obligations, 275 millions d ’euros.

La dette sera rediscutée, mais cela ne suffit pas. Maranatha est placé en redressement judiciaire en septembre 2017. Le fonds exige le remboursement intégral de la créance, qui représente – principal et intérêts – plus de 90 % de la valeur totale de tous les hôtels du groupe, et donc 90 % des placements des investisseurs !

On ne peut que regretter une telle issue. On constate malheureusement que les placements à risques comportent souvent une fin tragique. Encore que des hôtels ne paraissaient pas trop risqués, mais les investisseurs connaissaient-ils le taux d’endettement avant de souscrire ?

Le médiateur de l’Autorité des marchés financiers a publié son rapport annuel

Marielle Cohen-Branche, médiateur de l’AMF, a présenté en avril dernier son rapport annuel pour l’année écoulée. Les réclamations restent dominées par le trading spéculatif (Forex, options binaires) et l’épargne salariale, avec toutefois des évolutions notables.

Les demandes relatives aux litiges sur le Forex ont très nettement diminué et amplifient la baisse déjà constatée en 2016. Avec 55 dossiers reçus visant des sociétés agréées (tandis que 43 cas ont été réorientés vers le procureur de la République, les entités étant illégales), il s’agit d’une chute de 50 % par rapport à l’année précédente qui atteste de l’impact de la mobilisation du régulateur pour lutter contre ce phénomène.

Cependant, les 27 dossiers de particuliers reçus en matière de diamants d’investissement révèlent un possible déplacement des tentatives d’escroquerie. Les dossiers d’épargne salariale progressent quant à eux. Les cas de déblocage anticipé (22 % des dossiers) et de difficultés d’affectation (19 %) sont les problématiques les plus fréquentes. Les risques de confusion et de mauvaise compréhension subsistent pour les salariés.

Les crypto‑actifs sont hautement spéculatifs et leurs cours peuvent à tout moment s’effondrer

C’est la Banque de France qui le dit. Elle compare d’ailleurs, la spéculation sur le bitcoin à la spéculation qui a eu lieu au 17 ème siècle sur les bulbes de tulipes !! (voir ci-dessous) :

« La convertibilité des crypto‑actifs dans différentes monnaies ayant cours légal n’est garantie par aucun organisme centralisé. Ainsi, les investisseurs ne peuvent récupérer leurs fonds en devises que si d’autres utilisateurs désirent acquérir les mêmes crypto‑actifs. De ce fait, le cours d’un crypto‑actif peut à tout moment s’effondrer si les investisseurs voulant dénouer leurs positions ne trouvent pas d’acquéreurs et se retrouvent détenteurs d’actifs illiquides.

Dans le cas particulier du bitcoin, le processus d’émission d’unités, qui est uniquement dépendant d’une puissance de calcul informatique, est plafonné dans le temps. Cette limitation nourrit un phénomène de pénurie qui, face à la forte demande induite principalement pour le motif de spéculation, entraîne de très fortes fluctuations de cours ».

Le prix du bitcoin comparable au prix du bulbe de tulipe entre 1634 et 1637

L’engouement pour les tulipes dans le courant du XVIIe siècle, pour des raisons à l’origine décoratives et artistiques, a entraîné une augmentation soudaine des cours de l’oignon de tulipe dans le nord des Provinces‑Unies (actuels Pays‑Bas), amplifiée par une spéculation croissante. Au plus fort de la bulle spéculative, en février 1637, la demande en provenance de toute l’Europe a ainsi porté le cours de la promesse de vente pour un bulbe du tulipe à 15 fois le salaire annuel d’un artisan spécialisé, ou l’équivalent de 5 hectares de terre. L’effondrement brutal des cours, au printemps 1637, ruina un grand nombre d’investisseurs et ébranla l’économie néerlandaise, en conséquence de ce qui est aujourd’hui considéré comme une des premières bulles spéculatives de l’histoire. (Source : Banque de France).

Les bitcoins : mauvais pour l’environnement

L’usage des crypto‑actifs est également associé à un coût environnemental. « Pour la validation d’une seule opération en bitcoin, la consommation d’électricité était estimée en décembre 2017 à 215 kWh , l’équivalent de six mois de travail sur un ordinateur allumé jour et nuit. Cette consommation énergétique fait l’objet d’une réévaluation constante, à la hausse, en raison de la concurrence accrue associée à l’élargissement du réseau de validation des opérations ». (Source : Banque de France • Focus • n° 16, 5 mars 2018). En résumé, alors qu’on pourrait les croire bons pour l’environnement, les bitcoins ne le sont pas.

L’épargne suit son cours

Le taux d’épargne financière (net des emprunts financiers) est stable en France. Il augmente en Allemagne et baisse en Espagne, au Royaume-Uni et aux États-Unis. D’une manière globale, le taux d’épargne en Europe est de 13,9%, mais le taux d’épargne financière n’est que de 4,6% (Banque de France, Stat Info, 16 mai 2018).

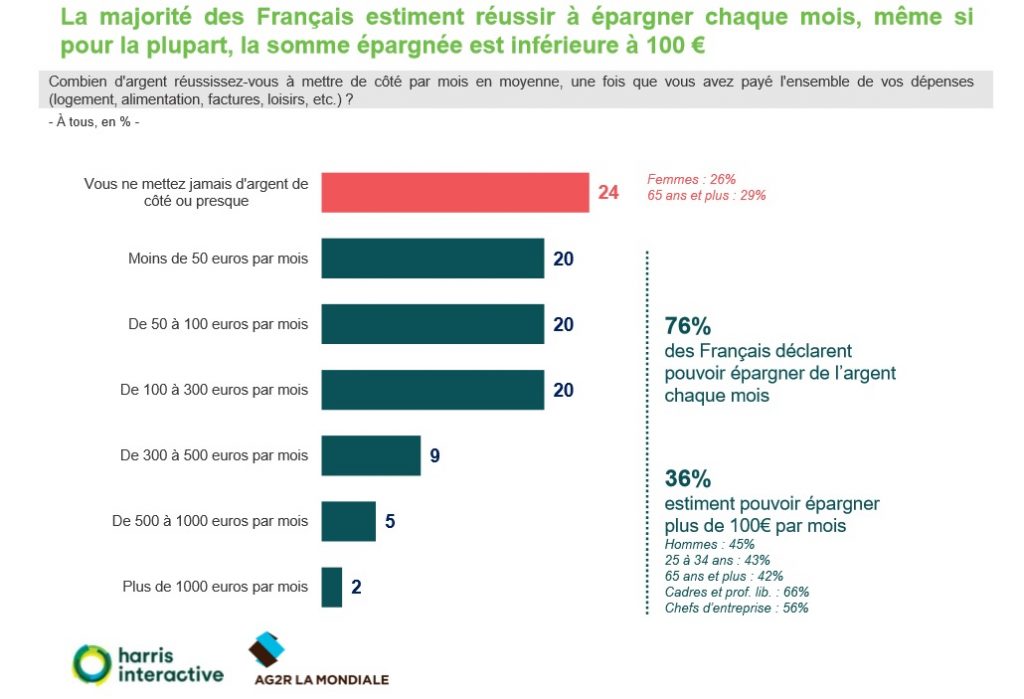

Epargne régulière : encore des efforts à faire !

Les Français estiment réussir à épargner chaque mois, même si pour la plupart, la somme épargnée est inférieure à 100 €. 9% des Français réussissent à épargner entre 300 et 500 € par mois, 5% économisent entre 500 et 1 000 € par mois et seulement 2% mettent plus de 1 000 € de côté.

Arnaques : la liste des sites douteux

Pour vous prémunir face à des offres frauduleuses, l ’ACPR publie régulièrement la liste noire des sites internet ou entités identifiés comme douteux. L ’ACPR invite également les consommateurs à ne pas répondre aux sollicitations de ce type d ’organismes.

Quels sont les principaux reproches faits aux banques par l’AMF ?

L’Autorité des Marchés Financiers (AMF) a mené une enquête sur la commercialisation dans les réseaux bancaires de certains fonds : EMTN, parts de sociétés civiles de placement immobilier (SCPI) et de titres subordonnés remboursables (TSR) auprès d’une population majoritairement âgée de plus de 70 ans.

« Les missions de contrôle ont plus particulièrement permis de constater des lacunes dans le recueil de la connaissance et de l’expérience des clients, plus ou moins marquées selon les établissements contrôlés.

Parmi les pratiques des établissements non conformes à la réglementation, les missions de contrôle ont relevé :

- L’utilisation de questionnaires de connaissance client incomplets, sans mention relative à l’expérience du client et le recours exclusif à une auto-évaluation du client, ce qui ne permet pas d’apprécier de façon satisfaisante son niveau de connaissance et d’expérience réel.

- Le recours dans les questionnaires de connaissance à des fourchettes d’horizons de placements larges, notamment sur le long terme, ne permettant pas d’identifier suffisamment finement la durée d’investissement souhaitée par le client.

- La délivrance de conseils en investissement alors que le dossier client présentait un questionnaire non signé ou un questionnaire signé après la souscription.

- La délivrance de conseils en investissement alors que la totalité des informations requises relatives au client n’étaient pas tracées dans le dossier client.

- La présence, dans certains dossiers de clients âgés ayant reçu un conseil en investissement, d’un document signé par ces derniers dans lequel ils attestaient ne pas avoir reçu de conseil en investissement

- La délivrance de conseils en investissement pour la souscription d’Euro Medium Term Notes (EMTN), de sociétés civiles de placement immobilier (SCPI) ou de titres subordonnés remboursables (TSR) alors que les clients avaient déclaré rechercher un risque « quasi-nul ou limité » ou une « épargne régulière » ou souhaité un horizon d’investissement plus faible que celui des instruments recommandés.

- L’absence de traçabilité du service fourni par le prestataire de service en investissement et de justification de l’adéquation du conseil. » (Rapport annuel 2017 de l’AMF publié en mai 2018, extrait de la page 77)

Vente par Internet de produits financiers hautement risqués

Le grand public s’est vu proposer, chez lui, via des publicités internet, sur les réseaux sociaux ou via des campagnes de courriels, des offres alléchantes faisant état de gains substantiels sans aucune mention des risques.

Ces risques sont majeurs car, comme le démontre une étude de l’AMF, 90 % des clients ayant souscrit ce type de produits sont perdants.. L’AMF est fortement mobilisée depuis plusieurs années afin de dénoncer le caractère inadéquat de certains produits pour les particuliers. Elle rappelle que des rendements ou des gains élevés ne vont pas sans risques importants.

Le cas des diamants :

Concernant les diamants d’investissement, l’AMF a lancé deux campagnes de liens sponsorisés sur le moteur de recherche Google pour avertir les épargnants sur les dangers de ce type d’investissement. Le message de prévention a été diffusé près de 95 000 fois sur Google, avec des annonces présentes en haut de la première page des résultats de recherche. Cette démarche de prévention est d’autant plus efficace qu’elle cible les épargnants intéressés par cette offre, lorsqu’ils sont dans une démarche d’information. (Rapport annuel 2017 de l’AMF publié en mai 2018, extrait de la page 24)

Les instruments financiers complexes ou atypiques :

L’AMF a conduit des contrôles ciblés sur trois conseillers en investissements financiers ayant commercialisé des instruments financiers risqués ou atypiques (notamment des parts de sociétés investissant dans de l’hôtellerie, des panneaux photovoltaïques, des EMTN structurés).

Les contrôles ont relevé un manque de diligences des CIF quant à la nature et aux caractéristiques des produits proposés, des insuffisances en matière de recueil de connaissance clients et de remise des documents réglementaires (documents d’entrée en relation, lettres de mission, rapports écrits de conseil), des informations inexistantes ou lacunaires s’agissant des rémunérations perçues par le CIF en provenance des émetteurs des produits en question ainsi que des informations déséquilibrées quant aux risques et avantages de ces produits. (Rapport annuel 2017 de l’AMF publié en mai 2018, page 79)

Les conséquences du Brexit

Le Brexit constitue un challenge majeur pour tous les acteurs de l’industrie financière, qui doivent assurer la continuité de leurs activités post-Brexit, dans un contexte d’incertitude élevée sur les conditions de la relation future entre l’Europe à 27 et le Royaume-Uni.

La soixantaine d’intermédiaires britanniques disposant de succursales en France, et réciproquement la quinzaine d’intermédiaires français disposant de succursales au Royaume-Uni, doivent donc anticiper les évolutions requises sur leurs organisations pour être en capacité de servir les clients situés dans l ’Union européenne à 27 depuis un pays de l’Union européenne à 27 et non plus depuis le Royaume-Uni à compter de fi n mars 2019. La même contrainte s’impose à tous les intermédiaires fournissant des services à distance depuis le Royaume-Uni dans le cadre du passeport en libre prestation de services. (Rapport annuel 2017 de l’AMF publié en mai 2018, extrait de la page 40).

Fonds et Sicav : hausse des encours

L’année 2017 confirme la tendance observée depuis plusieurs années. Les encours totaux croissent de 9,7 % passant de 1 497 milliards à 1 642 milliards d’euros. Dans le même temps, le nombre de fonds poursuit sa diminution, à un rythme moins soutenu que les années précédentes. Il est de 10 222 en fin 2017 contre 10 284 en 2016, soit une baisse de 0,6 % (contre -2,2 % l ’année précédente). (Rapport annuel 2017 de l’AMF publié en mai 2018, extrait de la page 45).

Le taux d’inflation annuel : 1,2 % dans la zone euro

Le taux d’inflation annuel de la zone euro (19 pays) s’est établi à 1,2 % en avril 2018, contre 1,3 % en mars. Un an auparavant, il était de 1,9 %. Le taux d’inflation annuel de l’Union européenne (28 pays) s’est élevé à 1,4 % en avril 2018, contre 1,5 % en mars. Un an auparavant, il était de 2,0 %. Ces chiffres sont publiés par Eurostat, l’office statistique de l ’Union européenne.

Les taux annuels les plus faibles ont été observés à Chypre (-0,3 %), en Irlande (-0,1 %) et au Portugal (0,3 %).

Les taux annuels les plus élevés ont, quant à eux, été enregistrés en Roumanie (4,3 %), en Slovaquie (3,0 %) ainsi qu ’en Estonie (2,9 %).