Seulement 30% d’imposition sur les gains au cours des 4 premières années

N’hésitez plus à souscrire un contrat d’assurance-vie, vous pouvez aisément récupérer votre épargne et, désormais, avec une imposition moindre.

Si vous avez fait des gains sur votre assurance-vie vous serez moins imposé que par le passé

Dès lors que les quatre premières années du contrat n’ont pas été atteintes, pour tout contrat ouvert après le 27 septembre 2017, les gains et intérêts sont soumis à la flat tax de 12,8% + les prélèvements sociaux de 17,2%, soit un montant total de 30% alors qu’au préalable, au cours des quatre premières années, vous subissiez une taxation à 50,5% y compris les prélèvements sociaux.

Il en est de même pour les quatre années suivantes : la taxation des gains et intérêts reste à 30% maxi.

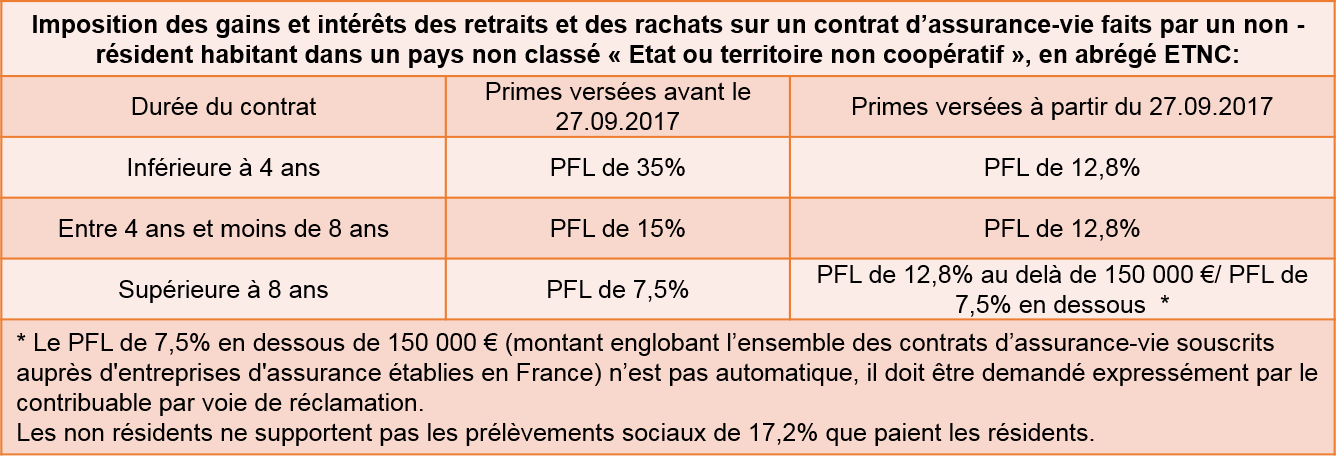

Quelle est la fiscalité des retraits faits par un non-résident sur son contrat d’assurance-vie ?

Voici deux tableaux qui résument la fiscalité française applicable aux retraits partiels et aux rachats effectués sur leur contrat d’assurance-vie par des non- résidents. Ceux-ci supportent des PFL (prélèvements fiscaux libératoires) plus ou moins élevés :

Cas général des non résidents :

Le tableau ci-après récapitule les taux d’imposition applicables aux gains et intérêts des contrats d’assurance-vie perçus par les non-résidents à compter du 1er janvier 2018.

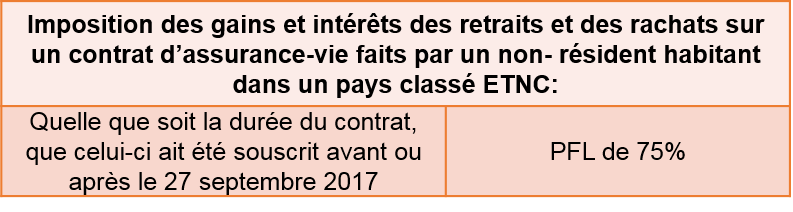

Cas des non résidents habitant dans un « paradis fiscal »:

Quelle que soit la date de versement des primes auxquelles ils se rattachent, les produits qui bénéficient à des personnes ayant leur domicile fiscal ou qui sont établies dans un Etat ou territoire non coopératif (ETNC) demeurent soumis au prélèvement au taux de 75 %. Aujourd’hui, seuls 9 pays ou territoires sont considérés par la France et l’Union Européenne comme ETNC. Il s’agit des paradis fiscaux suivants : Bahrein, Sainte Lucie, Trinidad et Tobago, Guam, Iles Marshall, Les Palaos, Samoa, Les Samoa américaines, Namibie.

Les fonds en euros ont encore de beaux jours

Rapportées à l’encours total du fonds en euros, les plus- values latentes des fonds en euros réservent de belles surprises. Good Value for Money dans sa 29 ème Newsletter (publiée le 22.12.2017) constate que les réserves globales constituées par les assureurs-vie sur leurs fonds en euros continuent à s’accroître. Elles sont passées de 3.87% fin 2012 à : 5,29 % fin 2013, 5,94 % fin 2014, 7,11% fin 2015, 7,75 % fin 2016.

La réserve de rendement de 7,75 % dans les fonds en euros fin 2016 s’établit comme suit : 3,08% pour la provision pour participation aux bénéfices (PPB) (2,62 fin 2015), 1,19 % pour la réserve de capitalisation (1,23 fin 2015), 1,35% pour les plus-values latentes immobilières (1,17 fin 2015), 2,13 % pour les plus-values latentes sur actions (2,10 % fin 2014). Cette newsletter s’appuie sur l’analyse détaillée des fonds en euros de 45 assureurs-vie représentant 98 % du marché.

Soyez précis dans la désignation de vos bénéficiaires !

En 1994 une personne souscrit un contrat d’assurance-vie et désigne notamment ses héritiers comme bénéficiaires de son assurance-vie. Quinze ans plus tard, elle a institué le conseil de la paroisse catholique Sainte-Catherine en qualité de légataire universel et ses neveux et nièces et petits-neveux et nièces en qualité de légataires particuliers. Les juges estiment que la désignation du légataire universel démontrait bien sa volonté de transmettre l’ensemble de ses avoirs au conseil de la paroisse catholique Sainte-Catherine sauf exception résultant des legs particuliers.

A cette occasion, les juges rappellent qu’il résulte de l’article L. 132-8 du code des assurances que le capital ou la rente garantis peuvent être payables, lors du décès de l’assuré, « à un ou plusieurs bénéficiaires déterminés ou qui, tels les héritiers de l’assuré, sans être nommément désignés sont suffisamment définis dans la stipulation par laquelle le bénéfice de l’assurance est attribué pour pouvoir être identifiés au moment de l’exigibilité du capital ou de la rente ». (Cour de cassation, 2 ème chambre civile, 14 décembre 2017, pourvoi n° 16-27206).

Les réseaux traditionnels ont aussi leur « mouton noir »

Il arrive que des épargnants manquent de confiance dans les courtiers Internet … mais certains qui se sont frottés à des réseaux traditionnels s’en mordent les doigts, témoins, les clients de cet agent d’assurances.

L’agent d’assurances détourne les capitaux de ses clients

Tout semblait réussir à X. Embauché en janvier 1991 comme agent commercial pour AGF Nice, il devient inspecteur commercial, puis inspecteur des ventes, jusqu’à ce qu’il soit, le 19 avril 2012 licencié pour faute. Entretemps, X. avait monté une petite affaire prospère :

Il fait souscrire des contrats d’assurance-vie et des bons au porteur, puis, il présente des demandes de rachats faussement signées au nom et en place des victimes…. rachats dont il bénéficie. Il détourne aussi des chèques établis par ses victimes persuadées d’acquérir des produits commercialisés par la compagnie d’assurances (contrat de capitalisation notamment) et par l’établissement bancaire de la compagnie d’assurance. Et X. va jusqu’à envoyer des relevés de compte de 2003 jusqu’en 2011 de cette compagnie d’assurances, en vue d’endormir la vigilance des victimes. (Cour de cassation, chambre criminelle, 20 décembre 2017, pourvoi n° 16-85991).

Le conseiller encaisse un gros chèque en prétextant un don de sa cliente

Mme X a confié à M. Y, son conseiller financier dans une société d’assurances, un chèque d’un montant de 208 000 euros, daté du 14 décembre 2007, aux fins de placement sur un compte épargne retraite. En 2012, elle s’aperçoit que cette somme n’avait pas été versée sur son compte. Elle a assigné en répétition de l’indu M. Y son conseiller financier qui a prétexté que Mme X. avait eu l’intention de lui donner cette somme. (Cour de cassation, 1 ère chambre civile, 20 décembre 2017, pourvoi n°16-19224).

Les avances non-remboursées sur des contrats d’assurance-vie sont déductibles de l’assiette de l’ISF

Bien que l’on soit passé depuis le 1er janvier 2018 à l’IFI qui ne prend plus en compte les contrats d’assurance- vie (sauf exception pour les supports immobiliers), l’administration fiscale a apporté des précisions sur la déductibilité des avances non-remboursées sur des contrats d’assurance-vie. Une modification du bulletin officiel des impôts (BOI) indique : « L’avance non-remboursée est donc admise au passif de la déclaration d’ISF du souscripteur sous réserve de satisfaire aux conditions prévues à l’article 768 du CGI. Parallèlement, l’intégralité de la valeur de rachat du contrat doit être portée à l’actif conformément aux dispositions de l’article 885 F du CGI. (Paragraphe 235 du BOI-PAT-ISF-30-60-10).

Le secteur de l’assurance lutte contre l’argent sale

Chaque année le rapport de TRACFIN identifie les tendances et sujets émergents en matière de blanchiment de capitaux et de financement du terrorisme.

L’activité déclarative du secteur de l’assurance qui ne cesse de croître depuis 2012, a connu une nouvelle augmentation en 2016. Les compagnies d’assurance (+48,2%) et les intermédiaires d’assurance (+64,6 %) ont intensifié leur activité déclarative, tandis que celle des mutuelles et institutions de prévoyance a fléchi (-33,4 %). Les compagnies d’assurance ont réalisé 3 200 déclarations de soupçon.

C’est le soupçon de fraude fiscale qui est le plus déclaré. Enfin, les déclarants sont encouragés à rester attentifs aux secteurs de la santé et de la prévoyance (fraudes organisées aux remboursements de frais de santé, aux contrats de prévoyance par des sociétés fictives, etc.).

Pour consulter le rapport d’analyse de Tracfin : <class=”text-link”>www.economie.gouv.fr/tracfin </class=”text-link”>

Assurance-vie : en route vers les 1 700 milliards d’euros

En France, l’encours des contrats d’assurance-vie s’élevait, à fin décembre 2017, à 1 676 milliards d’euros, en progression de 3 % sur un an, indique la Fédération Française de l’Assurance.

Assureur irlandais et néo-zélandais

La Banque centrale d’Irlande (CBI) a informé l’Autorité de contrôle prudentiel et de résolution (ACPR) de sa décision d’interdire avec effet immédiat à l’entreprise CBL Insurance Europe dac, filiale du groupe néo-zélandais CBL Corporation Limited et dont le siège social est en Irlande, de souscrire des contrats d’assurance. En conséquence, les intermédiaires d’assurance ne doivent pas continuer à commercialiser en France les contrats de CBL Insurance Europe dac ou à les renouveler à leur échéance.

Bien choisir son assurance emprunteur

Le Comité consultatif du secteur financier (CCSF) vient de publier un document d’information destiné à aider le consommateur à mieux comprendre le dispositif de l’assurance emprunteur, lorsqu’il souhaite choisir une assurance externe dans le cadre d’un prêt immobilier.

Le CCSF rappelle la possibilité pour l’emprunteur de choisir une assurance autre que celle proposée par l’établissement prêteur, et précise les modalités et les différentes étapes.