Les fonds en euros sont-ils promis à un bel avenir grâce à la hausse des taux que l’on connaît depuis quelques mois ? S’il ne faut pas s’attendre à une forte augmentation du rendement, les espoirs sont toutefois permis.

Ainsi que le rappelle Cyrille Chartier-Kastier de Facts & Figures « Pour le grand public (90 % des ménages français), le Livret A constitue un point de repère en termes de rémunération de l’épargne. ».

Stimulés par le taux du livret A les assureurs vont devoir faire des efforts

La hausse (réglementaire imposée par la forte inflation) du taux du livret A à 2% depuis le 1er août 2022 risque d’entraîner des déceptions chez les épargnants lorsqu’ils compareront les rendements de leurs fonds en euros avec ce taux garanti par l’épargne réglementée.

Conséquence, les assureurs vont se sentir obligés de faire un geste en piochant dans leurs réserves.

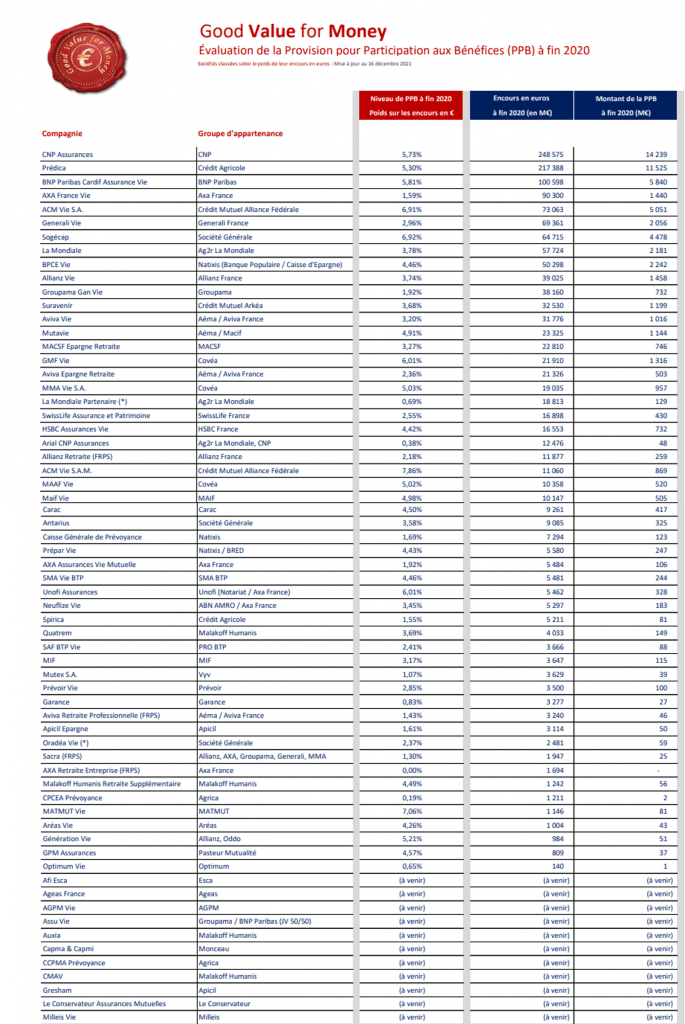

Les réserves des assureurs peuvent permettre de majorer le rendement

Les réserves financières des assureurs peuvent leur permettre d’octroyer un surplus de rendement. Mais déjà tous les assureurs n’ont pas les mêmes réserves (certains sont plus « riches » que d’autres). Ensuite, un assureur peut avoir beaucoup de plus-values latentes en immobilier et peu de plus-values latentes en actions. D’une manière générale, les plus-values latentes peuvent exister à un moment X et ne plus exister à une autre période, notamment c’est le cas pour les plus-values latentes actions qui sont très volatiles et dépendantes des marchés.

Source : Good Value for Money

Qu’un assureur puisse accorder 0,20 ou 0,30 de plus en utilisant une partie de ses réserves, c’est possible une année donnée, mais l’assureur ne va pas « jouer toutes ses billes » en même temps.

Les assureurs récompensent les assurés avec le bonus de rendement

De plus, l’assureur aura tendance à récompenser des assurés qui vont lui coûter moins cher en termes de fonds propres que ceux qui investissent dans son fonds en euros. Et donc cet assureur pour récompenser les bons élèves va se tourner vers la technique des « bonus de rendements » des fonds en euros et attribuer un petit plus de rendement aux assurés qui ont investi en UC ou ceux qui disposent d’un contrat important. C’est ainsi que certains assureurs majorent de 0,10% le taux du fonds en euros pour les assurés qui ont au moins 30% d’UC, qu’ils majorent de 0,30% le taux pour les assurés qui ont au moins 60% d’UC…

Les rendements obligataires sont en hausse et pourraient donner un léger « plus »

Les obligations qui constituent la majeure partie de l’actif du portefeuille des fonds en euros, sont en hausse.

Au 6 septembre 2022, les OAT 10 ans rapportent 2,2060 %, les OAT 30 ans servent 2,6250 %, alors qu’il y a un an, début septembre 2021, les OAT 10 ans étaient en territoire négatif et les OAT 30 ans donnaient 0,82%. Autrement dit, les OAT rapportent 2% de plus que l’an dernier.

Rappelons que la composition moyenne d’un fonds en euros classique varie autour de :

- 70% à 80% d’obligations d’entreprises et d’obligations d’États ou d’institutions souveraines

- 10% à 15% d’actions et fonds actions

- 6% à 10% d’immobilier direct ou de fonds immobiliers

- 3 à 8% de monétaire et autres

Le rendement moyen de 1,30% servi en 2021 pourrait-il être porté à 2% ou plus grâce à la hausse des taux obligataires en 2022 ?

Étant donné la composition des fonds en euros et le poids du portefeuille financier déjà constitué quel pourrait être l’impact des investissements effectués dans des obligations nouvelles qui vont rapporter 1 à 2% de plus que celles acquises au cours des dernières années ?

Si on estime que chez un assureur Lambda les versements 2022 investis dans de nouvelles obligations plus rémunératrices vont représenter un poids de l’ordre de 2% dans son actif financier quel sera l’impact de ces nouvelles obligations ?

Dans un actif général d’un assureur qui représente, par exemple, 25 milliards d’euros dont environ 15 milliards sont investis en obligations d’entreprises et d’États que vont peser 500 millions d’euros investis avec un rendement supérieur de 1 ou 2% ?

Ne pas confondre rendement et valeur

D’autant, qu’il ne faut pas oublier qu’une obligation comporte une partie rendement, mais aussi une partie valeur. Or quand le rendement des obligations augmente, la valeur des anciennes obligations à taux fixe rapportant moins diminue. Autrement dit, lorsque les taux montent la valeur des anciennes obligations baisse.

En réalité la hausse des rendements obligataires ne va pas changer la face du monde, c’est une goutte d’eau dans un seau d’eau de 10 litres.

Malgré tout, si l’on conjugue les deux éléments que sont les utilisations des réserves et la hausse des rendements obligataires, on peut penser que le rendement 2022 des fonds en euros sera supérieur à celui de 2021.

Le fonds en euros : deux gros atouts et un reproche

Les deux principaux atouts du fonds en euros sont bien connus : le capital garanti et l’absence de risque de perte.

En revanche, ce qu’on lui reproche c’est un rendement faible.

Si en 2021, la moyenne des rendements des fonds en euros a été de 1,30%, le rendement moyen 2022 pourrait être plus élevé et cela pour les raisons invoquées ci-dessus (utilisation des réserves et hausse des taux obligataires).

« Au regard de ces différents paramètres et avec toute l’humilité inhérente au fait de poser une prévision, Facts & Figures estime que le taux moyen de la profession pourrait se situer entre 1,60 % et 2,00 % en 2022. Concrètement, cela signifie que les contrats phares des différents réseaux devraient servir un taux supérieur à 2,00 % ».

La solution ? Le recours aux Unités de Compte (UC)

Si les cinq dernières années (2017 à 2021) ont été favorables aux UC, l’année 2022 s’annonce moins bonne sur les marchés financiers. L’indice phare de la bourse française (CAC 40) et l’indice des 50 plus grandes valeurs européennes (Eurostoxx 50) ont baissé depuis le 1er janvier 2022 de 15% et plus. N’est-ce pas la parfaite occasion de se renforcer en unités de compte ?

Choisir des UC pour un objectif à moyen / long terme

La part des unités de compte en stock dans les contrats d’assurance-vie était de 15% en 2011, de 21% en 2017 et de 27% en 2021. Mais en flux des versements, la part des UC est beaucoup plus élevée. Aujourd’hui 41% des cotisations versées en assurance-vie se dirigent vers les UC.

Ce recours aux unités de compte est rentable sur la durée, à condition de constituer un portefeuille diversifié et de ne pas empiler les fonds de même nature. En effet, à quoi servent trois fonds d’actions européennes qui suivront des tendances quasi-identiques et baisseront ensemble ou monteront en même temps ?

En 2021 la répartition des flux nets des placements en UC était la suivante :

- 47% sur des fonds obligataires et des obligations

- 33% sur des fonds actions et des actions en direct

- 11% sur des fonds immobiliers et de l’immobilier en direct

- 9% autres placements (Conférence de presse France Assureurs du 31 mars 2022).

La sélection des fonds stars pour vous aider à construire votre allocation

Les fonds flexibles et diversifiés séduisent toujours les épargnants car ils permettent de bénéficier du savoir-faire d’une équipe de gestion qui choisira à la fois le degré d’exposition aux risques et l’allocation entre les différents types d’actifs.

Considérés par les gérants comme un bon compromis entre les fonds profilés et la gestion sous mandat, les fonds diversifiés et flexibles mélangent actions et produits de taux dans des proportions non figées et ont pour principal atout d’être réactifs aux soubresauts des marchés.

Pour les épargnants qui souhaitent avant tout de la sécurité, la pierre papier est une réponse adéquate d’autant plus que les rendements moyens des SCPI et des SCI s’établissent 4 à 5% et parfois plus.

Outre des fonds actions notre sélection de fonds stars propose 4 fonds obligataires, 5 fonds flexibles et 3 fonds immobiliers (dont la toute dernière SCPI Remake Live qui vise un objectif de rendement annuel de 5,50%).

Conseil : Recourir aux versements lissés

Lorsqu’il est difficile de trouver le timing idéal pour entrer sur des supports actions, rappelez-vous également que vous pouvez opter pour des versements réguliers. En investissant la même somme chaque mois vous réduisez considérablement les aléas des fonds actions. D’autant plus facilement que l’assurance-vie est une enveloppe qui permet aisément cette démarche. En effet, les contrats d’assurance-vie et PER disposent d’une option qui selon les contrats s’appelle « investissement progressif » ou « arbitrages programmés » ou « lissage des investissements » qui permet d’arbitrer automatiquement chaque mois une somme identique du fonds en euros vers un ou plusieurs supports diversifiés ou dynamiques. Le capital en attente d’investissement restant sur le fonds en euros continue ainsi à bénéficier du rendement de ce fonds.

La gestion pilotée occupe une part grandissante

La gestion pilotée qui représentait 18% dans les cotisations d’assurance-vie versées en 2019 représentait 31% des cotisations nouvelles en 2021, selon France Assureurs (Conférence de presse du 31 mars 2022).

Tous les contrats de LINXEA vous proposent une gestion de ce type. C’est peut-être la bonne solution pour vous ?