Mandat de gestion : il faut le définir avec précision

Un mandat a pour objectif “d’obtenir la valorisation du capital confié sans prendre de risque, selon une gestion prudente et en vue de l’obtention d’une performance régulière, l’offre de gestion préconisant un “profil prudent investi à 100 % en obligations convertibles de bonne qualité”

Courant 2010, la société de gestion a investi pour le compte de son client certains montants dans des obligations émises par l’Etat grec …. alors que la crise grecque avait déjà commencé deux ans plus tôt.

Les magistrats ont décidé que :« Le préjudice causé par le non-respect d’un mandat de gestion est constitué par les pertes financières nées des investissements faits en dépassement du mandat, indépendamment de la valorisation éventuelle des autres fonds investis et de l’évolution globale du reste du portefeuille géré conformément au mandat …/… certains des titres choisis par la société Iris Finance ne répondaient pas aux orientations du mandat de gestion prudente, à l’absence de tout risque expressément stipulé » (Cour de cassation, chambre commerciale, 6 décembre 2017, pourvoi n° 16-23991).

L’achat d’or est plus imposé

La taxe sur l’or, le platine, l’argent ainsi que sur les monnaies d’or et d’argent postérieures à 1800 est désormais de 11% (10% jusqu’au 31.12.2017). En revanche, le taux de 6% est maintenu pour les bijoux, les objets d’art, de collection ou d’antiquité.

Les PEL sont désormais taxés

Les intérêts des plans d’épargne logement (PEL) et des comptes d’épargne logement (CEL) ouverts depuis le 1 er janvier 2018 sont imposables dès la première année. L’épargnant a le choix entre l’impôt sur le revenu ou la flat tax. Pour les PEL et CEL ouverts jusqu’au 31 décembre 2017 l’exonération d’imposition est limitée aux intérêts acquis au cours des 12 premières années du plan. Les PEL ouverts avant le 1er avril 1992 sont, quant à eux, exonérés jusqu’à leur date d‘échéance.

A noter La prime d’épargne qui bénéficie d’une exonération d’impôt sur le revenu est supprimée pour les PEL et CEL ouverts à compter du 1er janvier 2018 (Code de la Construction et de l’Habitation art. L 315-4 modifié).

La performance des fonds non monétaires a été de 5,8% en 2017

À la fin 2017, la performance annuelle moyenne des fonds non monétaires atteint 5,8 %, en hausse de 2,8 points par rapport à son niveau de fin 2016.

Sur l’ensemble de l’année 2017, la performance des fonds actions accélère de façon marquée (+ 11,9 % à fin 2017, après + 3,6 % à fin 2016), de même que, mais dans une moindre mesure, celle des fonds diversifiés (+4,2 % après +2,6 %) et des autres fonds (+5,8% après +3,1%). En revanche, la performance des fonds obligations, toujours positive, est en retrait par rapport à son niveau de la fin 2016 (+0,6 % après +2,7 %).

La performance annuelle des fonds monétaires est négative en 2017 (-0,23 % après + 0,02 % en 2016). STAT INFO paru le 15 février 2018 « Performance des OPC – France ».

Le revenu des non-salariés est en moyenne de 3 340 €/mois

Auto-entrepreneurs, gérants de société, professions libérales et autres entrepreneurs individuels, une personne en emploi sur dix relève du non-salariat fin 2014, en France, hors secteur agricole. Les non-salariés percevaient en moyenne 2 510 € mensuels de leur activité en 2014 (INSEE Première n° 1672).

Fin 2015, en France, 2,7 millions de personnes exerçaient une activité non salariée, hors secteur agricole. 29 % d’entre elles sont micro-entrepreneurs. En 2015, les non-salariés percevaient en moyenne 3 340 euros par mois, de 1 070 euros dans le commerce de détail hors magasin à 8 470 euros pour les médecins et dentistes. Les micro-entrepreneurs retirent en moyenne 440 euros mensuels de leur activité. Trois sur dix cumulent cette activité avec un emploi salarié ; en incluant leurs salaires, ils perçoivent au total 2 180 euros par mois. (INSEE Première n° 1688 paru le 13 février 2018).

Assurance emprunteur : dîtes toute la vérité, rien que la vérité !

Pour garantir un emprunt professionnel une pharmacienne avait adhéré en mai 2009, à une assurance emprunteur couvrant, notamment, le risque de perte totale et irréversible d’autonomie.

Ce risque s’étant réalisé à la suite d’une intervention chirurgicale subie en avril 2010 et l’assureur ayant refusé sa garantie en invoquant une fausse déclaration de l’assurée sur son état de santé lors de son adhésion, la pharmacienne l’a assigné en exécution du contrat.

Les magistrats de la cour d’appel ont estimé que « les réponses données par la pharmacienne emprunteuse à certaines des questions du formulaire de déclaration du risque constituaient de fausses déclarations qui revêtaient un caractère intentionnel et avaient modifié l’opinion que pouvait avoir l’assureur de l’étendue des risques garantis ».

La cour de cassation a confirmé la décision d’appel et elle a confirmé que le contrat d’assurance était nul et que les primes payées restaient acquises à l’assureur et qu’il ne devait aucune garantie à cette personne. (Cour de cassation, 2 ème chambre civile, 14 décembre 2017, pourvoi n° 16-26702)

Diminution du nombre de billets contrefaits en zone Euro

363 000 faux billets en euros ont été retirés de la circulation au second semestre 2017. Le nombre de billets contrefaits s’élevait à 507 000 billets au second semestre 2014, puis le nombre de billets contrefaits a fortement diminué à partir du 1er semestre 2016 où il est passé à 331 000 contrefaçons. Au cours du second semestre 2017 : Les billets de 20 et 50 euros ont été les valeurs les plus contrefaites. Ces deux billets ont représenté ensemble 85 % des contrefaçons.

Rassurez-vous ! La probabilité de recevoir une contrefaçon est infime. Le nombre de billets contrefaits demeure très faible comparé au nombre de billets authentiques en circulation, qui n’a cessé d’augmenter (BCE, communiqué du 26 janvier 2018).

Les Français épargnent, mais mal

Selon la Banque de France, le taux d’épargne des ménages français est certes moins élevé que celui des ménages allemands, mais il est plus élevé que celui des ménages italiens, espagnols, britanniques et même américains.

Ce taux d’épargne français est de 14% en 2017, en légère augmentation par rapport à 2016. Pour sa part, le taux d’épargne financière en France est de 4,9%, ce qui est moins que le taux d ‘épargne financière allemand, mais plus que celui de plusieurs autres pays.

Cependant, deux tiers du patrimoine financier des ménages sont investis en produits de taux, près des trois quarts si on corrige des effets de valorisation (évolution des indices boursiers et des taux d’intérêt). (Source : Stat Info, Banque de France, 6 février 2018).

Les français préfèrent les placements garantis …

Une part majoritaire de l’épargne des Français est concentrée sur des placements sans risque, liquides, mais à faible rendement. Le Baromètre de l’AMF confirme assez largement cette préférence pour les placements garantis :

- 52% des personnes interrogées refusent tout risque sur les placements, en dépit d’une faible rémunération ;

- 64% estiment avoir « peu » ou « pas du tout » confiance dans la Bourse.

Mais certains résultats du Baromètre de l’AMF semblent montrer qu’un retour des épargnants vers les marchés actions est possible. (Premier baromètre AMF annuel de l’épargne et de l’investissement).

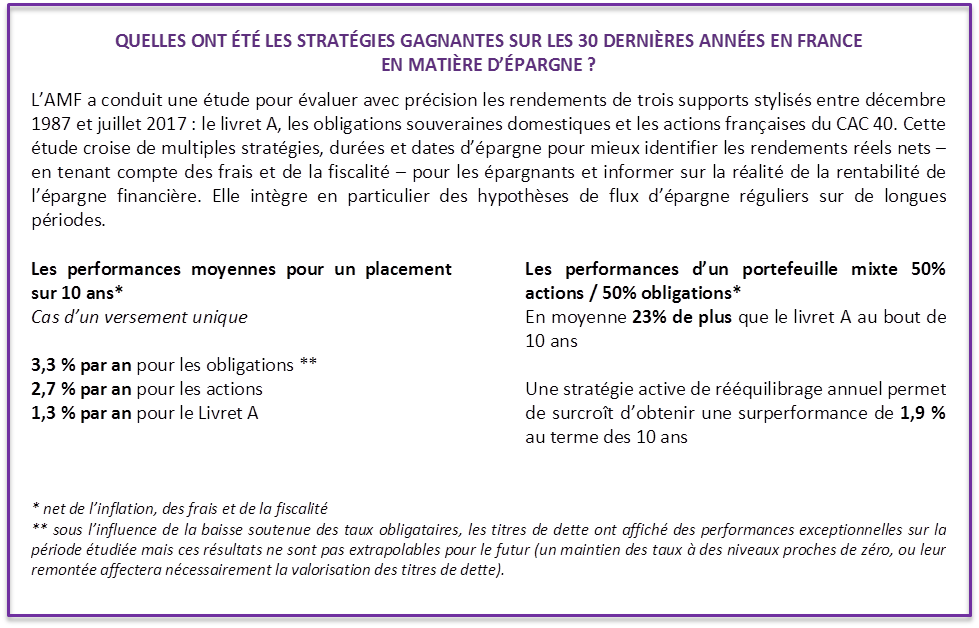

L’AMF publie aussi un petit encadré qui résume les stratégies gagnantes sur le passé :

Questionnaire non rempli, client non conseillé

Si le client ne communique pas les informations du questionnaire MIF, le conseiller doit s’abstenir de fournir un service de conseil en investissement. C’est le médiateur de l’AMF qui le rappelle.

Recueillir auprès du client les informations nécessaires concernant ses connaissances, son expérience, sa situation financière et ses objectifs est un préalable nécessaire à la fourniture d’un conseil en investissement. (Journal de bord du médiateur AMF – Février 2018).

Sur 8 000 fonds, 148 fonds présentent des frais élevés

L’Autorité des marchés financiers (AMF) a étudié les documents d’informations clés d’un peu plus de 8 000 fonds. Elle constate que 148 fonds présentent des frais significativement élevés. Ces 148 OPCVM distribués par 65 sociétés de gestion sont la plupart du temps des très petits fonds. Il s’agit majoritairement de fonds actions et de fonds mixtes. Malheureusement, l’AMF ne publie pas la liste de ces fonds. Parmi ces OPCVM, 70% présentent un encours inférieur à 20 millions d’euros, ce qui ne leur permet donc vraisemblablement pas de profiter d’économies d’échelle. En outre, la majorité de ces fonds a la particularité de facturer des frais additionnels lorsque leur gérant achète ou vend des titres en portefeuille (commissions de mouvement), ce qui élève le niveau affiché des frais courants.

Les revenus du patrimoine des ressortissants français hors UE peuvent être soumis aux contributions sociales françaises

Les revenus du patrimoine des ressortissants français qui travaillent dans un État autre qu’un État membre de l’UE/EEE ou la Suisse peuvent être soumis aux contributions sociales françaises.

En l’espèce, la personne qui souhaitait obtenir le remboursement des prélèvements perçus sur ses revenus du patrimoine (revenus fonciers et plus-value réalisée à la suite de la vente d’un immeuble) est un ressortissant français (M. Fréderic Jahin) qui réside et travaille en Chine et qui est affilié à un régime privé de sécurité sociale dans ce pays.

Dans son arrêt du 18 janvier 2018, la Cour de justice de l’Union européenne considère que l’exclusion en cause constitue une restriction à la liberté de circulation des capitaux, étant donné que des ressortissants de l’Union affiliés à un régime de sécurité sociale d’un autre État membre (UE/EEE) ou de la Suisse bénéficient d’un traitement fiscal plus favorable (sous la forme d’une exonération ou d’un remboursement des prélèvements en cause) que des ressortissants français qui résident dans un État tiers et sont affiliés à un régime de sécurité sociale dans cet État (en l’occurrence la Chine).

Toutefois, la Cour estime que cette restriction est justifiée en l’espèce, dans la mesure où il existe une différence objective entre, d’une part, un ressortissant français qui, tel que M. Jahin, réside dans un État tiers et y est affilié à un régime de sécurité sociale et, d’autre part, un ressortissant de l’Union affilié à un régime de sécurité sociale d’un autre État membre : en effet, seul ce dernier est susceptible, en raison de son déplacement à l’intérieur de l’Union, de bénéficier du principe d’unicité de la législation en matière de sécurité sociale. M. Jahin n’ayant pas fait usage de la liberté de circulation au sein de l’Union, il ne peut pas invoquer le bénéfice de ce principe. Il s’ensuit que les revenus du patrimoine des ressortissants français qui travaillent dans un État autre qu’un État membre de l’UE/EEE ou la Suisse peuvent être soumis aux contributions sociales françaises. (Cour de justice de l’Union européenne. Arrêt dans l’affaire C-45/17 Fréderic Jahin/Ministre de l’Économie et des Finances et ministre des Affaires sociales et de la Santé).

Méfiez-vous de BIL !

L’Autorité des marchés financiers (AMF) et l’Autorité de contrôle prudentiel et de résolution (ACPR) mettent en garde le public contre les activités de BIL PATRIMOINE et du site www.bil-gestionpatrimoine.com qui proposent des services d’investissement et des livrets d’épargne sans y être autorisés, contrairement à leurs allégations.

L’AMF et l’ACPR souhaitent préciser que les coordonnées de l’établissement de crédit de droit luxembourgeois Banque internationale à Luxembourg, qui n’a aucun lien avec le site internet www.bil-gestionpatrimoine.com ni avec l’entité BIL PATRIMOINE, sont utilisées de manière frauduleuse et trompeuse par ces derniers.

Banque lettone en difficulté

Le 23 février, la Banque centrale européenne (BCE) a jugé que la Banque ABLV présentait une défaillance avérée ou prévisible. Les fonds disponibles sont insuffisants pour faire face à des retraits massifs de dépôts. La banque ABLV et sa filiale au Luxembourg, la Banque ABLV Luxembourg, seront liquidées selon le droit letton et le droit luxembourgeois, respectivement.

Tarifs bancaires : beaucoup de diversité

L’Observatoire des tarifs bancaires du Comité Consultatif du secteur financier (CCSFIN) vient de publier un focus sur les évolutions des lignes tarifaires.

La plus forte baisse est l’abonnement permettant de gérer ses comptes sur Internet, dont le tarif moyen, de 4,35€, est en nette diminution (-30,67 %) par rapport au 5 janvier 2017. La baisse du tarif de ce service a été continue chaque année depuis 2009 et s’établit à -74,55 % entre le 31/12/2009 et le 05/01/2018. Entre le 05/01/2017 et le 05/01/2018, 6 établissements supplémentaires proposent la gratuité concernant la gestion des comptes sur Internet.

La plus forte hausse concerne les virements SEPA occasionnels en agence en hausse de 8,80% par rapport au 05/01/2017 avec un coût moyen unitaire de 4,03€ au 05/01/2018 alors que le tarif des virements SEPA occasionnels externes dans la zone euro par Internet affiche une forte baisse de -24,29 %.