150€ offerts sous conditions pour l’ouverture d’un contrat d’assurance-vie Linxea Avenir 2

Des fonds sélectionnés par nos équipes d'investissement

Les frais les plus bas du marché

Souscription dans vos contrats Linxea ou en direct

Le Private Equity (ou Capital-investissement) consiste à investir au sein d’entreprises comme des PME ou ETI non cotées ayant un besoin de trésorerie pour porter un projet ou accroître leur développement.

Considérée comme la classe d’actifs la plus performante depuis 20 ans, le Private Equity a longtemps été réservé aux institutionnels et aux professionnels. Il est désormais disponible pour les détenteurs de contrats d’assurance vie et d’épargne retraite Linxea !

Une décorrélation des marchés financiers

Des performances historiquement attractives

Du sens à son épargne : Le Private Equity permet d’investir dans l’économie réelle. Vous savez sur quelles entreprises vous investissez.

Les sommes investies sur les supports en unités de compte ne sont pas garanties mais sujettes à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures.

Dans le domaine du Private Equity, il existe plusieurs types d’investissements, chacun adapté à différentes étapes de développement d’une entreprise.

Il concerne principalement les start-ups et PME en phase de lancement. C'est un investissement à haut risque mais avec un retour potentiel important.

Il est dédié aux entreprises en croissance cherchant à financer leur expansion.

Il s'agit de racheter des sociétés matures et profitables pour optimiser leur gestion.

Il se concentre sur les entreprises en difficulté financière afin de redresser leur activité grâce à des restructurations internes.

Par ailleurs, certains types spécifiques de fonds de Private Equity sont couramment utilisés, tels que les Fonds Commun de Placements à Risque (FCPR), les Fonds d’Investissement de Proximité (FIP) ou les Fonds Professionnels de Capital Investissement (FPCI).

Le capital-risque est une branche du Private Equity focalisée sur l’investissement dans des entreprises en phase de démarrage ou de croissance rapide. Ces entreprises, souvent dans le secteur de la technologie ou des sciences de la vie, présentent un fort potentiel d’innovation.

Ces investissements peuvent être risqués, mais ils offrent également un potentiel de rendement élevé. Les entreprises de capital-risque cherchent généralement à maximiser leur retour sur investissement en apportant un soutien stratégique et opérationnel à ces jeunes entreprises. Elles peuvent aider à accélérer leur croissance, à innover, à se développer à l’international, à fusionner ou à se restructurer.

Le ticket d’entrée pour ce type d’investissement est généralement élevé, souvent supérieur à 1M€. De plus, il faut garder à l’esprit que la liquidité de l’investissement en capital-risque est généralement faible, avec peu d’opportunités de vendre des actions en cours d’investissement.

Le capital-développement, une autre forme de Private Equity, est destiné aux entreprises matures qui ont déjà fait leurs preuves sur le marché. L’objectif de ce type d’investissement est d’apporter des ressources financières supplémentaires pour soutenir leur croissance et leur développement continu.

Il peut s'agir d'augmenter les capacités de production, de lancer une nouvelle gamme de produits ou de renouveler l'appareil de production.

Les investisseurs en capital-développement prennent généralement une participation minoritaire au capital de l'entreprise, tout en apportant leur expertise et leurs réseaux pour aider l'entreprise à atteindre de nouveaux paliers de croissance.

Contrairement au capital-risque, les investissements en capital-développement sont généralement moins risqués, car ils ciblent des entreprises établies avec un modèle d'entreprise éprouvé et des flux de trésorerie stables.

Cependant, l’investisseur doit toujours être conscient des risques associés, notamment le risque de ne pas réaliser le rendement attendu à cause de facteurs tels que des changements de marché imprévus ou des problèmes opérationnels internes.

Le capital-transmission, aussi connu sous le nom de Leveraged Buy-Out (LBO), est une forme de Private Equity qui vise à assurer la continuité d’entreprises déjà rentables. Ce processus implique généralement l’acquisition d’une entreprise par le biais de techniques financières privilégiées par rapport à l’emprunt et à l’effet de levier.

C’est un segment clé du capital-investissement qui cible principalement des entreprises matures ayant atteint un stade de développement avancé. Il peut également être utilisé pour racheter une entreprise à son fondateur qui part à la retraite et qui n’a pas trouvé de repreneurs.

L’objectif est de changer l’actionnariat d’une entreprise tout en conservant son activité et en soutenant sa croissance future.

Le capital-retournement se concentre sur les entreprises en difficulté financière ou en situation de crise. L’objectif est de restructurer l’entreprise, de la redresser et éventuellement de la revendre avec un profit.

Ce type d’investissement est généralement considéré comme plus risqué que les autres formes de Private Equity, mais il peut offrir des opportunités de rendement plus élevées en cas de succès. Les investisseurs en capital-retournement apportent non seulement des ressources financières, mais aussi une expertise en matière de gestion du changement et de redressement des entreprises. Ils peuvent ainsi aider à “retourner” une situation mal engagée et à éviter la liquidation de l’entreprise.

Investir dans le Private Equity est une option à considérer pour diversifier son portefeuille d’investissements. La première étape est de déterminer le type de Private Equity dans lequel vous souhaitez investir : capital-risque, capital-développement, capital-transmission ou capital-retournement.

Chaque type a ses propres caractéristiques et niveaux de risque, il est donc nécessaire de comprendre votre tolérance au risque et vos objectifs d’investissement avant de vous engager.

Il existe plusieurs moyens pour investir dans le Private Equity :

Prenez en compte que l’investissement dans le Private Equity est généralement à long terme.

Historiquement, le Private Equity était principalement réservé aux investisseurs institutionnels, mais il est désormais de plus en plus accessible aux investisseurs particuliers. L’accès à cette classe d’actifs se fait par le biais de différents véhicules d’investissement tels que les Fonds d’Investissement de Proximité (FIP) ou encore les Fonds Professionnels de Capital Investissement (FPCI).

Certains acteurs du marché proposent également des clones de leurs fonds réservés aux institutionnels, rendant ainsi le Private Equity plus accessible aux particuliers. De plus, il est désormais possible d’investir en Private Equity à partir de montants plus accessibles, tels que 5 000 euros ou même 1 000 euros via certains plans d’épargne retraite ou assurances vie.

Les plateformes digitales comme Linxea offrent également un accès simplifié à des offres de Private Equity de qualité. Elles fournissent des services en ligne pour aider les investisseurs à sélectionner les fonds les plus appropriés à leur profil et à leurs objectifs d’investissement.

Les fonds de Private Equity fonctionnent selon une logique d’investissement collectif. Des investisseurs, qu’ils soient institutionnels ou particuliers, mettent en commun leurs capitaux pour investir dans des entreprises non cotées.

Le fonctionnement précis d’un fonds de Private Equity peut varier en fonction du type de fonds mais il suit en général un cycle de vie de plusieurs étapes :

La souscription à un fonds de Private Equity peut se faire directement auprès de la société de gestion du fonds ou via une plateforme en ligne. Certains acteurs du marché, comme Linxea, proposent également la possibilité de souscrire à des fonds de Private Equity via des contrats d’assurance vie ou des plans d’épargne retraite.

Comprendre et mettre en œuvre des stratégies efficaces est essentiel pour réussir dans le monde du Private Equity. Une de ces stratégies est la diversification.

La diversification est une composante clé de toute stratégie d’investissement solide, et cela est particulièrement vrai dans le domaine du Private Equity. Diversifier son portefeuille d’investissements permet de répartir les risques et de maximiser le potentiel de rendement.

En Private Equity, la diversification peut prendre plusieurs formes :

Ces stratégies de diversification peuvent aider à atténuer les risques et à équilibrer les rendements potentiels.

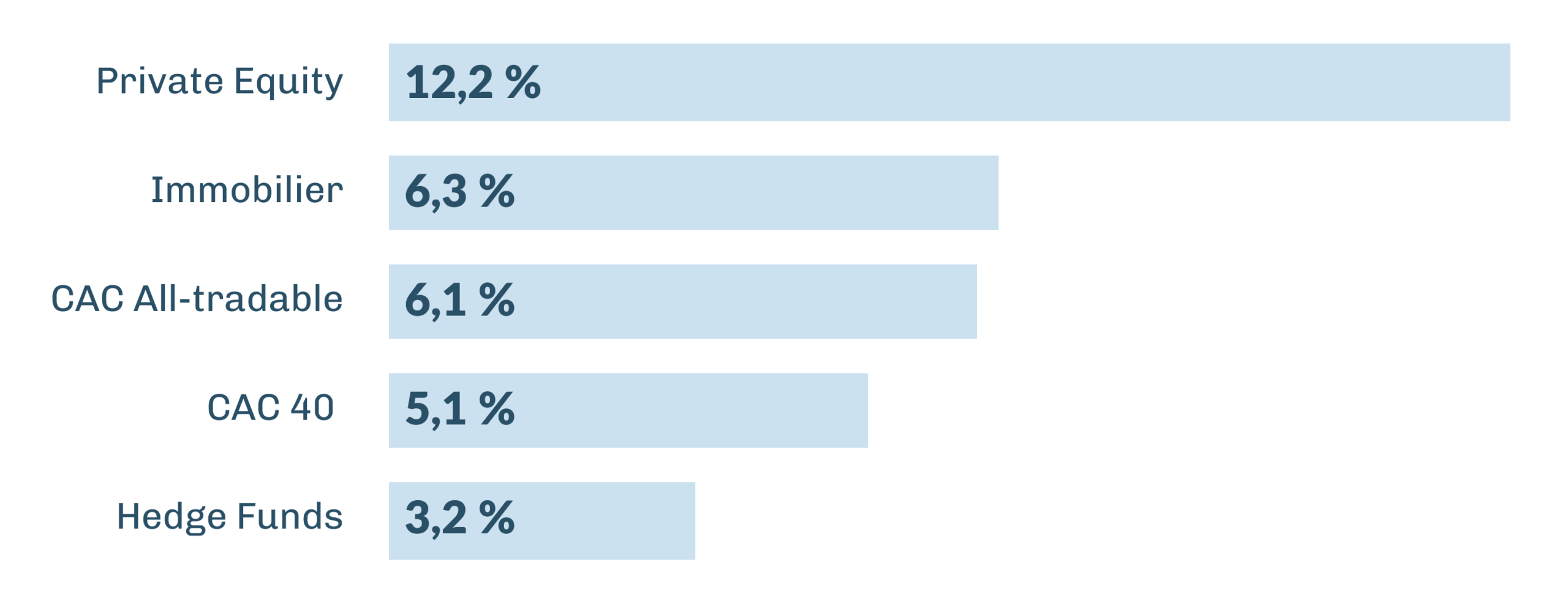

Source : France invest / EY

(sur 15 ans 2007-2021)

Performance annuelle sur 15 ans des indices CAC à dividendes réinvestis (Méthode PME), Crédit Suisse Hedge Funds Index (périmètre international), EDHEC IEIF Immobilier d’entreprise France

Investissez dès 1 000 € minimum sur la plupart des fonds !

Une liquidité assurée par l’assureur de votre contrat

Une souscription comme n'importe quelle autre UC au sein de votre contrat

| ACCESSIBILITÉ | FRAIS D’ENTRÉE | CONDITIONS DE SORTIE | FRAIS DE GESTION | |

|---|---|---|---|---|

| Linxea Spirit 2 | à partir de 1 000€ | 0% (3% pour le Fonds Amundi Megatendances III Evolution) | Arbitrage en sortie interdits dans certain cas. Si sortie avant 5 ans des pénalités de 5% sont appliqués, 0% ensuite. | 0,50%/an + frais de gestion propres au fonds (entre 1% et 3%/an) |

| Linxea Avenir 2 | A partir de 100€ | 0% | Sortie par arbitrage interdits dans certain cas. Si sortie avant 5 ans des pénalités de 5% sont appliqués 0% ensuite. | 0,60%/an + frais de gestion propres au fonds (entre 1% et 3%/an) |

| Linxea Vie | A partir de 100€ | 0% | Arbitrage en sortie interdits. Si rachat partiel ou total avant 5 ans des pénalités 5% maximum sont appliqués, 0% ensuite | 0,60%/an + frais de gestion propres au fonds (entre 1% et 3%/an) |

| Linxea Zen | A partir de 5000€ | 0% | 0% mais désinvestissement possible uniquement par rachat partiel ou total | 0,60%/an + frais de gestion propres au fonds (entre 1% et 3%/an) |

Un conseil personnalisé pour construire votre portefeuille de private equity diversifié

Des opportunités exclusives Linxea

Les meilleurs fonds du marché sélectionnés par nos équipes

Le Private Equity est considéré comme la classe d’actifs la plus rentable sur le long terme avec des performances annuelles à 2 chiffres. Les performances passées ne préjugent pas des performances futures.

Cette rentabilité potentiellement élevée s’accompagne de risques :

Les fonds de Private Equity primaires investissent directement dans des entreprises en acquérant des participations lors de leur création ou de leurs premiers tours de financement. Ils cherchent de nouvelles opportunités d'investissement et jouent souvent un rôle actif dans leur gestion et leur développement.

Les fonds de Private Equity secondaires se concentrent sur l'achat de participations dans des fonds existants. Ils négocient l'acquisition de parts de ces fonds sur le marché secondaire, où les investisseurs actuels cherchent à vendre leurs positions avant la fin de la durée de vie du fonds. Les fonds secondaires vont viser une décote du prix des actifs et leur rapide rotation afin de maximiser leurs rendements.

Dans un contexte de marché marqué par la volatilité et des écarts de valorisation importants, le fonds M&G (Lux) European Strategic Value

En 2024, le paysage des grandes entreprises mondiales est dominé par des géants de la technologie. Microsoft se distingue avec une capitalisation

La société d’analyse financière Quantalys a réalisé une étude d’une vingtaine de pages sur les fonds distribués en Europe et en France

Les ETF à effet de levier sont des instruments financiers qui amplifient les variations d’un indice boursier. À travers l’utilisation de produits

Investir en Private Equity, c'est entrer au capital de sociétés non cotées. Ce type d'investissement offre un potentiel de rendement élevé pour diversifier son patrimoine, mais comporte aussi des risques importants. Cet article vous guide pour mieux comprendre et investir en Private Equity.

Les ETF ou Exchange Traded Funds, également connus sous le nom de trackers, sont des instruments financiers qui répliquent la performance d'un indice boursier. Pour investir dans ces paniers de titres, vous pouvez passer par votre courtier en ligne, votre banque ou une plateforme de trading.

clients nous font confiance

d'actifs confiés

de conception de produits d'épargne

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

Adding {{itemName}} to cart

Added {{itemName}} to cart