Jusqu’à 200€ offerts sous conditions pour l’ouverture d’un Plan Epargne Retraite chez Linxea

La “gestion pilotée” est le mode de gestion d’un contrat d’assurance-vie ou d’un PER consistant à déléguer à un professionnel la répartition des supports financiers qui sont investis au sein du contrat.

Les supports d’investissement des contrats d’assurance-vie ou du PER sont donc sélectionnés pour vous – en fonction de votre profil de risque – et modifiés régulièrement. Vous n’avez rien à faire.

Je délègue la gestion quotidienne de mon épargne.

Des experts financiers surveillent au quotidien les marchés, analysent les tendances économiques et prennent des décisions stratégiques...

...et ce, afin d'optimiser mon portefeuille en accord avec mon profil investisseur.

Bénéficiez de l’expertise d’une équipe de professionnels

Simplifiez-vous la vie et gardez du temps pour autre chose

A NOTER : La gestion pilotée entraîne des frais de gestion additionnels - afin de rémunérer les professionnels qui s’occupent de votre contrat. Vous pouvez choisir la gestion pilotée à la souscription ou à n'importe quel moment de la vie de votre contrat. Vous avez la possibilité de reprendre la main sur votre épargne en repassant en gestion libre quand vous le souhaitez et sans frais supplémentaires.

Certains contrats chez Linxea permettent de combiner à la fois la gestion libre et la gestion pilotée : c'est ce qu'on appelle le multi-poche, ou bi-compartiment.

Sur nos contrats Linxea Spirit, Linxea Spirit 2 et Linxea Spirit PER, il est même possible d’avoir plusieurs gestions pilotées au sein d’un même contrat.

Sur nos contrats Linxea Vie et Linxea Avenir 2, il est possible de choisir la gestion pilotée d’un côté tout en souscrivant certains supports financiers spécifiques comme les produits structurés, des FCPR, SCPI etc.

Exclusivité Linxea ! Rassemblant des experts en gestion financière, OTEA Capital pilote en architecture ouverte 4 profils investisseurs en s’appuyant sur les meilleurs fonds du marchés.

Robot advisor et leader de la gestion pilotée indicielle (ETF). La gestion Yomoni est disponible exclusivement sur les contrats Linxea Spirit, Linxea Spirit 2 et Linxea Spirit PER.

Disponible uniquement sur le contrat Linxea Vie. L’un des principaux acteurs européens de la gestion d’actifs financiers – pilote 3 profils investisseurs (défensif, équilibré et dynamique).

Risque

Risque

Risque

Des investissements sélectionnés en fonction de critères environnementaux, sociaux et de gouvernance (ESG), le profil sera investi à hauteur de 80% min sur des supports en unités de compte classifié art 9 SFDR(1) ou considérées comme responsables par l’AMF(2).

Risque

Risque

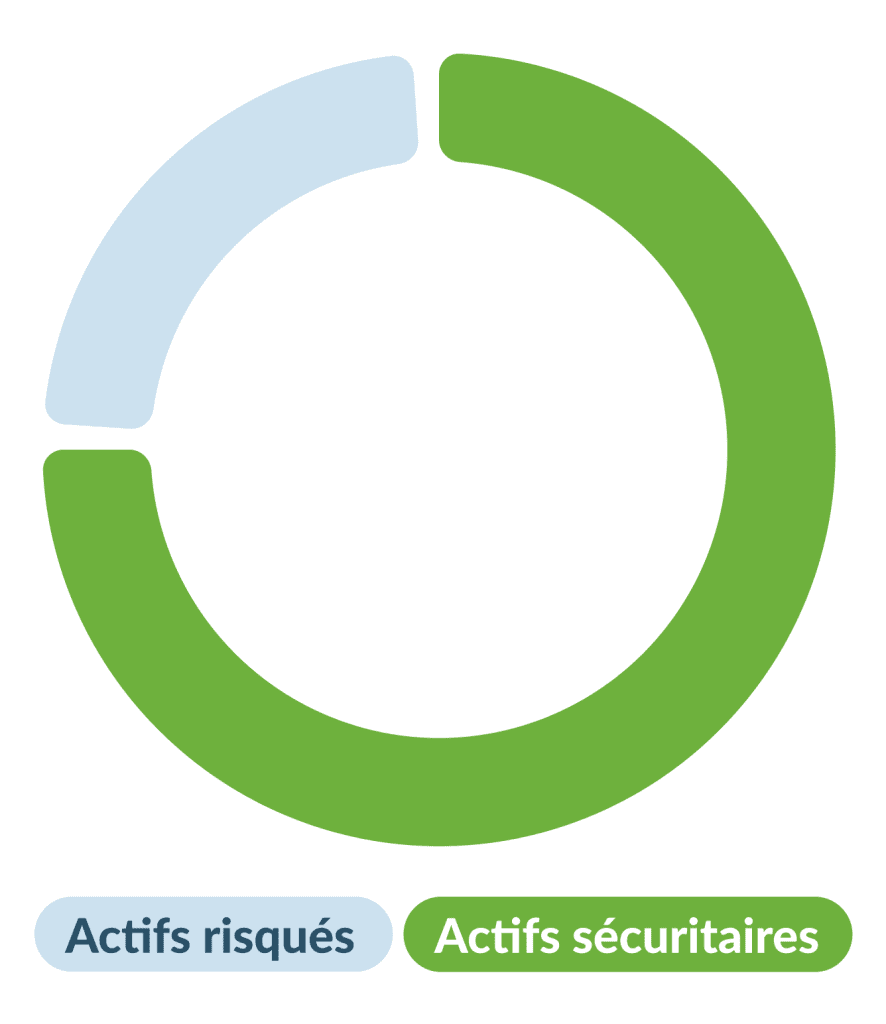

Une exposition maximale aux actifs risqués pour viser sur le long terme une performance proche des marchés actions

| CONTRAT | Linxea Spirit, Linxea Spirit 2 et Linxea Spirit PER | Linxea Avenir et Linxea Avenir 2 | Linxea Zen | Linxea Vie | |

|---|---|---|---|---|---|

| ASSUREUR | Spirica | Spirica | Suravenir | Apicil épargne | Generali Vie |

| GESTIONNAIRE | Otea Capital | Yomoni | Otea Capital | Otea Capital | Otea Capital ou Carmignac |

| ACCESSIBILITE | 1 000 € | 1 000 € | 1 000 € | 1 000 € | 300 € |

| FRAIS DE GESTION SUR LES UC | 0,20% supplémentaires soit 0,7%/an | 1,10% supplémentaires soit 1,60%/an | 0,20% supplémentaires soit 0,8%/an | 0,20% supplémentaires soit 0,8%/an | 0,20% supplémentaires soit 0,8%/an |

| TYPES DE SUPPORTS | OPCVM | ETF | OPCVM | OPCVM | OPCVM |

| PROFILS DE GESTION | Yomoni et Otea Capital : 4 profils de risque Défensif, Équilibré, Dynamique et Agressif Carmignac : 3 profils de risque Défensif, Équilibré, Offensif | ||||

| CONTRAT | Linxea Spirit, Linxea Spirit 2 et Linxea Spirit PER | Linxea Avenir et Linxea Avenir 2 | Linxea Zen | Linxea Vie | |

|---|---|---|---|---|---|

| ASSUREUR | Spirica | Spirica | Suravenir | Apicil épargne | Generali Vie |

| GESTIONNAIRE | Otea Capital | Yomoni | Otea Capital | Otea Capital | Otea Capital ou Carmignac |

| ACCESSIBILITE | 500 € | 500 € | 300 € | 1 000 € | 300 € |

| FRAIS DE GESTION PILOTEE | +0,20% sur l'allocation GP ; soit 0,7%/an | +0.7% sur les UC de l'allocation GP ; soit 1,20%/an | +0,20% sur les UC de l'allocation GP ; soit 0,8%/an | +0,20% sur les UC de l'allocation GP ; soit 0,8%/an | +0,20% sur les UC de l'allocation GP ; soit 0,8%/an |

| TYPES DE SUPPORTS | OPCVM | ETF | OPCVM | OPCVM | OPCVM |

| PROFILS DE GESTION | Otea Capital : 5 profils de risque -> Défensif, Équilibré, Équilibré Responsable, Dynamique et Agressif ; Yomoni : 4 profils de risque -> Défensif, Équilibré, Dynamique et Agressif ; Carmignac : 3 profils de risque -> Défensif, Équilibré, Offensif | ||||

Outre la gestion pilotée, il existe différents modes de gestion pour votre assurance-vie ou PER.

La gestion libre vous laisse la responsabilité de sélectionner et de gérer vous-même vos placements. C’est un mode de gestion qui offre une grande liberté (tous les supports d’investissement proposés dans votre contrat y sont éligibles), mais requiert une certaine connaissance des marchés financiers.

La gestion libre offre un contrôle total sur les supports d’investissement choisis. L’épargnant décide lui-même de la répartition de son capital sur les différents supports proposés par l’assureur. Cette gestion nécessite une bonne connaissance des marchés financiers.

Les avantages de la gestion libre sont multiples :

Une grande autonomie dans les décisions d'investissement.

La possibilité d'adapter la répartition des actifs selon ses convictions et les tendances du marché.

La liberté de faire des arbitrages à tout moment.

La gestion à horizon s’adapte automatiquement à votre horizon de placement.

La gestion à horizon, mise en place par défaut sur les plans d’épargne retraite (PER), propose une approche d’investissement qui évolue avec le temps. Elle est idéale pour ceux qui souhaitent épargner en vue de leur retraite.

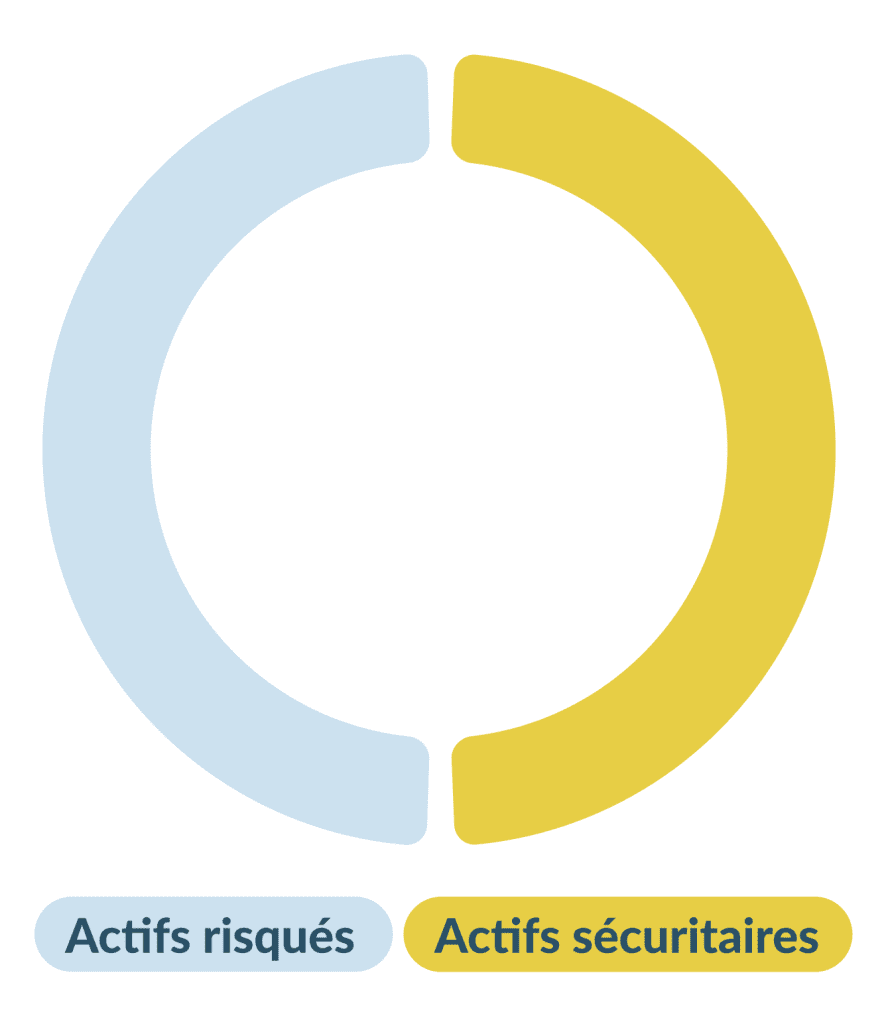

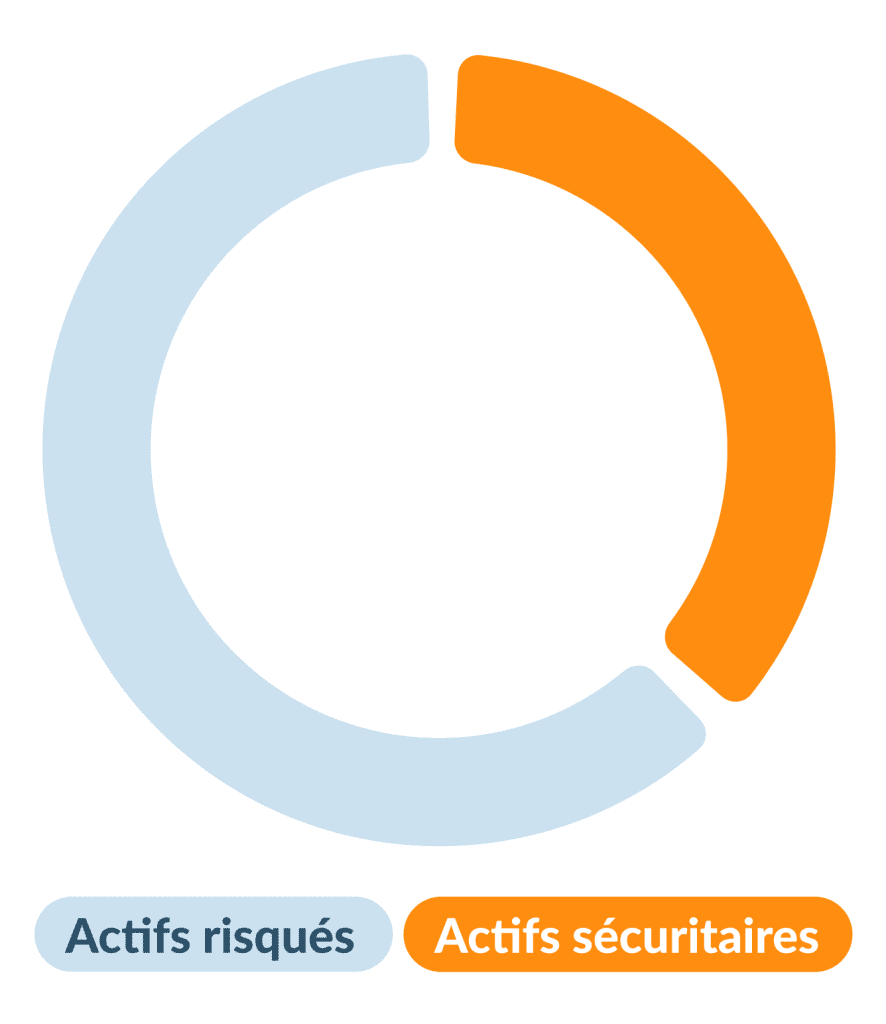

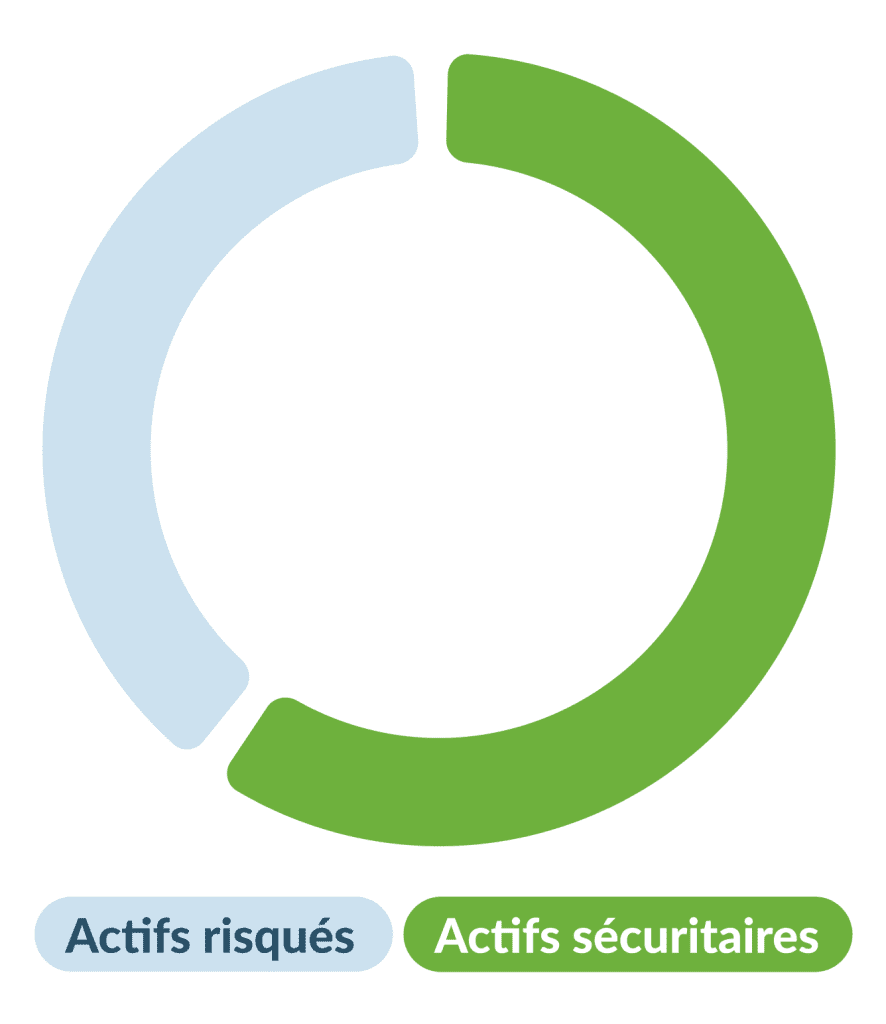

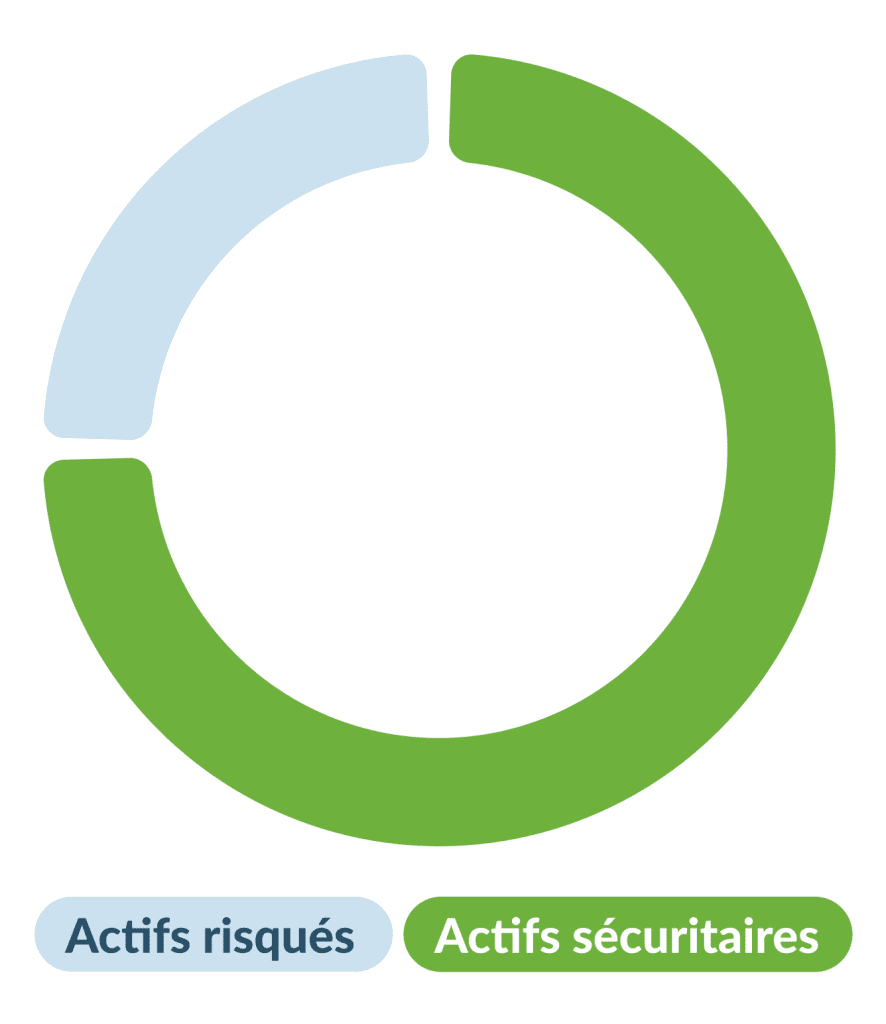

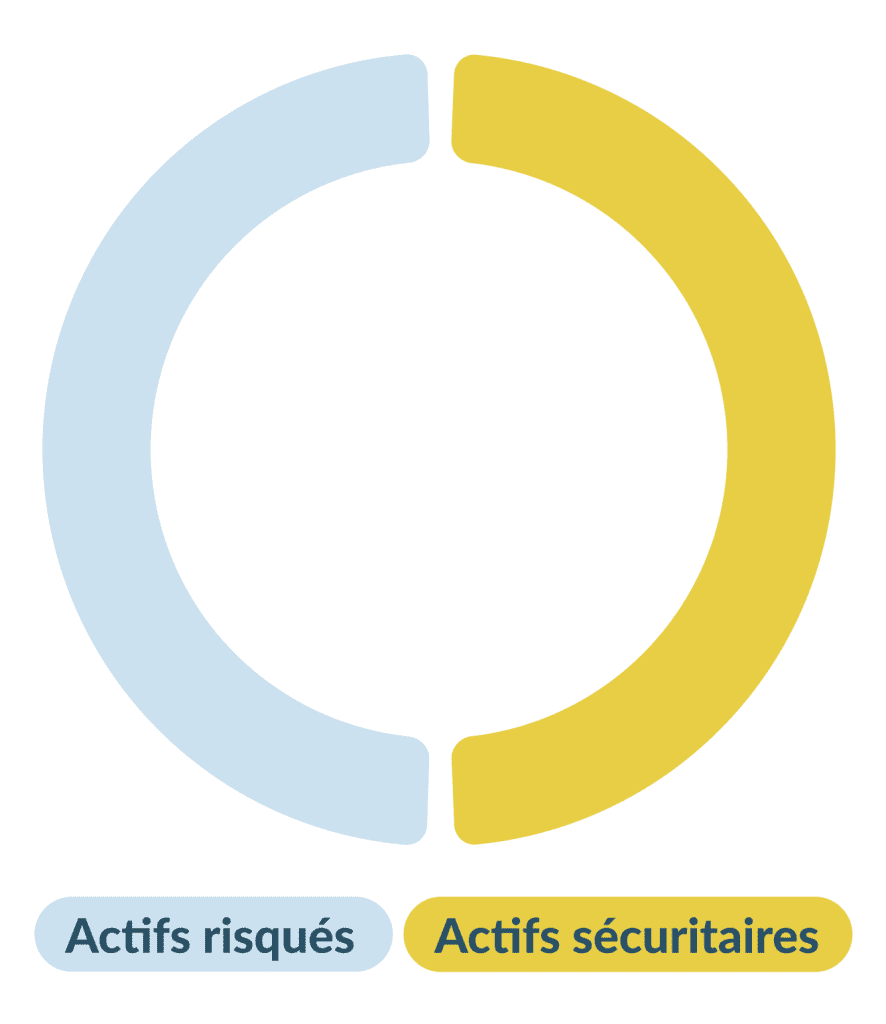

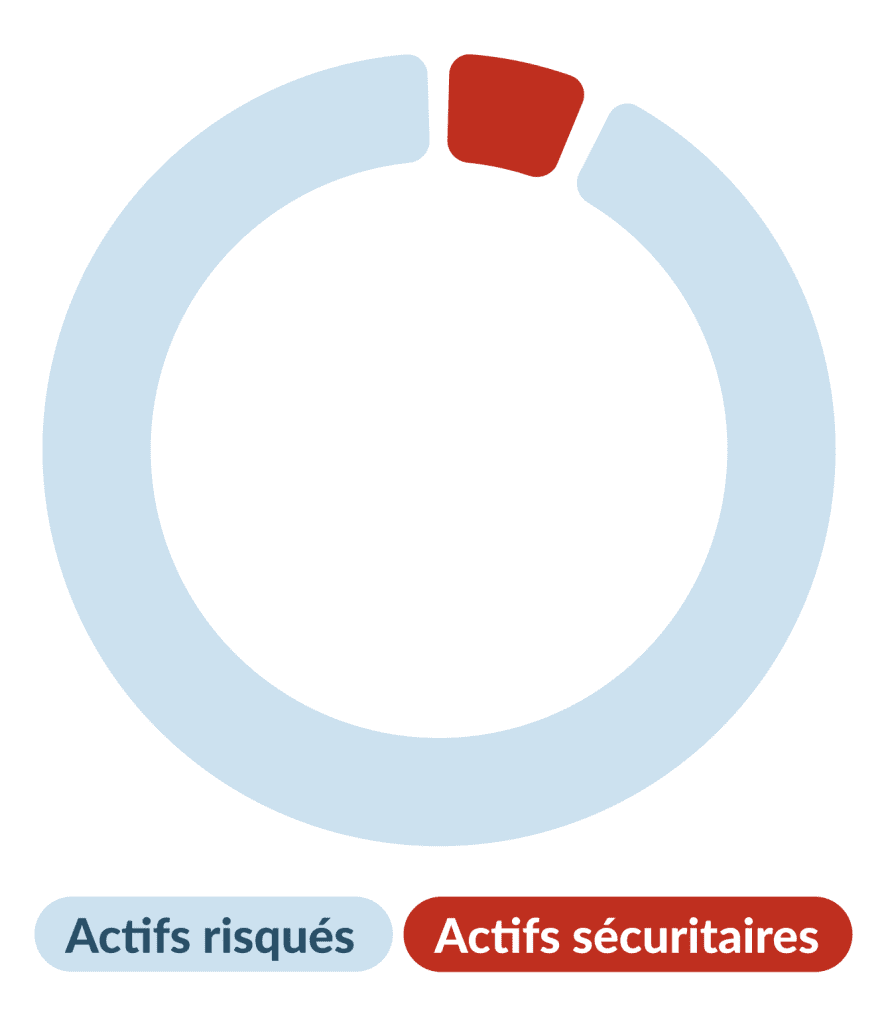

Le principe de ce mode de gestion repose sur une sécurisation progressive de l’épargne. Plus précisément, plus l’âge de départ à la retraite du souscripteur approche, plus la part investie en actifs risqués (actions) diminue au profit des supports monétaires, des obligations et autres placements plus sûrs (fons en euros).

Cette méthode limite les risques liés aux fluctuations des marchés financiers tout en optimisant le rendement des placements sur le long terme. Cette stratégie est généralement déléguée à un professionnel de la finance qui réalise les arbitrages nécessaires en fonction de l’âge du souscripteur et de la durée restante jusqu’à sa retraite.

Dans le cadre de la loi Pacte, cette gestion est obligatoire sur un PER, sauf mention contraire de l’épargnant.

La gestion conseillée est une solution intermédiaire entre la gestion libre et la gestion pilotée. Dans ce mode de gestion, le souscripteur conserve le contrôle de ses placements tout en bénéficiant des conseils de professionnels.

Chez Linxea, nous proposons une gestion conseillée via nos allocations stars – des exemples de répartition d’actifs conçues selon les différents profils d’investisseurs.

La gestion pilotée, également connue sous le nom de gestion sous mandat, est un mode de gestion où vous confiez la gestion de vos placements à un professionnel. Ce dernier prend les décisions d'investissement à votre place, en fonction de votre profil de risque et de vos objectifs. C'est une option qui convient particulièrement à ceux qui manquent de temps ou de connaissances en finance. Le gestionnaire ajuste la répartition de vos placements en fonction de l'évolution des marchés financiers et de votre horizon d'investissement. Il s'agit donc d'une gestion dynamique qui vise à maximiser le rendement de votre épargne tout en respectant le niveau de risque que vous êtes prêt à assumer.

Les modes de gestion se diversifient pour répondre aux besoins spécifiques de chaque investisseur.

La gestion profilée : Dans ce mode, l'épargnant choisit un profil d'investissement (prudent, équilibré, dynamique) qui détermine la répartition entre les différents types d'actifs (actions, obligations, monétaire). Le gestionnaire ajuste ensuite la répartition en fonction de ce profil.

La gestion sous mandat : Aussi appelée gestion déléguée, ici, l'épargnant confie l'intégralité de la gestion de son portefeuille à un professionnel. Ce dernier réalise des opérations d'arbitrage et de choix de placement en fonction du profil de risque de l'épargnant.

La gestion avec un robo-advisor : Ce mode de gestion s'appuie sur des algorithmes pour gérer le portefeuille d'investissement. Le robo-advisor prend en compte le profil de risque de l'épargnant pour proposer une allocation d'actifs automatisée.

Opter pour une gestion pilotée permet d'accéder à une expertise professionnelle de gestion de portefeuille. Avec ce mode de gestion, vous profitez d'un potentiel de rendement plus élevé grâce à une répartition stratégique des actifs par des gestionnaires expérimentés.

Lorsque vous optez pour une gestion pilotée chez Linxea, le gestionnaire cherche à comprendre votre profil d'investisseur, vos objectifs financiers et votre tolérance au risque. Cette phase de connaissance est essentielle pour déterminer la stratégie de gestion la plus adaptée à votre situation.

Une fois cette stratégie mise en place, le contact avec l'expert financier ne s'arrête pas là. Il assure un suivi régulier de votre portefeuille et peut réaliser des ajustements en fonction de l'évolution des marchés et de votre situation personnelle.

Si vous souhaitez changer de mode de gestion, le processus est simple.

Il vous suffit de connecter à votre espace assureur en ligne. Vous pouvez alors demander à suspendre la gestion pilotée de votre contrat.

Une fois la gestion pilotée suspendue, votre contrat d'assurance vie ou PER basculera en gestion libre. Vous aurez alors la responsabilité de gérer vous-même vos placements.

La gestion pilotée peut potentiellement permettre d'obtenir des rendements supérieurs en fonction de plusieurs facteurs. L'expertise des gestionnaires d'abord, car leur connaissance du marché et leur capacité à réagir rapidement aux fluctuations peuvent contribuer à augmenter les rendements.

Le rendement obtenu en gestion pilotée dépend aussi du profil de risque de l'investisseur. En règle générale, les profils les plus dynamiques, c'est-à-dire ceux qui sont prêts à prendre plus de risques, obtiennent des rendements potentiellement plus élevés.

Enfin, la diversification des actifs dans la gestion pilotée permet également de profiter des opportunités de marché dans différents secteurs et zones géographiques, ce qui peut également se traduire par des rendements supérieurs.

Les contrats d’assurance-vie font partie des placements financiers préférés des ménages, constate l’INSEE. De son côté, l’épargne retraite monte en puissance. Dans

L’année 2024 a offert un panorama riche et varié pour les investisseurs, avec des performances élevées sur les principales classes d’actifs : 🌍

Sur l’assurance-vie notamment. Mais cette épargne change de nature : Aujourd’hui les épargnants délaissent les produits de taux, ils sont plus attirés

Quand le VIX flambe, Wall Street tremble. Cet indice, souvent surnommé “baromètre de la peur”, en dit long sur l’état psychologique des

Les ETF à dividendes offrent-ils vraiment la solution idéale pour générer des revenus passifs ? Avec des rendements allant jusqu’à 6 %,

La capitalisation des intérêts représente un mécanisme financier permettant aux intérêts générés par un placement de produire à leur tour des intérêts.

Depuis 24 ans, la communauté d'investisseurs Linxea continue de s'agrandir : merci à vous !

Plateforme de souscription simple d’utilisation. Les conseillers sont joignables rapidement par téléphone ce qui est un vrai support.

Offre large avec de nombreux supports d’actifs.

Excellent service client très réactif. C'est rare aujourd'hui et mérite d'être souligné. Interface bien faite pour ouvrir un compte facilement

Interface claire, propostion de produits intéressants. Il reste plus qu à voir si les performances seront au rendez vous.

Très bon conseil , à l'écoute de mon projet.

Interlocuteur réactif, réponse aux questions par mail très détaillées

Tout s'est bien passé pour moi, je suis l'heureux détenteur d'un Spirit PER et d'un Avenir 2, maintenant j'espère que mes placements vont fructifier.

Merci au service client pour vos conseils !

Bonjour et bienvenue chez Linxea, comment pouvons-nous vous aider ?

Bonjour, j'ai une question pour vous ...

Adding {{itemName}} to cart

Added {{itemName}} to cart