Il trace sa route dans des conditions de marché difficile

Carmignac Sécurité trouve sa place à côté des fonds en euros et entre les fonds à dominante monétaire et les fonds à dominante obligataire. Il est présent dans tous les contrats proposés par LINXEA.

Carmignac Sécurité a triomphé de nombreuses épreuves depuis sa création il y a 30 ans et il a su s’adapter à toutes les situations qui ont pu se présenter, attendues ou inattendues.

De bons atouts

Carmignac Sécurité est un FCP de droit français qui bénéficie de 4 étoiles Morningstar et qui en plus est noté Bronze par les analystes Morningstar. Autrement dit, « il bénéficie d’un niveau de conviction des analystes suffisant pour garantir une note positive ». Les analystes Morningstar utilisent une échelle qui comprend trois notes positives, Gold, Silver et Bronze, une note Neutre et une note Négative. Les fonds qui obtiennent une note Gold, Silver ou Bronze sont appelés les « Médalistes Morningstar ». Ce sont ceux qui devraient, selon les analystes de Morningstar, surperformer des fonds similaires sur le long terme.

Le gérant depuis 2013 est Keith Ney

Il affiche une grande sérénité

Lancé en janvier 1989, Carmignac Sécurité est un fonds qui a aujourd’hui 30 ans et qui possède un encours important de 10 milliards d’euros (10 248 M€ au 31 janvier 2019). Pour l’AMF sa catégorie est « Obligations et/ou titres de créances libellés en euros », la catégorie Morningstar est « Obligations Euro Diversifiées Court Terme ».

C’est donc un fonds qui se positionne principalement au sein de l’univers des obligations libellées en euros afin d’offrir des performances positives en prenant un risque très réduit.

Une exposition limitée au risque de crédit

Au 31 janvier 2019, la composition sommaire de Carmignac Sécurité était la suivante :

- Obligations : 78,77 %

- Liquidités et trésorerie : 11,50 %

- Monétaire : 9,73 %

Son exposition limitée au risque de crédit résulte du choix d’une notation minimum moyenne « Investment Grade » (triple A à triple B -). La part des obligations émises par des émetteurs privés et souverains dont la notation est inférieure à « Investment Grade » est limitée à 10 % de l’actif net pour chaque catégorie d’émetteur.

Le portefeuille est exposé principalement aux taux d’intérêt de la zone euro, et de manière accessoire aux taux d’intérêt non-euro, et en exposant le portefeuille aux marchés de crédit internationaux au travers de l’investissement dans des titres de créances ou d’instruments du marché monétaire émis par des émetteurs souverains et privés internationaux ou au travers d’instruments dérivés.

Dans un contexte de taux bas en Europe

Ce fonds investi en obligations et autres titres de créances libellés en euro a pour objectif de surperformer son indicateur de référence, l’Euro MTS 1-3 ans sur son horizon de placement de 2 ans. Cet indicateur de référence est l’indice Euro MTS 1-3 ans. Cet indice réplique la performance du marché des obligations d’États libellées en euros, coupons réinvestis, de maturité de 1 à 3 ans. Il regroupe les prix fournis par plus de 250 membres du marché. Ces titres comprennent les obligations d’État de l’Autriche, la Belgique, les Pays-Bas, la Finlande, la France, l’Allemagne, la Grèce, l’Irlande, l’Italie, le Portugal et l’Espagne et incluent des titres quasi souverains.

Carmignac Sécurité est un support d’investissement recommandé pour tout investisseur désirant constituer une épargne sur le court terme, avec un risque très modéré afin de mieux protéger le portefeuille dans les périodes de turbulences de marché.

Peu de volatilité, peu de risques

Sur l’échelle de risque et de performances (qui va de 1 à 7), le fonds est au niveau 2. C’est un fonds aux risques très mesurés.

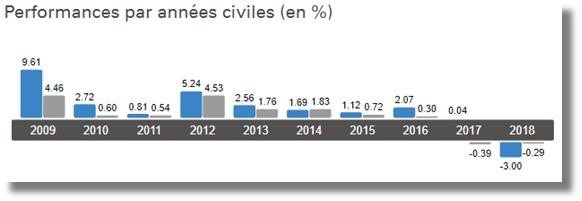

C’est un fonds qui a eu aussi de bons comportements dans des scénarios de marchés agités. Par exemple, en 2009 alors que son indice faisait + 4,46 % le fonds a donné + 9,61 %, en 2012 l’indice faisait + 4,53 % et le fonds donnait + 5,24 %. Lors des années 2008 et 2011, années boursières catastrophiques, le fonds a été pour chacune de ces deux années positif.

Voici les performances par années, de 2009 à 2018 :

Dans l’environnement actuel qui perdure depuis quelques années, les performances annualisées sont légèrement positives sur les durées courtes (par exemple + 0,33 sur les deux premiers mois de l’année 2019). Le gérant fait le maximum (voir ci-dessous) pour maximaliser la performance.

Performances glissantes arrêtées au 27/02/2019 (source Morningstar)

- Depuis le début d’année : + 0,33 %

- 3 ans (annualisée) : – 0,35 %

- 5 ans (annualisée) : + 0,29 %

- 10 ans (annualisée) : + 2,08 %

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur), le cas échéant.

Les points positifs pour 2019

Carmignac Sécurité est bien armé pour tirer parti de l’année 2019. Etant une solution flexible et active, le fonds peut faire face au contexte de taux bas en Europe via une gestion de la sensibilité (qui couvre le spectre de -3 à +4). Les ventes massives d’actifs risqués en 2018 ont élargi l’éventail des possibilités sur les marchés obligataires. On attend une légère remontée des taux, notamment du monétaire et des obligations, ce qui devrait dynamiser le fonds.

L’univers de placement du fonds, à savoir les obligations à court terme de la zone euro, traverse une période très difficile. Dans un contexte où l’indicateur de référence de Carmignac Sécurité présente un rendement à l’échéance négatif d’environ -0,25 %, le gérant a pris des dispositions pour maximiser le rendement du fonds :

« Nous recourons à une stratégie de type barbell qui consiste à trouver un équilibre entre, d’une part, les échéances longues et les titres moins bien notés et, d’autre part, les liquidités et emplois de trésorerie.

En ce qui concerne les obligations privées à haut rendement, nous bénéficions d’une position de conviction forte dans le secteur des télécommunications, qui associe un rendement attrayant et un potentiel de désendettement suite à des cessions d’actifs récentes. Nous avons pris une participation dans une société de recouvrement de créances et de services de crédit en Suède, qui devrait bénéficier du ralentissement économique tout en affichant un rendement supérieur de +500 pb aux taux allemands de référence…/…

A propos des emprunts d’État à haut rendement : « Nos convictions fortes résident principalement dans des emprunts d’État grecs de toutes échéances ». …/…

Le portefeuille des obligations privées de première catégorie contient des titres très bien notés aux échéances rapprochées. Il a été élaboré pour réduire la prise de risque au minimum et compenser la partie plus risquée de notre stratégie barbell conçue pour résister aux taux négatifs. Nous pensons que l’élargissement récent des marges de crédit a rendu ces valeurs plus attrayantes. Nos positions bénéficient, par exemple, d’une faible cyclicité et d’un endettement réduit, ou d’un accord de soutien financier…/… Enfin, pour les emprunts d’État de première catégorie

Après les mauvaises surprises récurrentes des statistiques économiques européennes, nous avons décidé de simplifier la construction du portefeuille en liquidant toutes les positions vendeuses directionnelles et en allégeant les stratégies de rendement relatif sur la France et l’Allemagne. Moins convaincus quant à l’orientation des taux à court terme, nous préférons réduire notre exposition autant que possible et préférons attendre la publication de statistiques économiques plus encourageantes pour constituer de nouvelles positions dans cette catégorie. »

Une maison française, européenne et mondiale

Fondée en France en 1989 par Edouard Carmignac et Eric Helderlé, Carmignac est aujourd’hui l’un des principaux acteurs européens de la gestion d’actifs financiers.

Dès 1999, l’aventure européenne démarre avec l’ouverture d’une filiale au Luxembourg. Les fonds Carmignac sont à présent distribués dans 14 pays européens, dont l’Italie, l’Allemagne, l’Espagne et le Royaume-Uni.

Un seul enjeu depuis toujours : débusquer les opportunités et sources de croissance, partout dans le monde, tout en maîtrisant les risques. Le moyen : nos gérants et analystes, issus de dix nationalités, et forts d’expériences internationales uniques, pratiquent une gestion active capable de capter la performance sur près de cinquante places financières de par le monde.

Un terrain d’investissement mondial

L’ouverture de la filiale luxembourgeoise a ouvert la voie de notre désir d’implantation à l’international. En plus de notre bureau à Paris, nous avons maintenant sept bureaux en Europe et un à Miami. Nous commercialisons nos fonds dans 16 pays.

Chiffres Clés

- 42 milliards d’euros d’encours sous gestion

- 28 Fonds

- 278 collaborateurs dont 42 gérants et analystes

- 7 bureaux en Europe et un bureau à Miami

- 16 pays de distribution

CARMIGNAC

24, place Vendôme

75001 PARIS

Contact : Direction du marketing et de la communication

Tel : 33 (0)1.42.86.53.35 Fax : 33 (0)1.42.86.52.10