Un guide pratique pour l’épargne responsable

La Fédération Française de l’Assurance (FFA) publie le guide pratique « Épargner responsable grâce à mon assurance vie : c’est possible ! » afin d’accompagner les particuliers dans leur démarche d’épargne et leur donner les clefs pour bien comprendre les produits responsables. Ce guide est téléchargeable sur le site internet de la FFA.

Les Français et l’épargne : se préserver en cas de coup dur

Selon la 17ème édition du Baromètre du Cercle des Épargnants et de l’Institut IPSOS « Les Français, l’épargne et la retraite » 42 % des Français déclarent un intérêt pour l’épargne et les placements financiers : le plus fort intérêt est chez les moins de 35 ans (58 %) et dans les catégories supérieures (CSP+).

La principale motivation reste l’épargne de précaution pour 60 % des Français, puis la préparation de la retraite (24 %).

A 35 %, l’assurance-vie reste la favorite des Français (y compris pour leur retraite), suivie du Livret A (28 %) et du PEL (21 %).

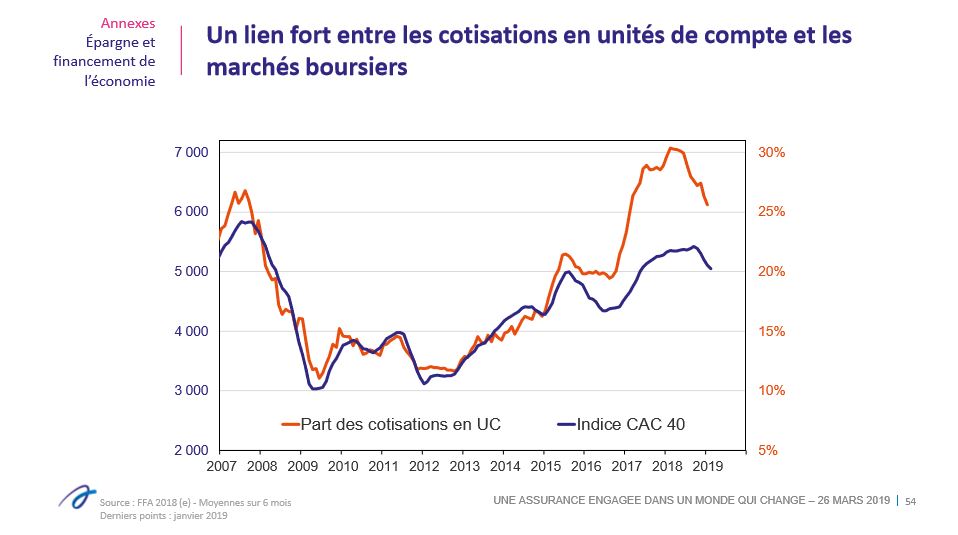

Les mauvais moments pour investir en UC

On constate que les épargnants investissent en unités de compte (UC) aux plus mauvais moments = beaucoup lorsque les marchés sont hauts, peu lorsque les marchés sont bas, alors que dans les deux cas, il faudrait idéalement faire le contraire.

Comme il est difficile, voire impossible de savoir quand on est au plus haut et quand on est au plus bas, la meilleure solution est d’effectuer des versements mensuels réguliers afin de lisser la performance dans le temps.

Clause bénéficiaire : elle peut être modifiée par un avenant, même si la désignation initiale a été faite par un testament notarié

La modification d’une clause bénéficiaire peut être réalisée par un simple avenant au contrat d’assurance-vie, même si la première désignation avait été effectuée par un testament notarié.

Par un testament authentique (testament reçu par deux notaires, ou un notaire et deux témoins, en présence du testateur) du 12 août 1997, Mr. X. a désigné comme bénéficiaires de ses contrats d’assurance-vie son épouse, Mme Y. pour l’usufruit, et ses enfants, pour la nue-propriété.

Par avenants à ses contrats d’assurance-vie, les 1er septembre 2005 et 1er septembre 2006, il a modifié les clauses bénéficiaires de ses contrats en désignant comme bénéficiaire son épouse et, à défaut, ses filles D. E et F.

Il est ensuite décédé laissant pour lui succéder son épouse et leurs cinq filles A. D. E. F et G.

Les assureurs ont versé les capitaux à Mme Y conformément aux deux avenants de 2005 et 2006.

Contestant la validité des modifications des clauses bénéficiaires, l’une des filles a assigné sa mère et ses sœurs ainsi que les assureurs pour obtenir sa part dans les capitaux des assurances-vie souscrites par son père. Elle soutenait que le testament notarié devait être respecté et que sa mère devait recevoir l’usufruit et les filles la nue-propriété.

La question juridique posée était la suivante : Une disposition du code civil l’emporte-t-elle sur une disposition du code des assurances ou bien suffit-il de faire un simple avenant comme le prévoit le code des assurances ?

En effet, selon l’article 1035 du code civil, les testaments ne pourront être révoqués, en tout ou en partie, que par un testament postérieur, ou par un acte devant notaires portant déclaration du changement de volonté.

Alors que l’article L. 132-8 du code des assurances prévoit que le contractant a le droit de désigner un bénéficiaire par la voie d’un avenant.

Les magistrats de la Cour de cassation ont décidé que les juges de la Cour d’appel de Bordeaux ont eu raison de « décider que les avenants modificatifs étaient valables, dès lors que la modification des bénéficiaires pouvait intervenir par voie d’avenant au contrat …/… sans qu’il soit nécessaire de respecter un parallélisme des formes entre la voie choisie pour la désignation initiale et celle retenue pour la modification ». (Cour de cassation, 1ère chambre civile, 3 avril 2019 , pourvoi n° 18-14.640, arrêt n°318).

Fonds en euros : 6 % /an sur le long terme

Par le jeu des intérêts composés, une personne qui aurait placé 100 € en 1995 sur un fonds euros rémunéré au taux moyen constaté du marché dispose en ce début d’année 2019 d’un capital de 240 € soit un rendement de 6 % annuel (Le Cercle de l’Épargne).

Les placements des assureurs restent diversifiés

L’encours de placements financiers des sociétés d’assurance françaises atteint 2 501 milliards d’euros en valeur de marché fin 2018.

Les encours de placements des assureurs sont constitués pour 73 % du portefeuille de titres de créance. Les actions représentent 14 % du portefeuille. Le solde de 13 % est constitué de parts d’Organismes de placement collectif (OPC). Le portefeuille est composé pour 48 % de titres émis en France, 39 % de titres émis à l’étranger et 13 % d’OPC non ventilés.

Les placements se répartissent entre administrations publiques (29 %), suivies des entreprises (23 %), des banques et autres institutions financières monétaires ou IFM (19 %), des sociétés financières (16 %) et d’OPC non ventilés (13 %).(Stat Info paru le 12 avril 2019 « Placements financiers des sociétés d’assurance – France – 4ème trimestre 2018 »).